(報告出品方/作者:廣發證券,曠實、葉敏婷、徐呈雋)

一、22H1 疫情之下業績承壓,各細分行業表現分化

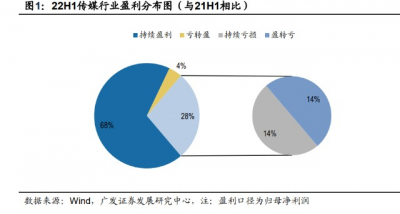

22H1約72%樣本公司實現盈利。22H1共有105家公司實現盈利,其中99家公司連續 兩年盈利(指21H1和22H1,下同),6家公司由虧轉盈。22H1共有40家公司虧損, 其中連續兩年虧損的公司有20家,盈轉虧公司20家。22Q2單季度來看,101家公司 實現盈利,44家公司虧損。

(一)2022H1 傳媒板塊整體營收和歸母淨利潤均下滑

22H1傳媒板塊實現營業收入2776.04億元,同比下降1.20%。22Q2單季度實現營業 收入1409.32億元,低於21Q2的1492.88億元,同比下滑5.60%,較22Q1環比提高 4.24%。 歸母淨利潤層面,22H1傳媒板塊實現歸母淨利潤243.64億元,同比下降24.74%。 22Q2單季度歸母淨利潤錄得135.24億元,較21Q2的188.82億元水平同比下降 28.38%,較22Q1的106.04億元環比提高27.54%。 扣非歸母淨利潤看,22H1傳媒板塊扣非歸母淨利潤199.0億元,同比21H1減少 15.63%。板塊22Q2單季度扣非歸母淨利潤97.86億元,較21Q2的122.86億元同比 下降20.35%,環比22Q1的99.62億元略下降1.77%。

我們對樣本池公司2018H1~2022H1盈利狀況進行統計,22H1年淨利潤增速在 10%~50%的穩健增長區間的公司數量爲14家,較21H1的20家同比減少6家。從盈 利的持續性來看,21H1~22H1年連續兩年盈利,且22H1年淨利潤增速在10%~50% 區間的公司有14家,主要集中在出版、互聯網行業、廣告營銷板塊,如長江傳媒、 東方財富、新華網、新華文軒、三人行、省廣集團等。

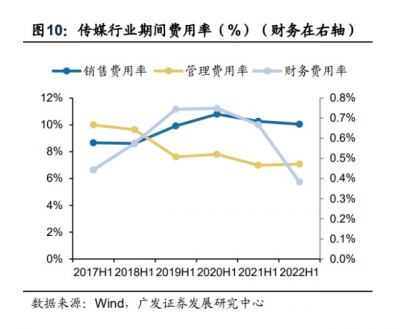

(二)2022H1 期間費用率小幅下降,行業經營性現金流大幅改善

2022H1傳媒行業總體實現毛利潤815.76億元(YOY-4.70%),板塊毛利率爲29.39%, 同比下降1.08pct;歸母淨利率8.78%,同比下降2.75pct。 期間費用來看,2022H1行業總體產生銷售費用279.02億元(YOY-3.25%),銷售 費用率10.05%,同比下降0.21pct;產生管理費用196.63億元(YOY+0.16%),管 理費用率7.08%,同比增加0.10pct;產生財務費用10.63億元(YOY-43.36%),財 務費用率0.38%,同比減少0.28pct。

單季度看,2022Q2單季度實現毛利潤384.36億元(QoQ-1.03%,YoY-10.75%), 毛利率27.27%,同比減少1.58pct;歸母淨利率9.60%,同比減少3.05pct。 2022Q2行業總體產生銷售費用136.84億元(QoQ-1.70%,YoY-7.79%),銷售費 用率9.71%,同比減少0.23pct;產生管理費用98.94億元(QoQ+2.39%,YoY-3.61%), 管理費用率7.02%,同比增加0.15pct;產生研發費用47.69億元(QoQ+4.88%, YoY+0.98%),研發費用率3.38%,同比增加0.22pct;產生財務費用2.68億元 (QoQ-59.16%,YoY-73.77%),財務費用率0.19%,同比減少0.49pct。

22H1傳媒行業經營性現金流淨額爲369.09億元,同比增加76.84%,經營性現金流 淨額/淨利潤爲1.51。22Q2經營性現金流錄得353.14億元,較21Q2的146.08億元同 比大幅上升141.74%。

(三)分行業:互聯網行業營收增速領先,電影院线、教育行業和體育 板塊由盈轉虧

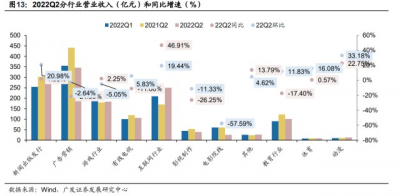

分行業總覽:2022年H1營收同比正增長的子板塊包括互聯網、新聞出版發行、遊戲、 體育、動漫,其中互聯網行業實現營收460.21億元(YoY+43.46%),新聞出版發 行板塊實現營收561.92億元(YoY+4.73%),遊戲板塊實現營收377.48億元 (YoY+3.85%),體育板塊實現營收16.45億元(YoY+7.63%),動漫板塊實現營 收22.85億元(YoY+18.15%)。2022Q2單季來看,營收實現同比正增長的子板塊 包括新聞出版發行、遊戲、互聯網行業、體育、動漫,其中互聯網行業和動漫營收 同比增速領先。

淨利潤端,除互聯網板塊外,22H1其他板塊淨利潤均同比下滑,其中電影院线、教 育行業和體育板塊由盈利轉爲虧損狀態。互聯網行業淨利潤64.75億元,同比增長 11.30%。電影院线、教育行業和體育板塊相較21H1由盈轉虧,淨虧損分別錄得10.98 億元、1.08億元、0.46億元。遊戲、廣告營銷和新聞出版發行板塊淨利潤同比下滑 但還保持盈利的狀態,淨利潤分別錄得69.52億元、34.69億元和74.99億元,同比下 降15.26%、39.63%、2.5%。 從22Q2單季度看,動漫板塊淨利潤大幅增長,22Q2實現淨利潤0.72億,較21Q2的 0.03億同比增長2286.41%;互聯網板塊22Q2實現淨利潤34.78億,同比增長19.19%。 22Q2,除動漫和互聯網行業外的其他板塊淨利潤均同比下降,遊戲行業淨利潤31.58 億元,同比下降34.48%;廣告營銷行業淨利潤28.51億元,同比下降28.41%;新聞 出版發行淨利潤48.88億元,同比下降0.76%。22Q2的疫情是影響利潤的主要因素。

二、互聯網:推進降本增效,長視頻回歸內容本質

(一)互聯網大盤:疫情高基數效應基本消除,用戶增速再創新高

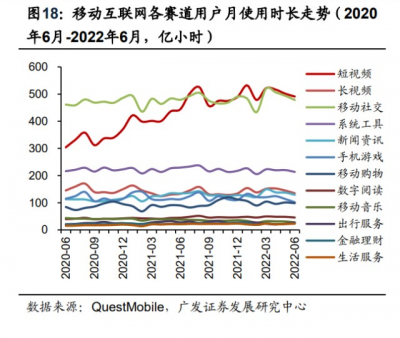

22Q2互聯網用戶數穩中有升,時長增速放緩。用戶規模方面,根據Quest Mobile, 截至2022年6月,互聯網月活規模達11.9億人,同比增長2.23%,同比增速自21Q1 以來連續第五個季度提升,疫情後的高基數效應已基本消退。用戶時長方面,截至 2022年6月,單用戶月均使用時長達156.3小時,同環比均略有下滑。

短視頻和移動社交時長持續領跑,Q2因季節性因素環比略有波動。根據Quest Mobile,2022年6月,移動互聯網用戶使用總時長爲1794億小時,其中移動視頻用 戶使用時長爲626億小時,佔比最高,達到35%。移動社交用戶使用時長跟隨其後, 達到478億小時,佔移動互聯網用戶使用總時長的27%。系統工具用戶使用時長達到 214億小時,佔移動互聯網用戶使用總時長的12%,佔比位列第三。

騰訊系時長仍大幅領先,各公司時長佔比趨穩。根據Quest Mobile,2022年6月主 要互聯網陣營中,騰訊系公司在用戶月使用時長上保持領先地位,達到539億小時, 佔所有主要互聯網陣營的用戶月使用時長的39%。字節系用戶月使用時長穩健上升, 達到369億小時,佔互聯網用戶月使用總時長的27%,排名第二。快手系用戶月使用 時長達到176億小時,佔互聯網用戶月使用總時長的13%,位列第三。百度系用戶月 使用時長達到99億小時,佔互聯網用戶月使用總時長的7%,位列第四。新浪系緊隨 其後,用戶月使用時長達到71億小時,佔互聯網用戶月使用總時長的5%,排名第五。

(二)長視頻:減量提質,聚焦內容,加強會員運營

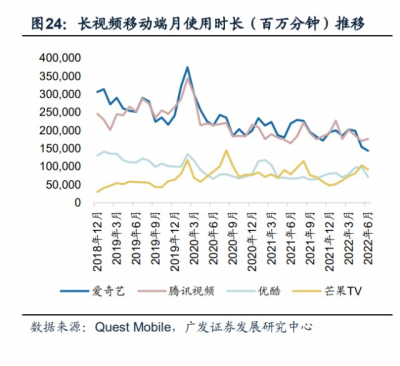

1.運營:愛優騰芒“2+2”格局保持穩定,芒果TV時長增長強勁

22Q2用戶情況:愛奇藝和騰訊視頻用戶數同比下滑,優酷和芒果TV保持穩健增長。 根據Quest Mobile數據,2022年6月,愛奇藝MAU達到4.40億人(YOY-23%),騰 訊視頻MAU爲4.06億人(YOY-7%),領先於優酷的2.32億人(YOY+7%)和芒果 TV的2.52億人(YOY+21%)。其中,芒果TV 3月以來MAU保持較快同比增長,3-6 月同比增速分別爲19%,18%、24%和21%,與3月來《聲生不息》《乘風破浪3》 等頭部綜藝陸續上线的拉動作用有關。DAU來看,2022年6月,愛奇藝DAU達到6719 萬人(YOY-33%),騰訊視頻MAU爲8162萬人(YOY-1%),優酷DAU達到4474 萬人(YOY+16%),芒果TV DAU達到4117萬人(YOY+16%)。

22Q2時長情況:芒果TV增長強勁,優酷相對落後。根據Quest Mobile,2022年6月, 芒果TV以74分鐘(YOY+1%)名列第一,愛奇藝用戶時長達到71分鐘(YOY-2%), 騰訊視頻達到72分鐘(YOY+8%),愛騰芒領先於優酷的53分鐘(YOY-7%)。

2.財務:會員收入相對穩健,廣告收入受疫情和宏觀影響較大

會員收入方面,愛奇藝會員收入在會員ARM提升驅動下漸趨穩定,芒果會員收入增 長放緩。愛奇藝22Q2會員收入42.85億元(YoY+7%),連續4個季度保持同比正增 長,主要得益於會員提價帶來的會員ARM持續提升。截至22Q2已實現連續6個季度 8%或以上的同比正增長。芒果超媒22H1會員收入18.58億元(YoY+6%),相較於 21H1的23%增速以及前期的高速增長有所放緩。

愛奇藝和芒果持續創新會員創新策略,提升會員轉化率並促進會員留存。(1)愛奇 藝多維度打造和完善會員服務體系,電視端新會員+多樣化優質內容+精細化運營: 愛奇藝於今年5月10日重新上线包含了電視端銀河奇異果的白金會員,加強大屏端布 局,推動愛奇藝電視端月活會員同比增長約15%。另一方面,愛奇藝在提供以多樣 化優質內容爲核心,根據用戶偏好和付費習慣等特點,加強對內容的精細化運營, 成功促進會員留存、拉新和流失召回的提升。例如,7月上线的頭部綜藝《中國說唱 巔峰對決》採用“會員搶先看”模式,开播首日觀看會員人數超過130萬,有效加強 了會員感知和體驗。(2)芒果超媒精細化運營的同時積極創新,同時加大渠道合作 力度:一方面,芒果TV在綜藝上創新性推出“正片播前+播後衍生”模式(如《歡 迎來到蘑菇屋》《快樂再出發》等熱播綜藝);推出電影卡、IP限定套餐等細分內 容會員卡種;持續豐富會員權益體系,已建成七大品類200多項會員權益。另一方面, 通過渠道合作進一步拓寬會員基數,如推出中國移動“芒果卡”、華芒融合會員等, 以及與小鵬汽車、極狐等車企开展車載屏合作,使用場景不斷延伸。

會員提價趨勢下,各平台會員基本穩定,會員提價可行性不斷驗證。截至22Q2,愛 奇藝會員數達到9830萬(YoY-7%),騰訊視頻會員數達到1.22億(YoY-4%),優 酷日均付費用戶數量同比增長率爲15%,基本保持穩定,未出現明顯下滑,主要由 於各平台優質內容供給不斷豐富,會員用戶展現出較強的付費意愿和粘性,會員提 價帶來的會員數量波動有限。

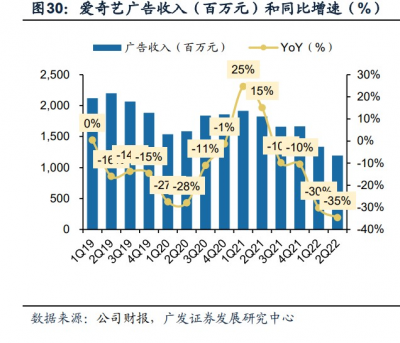

廣告收入受疫情和宏觀因素衝擊,廣告投放需求疲軟,導致廣告下滑明顯。愛奇藝 22Q2廣告收入爲11.94億元(YoY-35%),芒果超媒22H1廣告收入爲21.63億元 (YoY-31%)。芒果超媒積極應對廣告市場情況變化,頭部內容表現充滿韌性:《乘 風破浪3》以27個招商客戶領跑上半年綜藝市場,全新節目《聲生不息》獲得10個 品牌方贊助,《尚食》創芒果TV電視劇廣告招商及植入廣告新高。芒果在頭部綜藝 的出色制作能力仍得到廣告主青睞,同時台網雙平台融合的推進也將進一步提升芒 果內容營銷的價值。 行業整體綜藝招商受宏觀影響明顯承壓,平台主動調整綜藝制作和排播。根據星聯 互動,22H1共上线83檔綜藝(網絡綜藝43檔,電視綜藝40檔),較21H1的127檔 (網絡綜藝76檔,電視綜藝52檔)下滑明顯。22H1綜藝在與品牌招商方面下滑明顯: (1)22H1的43檔網絡綜藝中,有品牌合作的節目數量爲33檔(21H1爲51檔),品 牌數量爲100個(21H1爲155個),品牌合作次數爲124次(21H1爲192次)。(2) 22H1的40檔電視綜藝中,有品牌合作的節目數量爲32檔(21H1爲48檔),品牌數 量爲84個(21H1爲123個),品牌合作次數爲100次(21H1爲161次)。分平台來 看,騰訊和芒果的綜藝與品牌合作較多,22H1騰訊上线的12個網綜分別和12個行業 的35個品牌完成39次合作,芒果上线的9個網綜分別和10個行業的33個品牌完成37 次合作,愛奇藝上线的6個網綜分別和12個行業的23個品牌完成25次合作,優酷上 线的4個網綜分別和6個行業的17個品牌完成17次合作。

降本增效成效逐步展現,盈利/減虧持續性得到驗證。愛奇藝毛利率和淨利率提升, 22年兩個季度實現盈利。愛奇藝22Q1毛利率爲18%,淨利率爲2%;22Q2毛利率爲 21%,淨利率爲1%,連續兩個季度實現盈利。優酷方面,根據阿裏22Q2財報,在 88VIP帶動優酷會員數繼續同比增長下,優酷通過審慎投資於內容及制作能力,持續 改善營運效率,使22Q2的虧損連續五個季度持續收窄。芒果超媒由於收入承壓導致 毛利率和淨利率同比略有下滑,22H1毛利率爲36.3%,較21H1下滑1.4pct,22H1 淨利率爲17.6%,較21H1下滑0.9pct。但是,一方面,核心主業新媒體平台運營業 務的毛利率同比提升,22H1芒果超媒新媒體平台毛利率達到43.5%,較21H1提升 0.6pct,另一方面環比改善明顯,公司毛利率較21H2提升3.2pct,淨利率較21H2提 升8.7pct。

3.內容:會員內容播放提升,減量提質成爲共識

劇集方面:2022H1愛奇藝、優酷全網劇集正片有效播放保持領先,優酷、芒果TV 同比有所增長。愛奇藝全網劇集正片有效播放達541億,同比下降11%;騰訊視頻有 效播放量達513億,同比下降7%;優酷有效播放超300億,同比增長3%;芒果TV全 網劇集正片有效播放爲31億,同比增長28%。 綜藝方面:2022H1各平台綜藝有效播放均出現同比下行,反映宏觀對綜藝招商影響。 具體來看,愛奇藝和騰訊視頻有效播放分別爲38億(同比下滑38%)和45億(同比 下滑11%),芒果TV和優酷有效播放分別爲25億(同比下滑8%)和17億(同比下 滑23%)。

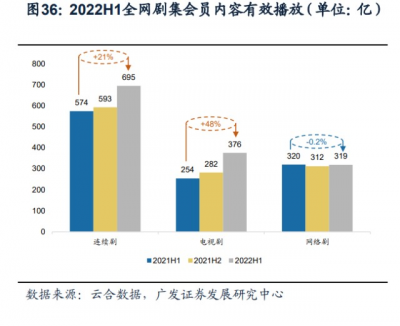

會員內容方面,劇集有效播放全面提升,反映優質劇集內容對會員的有效拉動。根 據雲合數據,2022H1全網劇員內容有效播放爲695億,同比增長21%;其中電 視劇會員內容有效播放376億,同比增長48%;網絡劇會員內容有效播放319億,同 比減少0.2%。分平台來看,長視頻會員用戶強粘性屬性顯現,2022H1愛騰優芒劇 員內容有效播放實現全面增長。愛奇藝劇員內容有效播放達267億,同比增 長25%;騰訊視頻劇員內容有效播放超250億,同比增長11%;優酷會員內容有 效播放149億,同比增長27%;芒果TV會員內容有效播放18億,同比增長58%。

上新劇集方面,2022H1各大平台上新劇部數同比普遍減少。根據雲合數據,2022H1 愛騰優芒共上新劇220部,同比減少66部。其中,愛奇藝上新劇69部,同比減少20 部;騰訊視頻上新劇72部,同比減少9部;優酷上新劇51部;芒果TV上新劇28部, 同比減少38%。上新劇類型方面,網絡劇共126部,佔上新劇總部數的57%,電視劇 共94部,網絡劇多於電視劇。分平台來看,愛奇藝、騰訊視頻、優酷上新劇以網絡 劇爲主,分別上新網絡劇46、40、28部,而芒果TV以電視劇爲主,上新電視劇16 部、網絡劇12部。

獨播劇方面,2022H1愛騰優芒上新獨播劇部數整體略有回落,芒果和騰訊獨播比例 持續提升。2022H1,四大視頻平台共上新獨播劇119部,同比減少20部。愛奇藝、 優酷、芒果TV上新獨播劇數量均有減少,分別爲25、32、17部,而騰訊視頻上新部 數持續增長,達到45部。相比於2020H1,2022H1各平台獨播劇佔上新劇總數比例 均大幅上升。其中,愛奇藝上新劇中獨播部數佔比達36%,優酷獨播部數佔比達63%, 騰訊視頻、芒果TV獨播部數佔比逐年提高,2022H1佔比均超過60%。

芒果超媒堅持自建工作室+外部战略工作室結合的發展策略,內容制作能力不斷提升。 截至2022年6月,芒果TV擁有29個影視制作團隊(2021H1爲24個)、雙平台共48 個綜藝節目制作團隊(2021H1爲20個)和34家“新芒計劃”战略工作室(2021H1 爲30個)。2022年上半年,芒果TV上线各類影視劇78部,其中重點影視劇18部, “大芒計劃”微短劇48部;上线綜藝節目36檔。

(三)業績表現:營收端穩增長,費用端全面優化,降本增效成效明顯

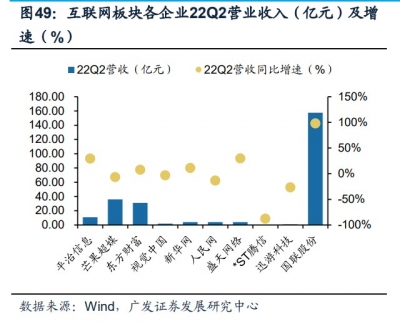

行業降本增效以及部分公司業績表現亮眼,營收端穩健增長。上市公司業績方面, 我們選取從A股10家互聯網上市公司作爲標的池。營收端,2022H1互聯網板塊合計 營收460.21億元,同比增長43.46%;22Q2單季合計實現營收250.49億元,同比增 長46.91%,環比增長19.44%。板塊內國聯股份營收佔比達52%,22H1國聯股份旗 下各多多電商深入貫徹“平台、科技、數據”战略,繼續大力實施積極高效的上下 遊策略;針對疫情影響,公司再度發起“保供保暢,穩產復產”產業鏈战“疫”行 動;平台交易量增長較快,公司營收同比增長98.76%。另外,22H1平治信息通信 業務業績增長致營收增長61.48%。淨利來看,2022H1互聯網板塊合計歸母淨利 64.75億元,同比增長11.30%;22Q2單季合計實現歸母淨利34.78億元,同比增長 19.19%,環比增長16.05%。扣非口徑來看,2022H1板塊整體歸母扣非淨利爲59.41 億元,同比增長7.09%。

板塊公司業績差異明顯。2022H1互聯網行業營收規模排前的公司包括國聯股份 (22H1營收278.95億元,同比增長98.76%)、芒果超媒(22H1營收67.14億元,同 比減少14.50%)、東方財富(22H1營收63.08億元,同比增加9.13%)以及平治信 息、盛天網絡。2022H1互聯網行業淨利規模排前的公司爲東方財富(22H1歸母淨 利44.44億元,同比增長19.23%)、芒果超媒(22H1歸母淨利11.91億元,同比減 少17.95%)、國聯股份(22H1歸母淨利4.27億元,同比增長97.70%)以及平治信 息、盛天網絡。22Q2來看,版塊營收規模排前的公司包括國聯股份(22Q2營收157.57 億元,同比增長98.00%)、芒果超媒(22Q2營收35.91億元,同比下滑6.60%)、 東方財富(22Q2營收31.12億元,同比增長7.64%)以及平治信息、盛天網絡。22Q2 淨利規模排前的公司包括東方財富(22Q2歸母淨利22.73億元,同比增長25.12%)、 芒果超媒(22Q2歸母淨利6.83億元,同比增長0.82%)、國聯股份(22Q2歸母淨利 2.72億元,同比增長97.05%)以及人民網、新華網。

具體公司來看,國聯股份22H1實現營收278.95億元,同比增長98.76%,實現歸母 淨利4.27億元,同比增長97.70%,主要系報告期內公司積極貫徹落實以“平台、科 技、數據”爲核心的產業互聯網發展战略和2022年度總體經營計劃,不斷提升工業 電子商務的主營業務能力和產業互聯網平台的服務價值,努力提高公司的核心競爭 力。東方財富22H1實現營收63.08億元,同比增長9.13%,實現歸母淨利44.44億元, 同比增長19.23%,主要系公司努力克服疫情影響,深入推進互聯網財富管理生態圈 建設,充分利用大數據、人工智能等技術,增強用戶體驗和黏性,拓寬服務範圍, 積極探索互聯網資產管理業務,進一步滿足用戶財富管理需求,提升公司整體服務 能力和水平。

盈利能力來看, 2022H1互聯網板塊整體毛利率爲22.26%,同比下滑8.38pct。淨利 率方面,2022H1板塊整體淨利率爲14.07%,同比下滑4.06pct。扣非口徑來看, 2022H1板塊整體歸母扣非淨利率爲12.91%。個股來看,22H1東方財富、新華網、 人民網、盛天網絡的淨利率較21H1都有一定程度的提升,其中東方財富淨利率從 21H1的64.48%提升5.97pct至22H1的70.45%,人民網淨利率從21H1的2.01%提升 13.19pct至22H1的15.20%,主要是因爲今年上半年非經常性損益大幅增加。從期間 費用來看,整體費用率顯著下降,行業降本增效效果明顯。

三、遊戲:版號進入常態化,優質供給推動行業復蘇

(一)復盤:供給改善將推動行業復蘇,遊戲出海潛力仍在

版號進入常態化發放,降本增效成爲遊戲行業趨勢。受版號下發總數收縮,遊戲行 業優質內容供給減少,2022Q2移動遊戲市場收入同比出現負增長,22年Q2實際銷 售收入爲500.43億元(YOY-10.54%,QOQ-17.19%)。受到遊戲版號進入總量調 控,遊戲行業監管進入常態化階段的影響,2022年初至8月31日,A股遊戲行業指數 累計下跌29.37%,跑輸中信傳媒指數5.51%,A股重點遊戲指數累計下跌33.73%。 盡管版號數量控制,但遊戲版號已經恢復常態化發放,我們認爲後續新品大作遊戲 獲得版號陸續上线將推動遊戲板塊復蘇。此外,遊戲出海依舊具有潛力,中國遊戲 公司出海遊戲收入增速明顯好於國內遊戲行業增速,2022年上半年,中國自主研發 遊戲在海外的實際銷售收入達89.89億美元,同比增長6.16%,但增長率有所下降, 隨着國內遊戲廠商海外運營實力的增強,有望在細分品類上尋找突破,出海規模有 望進一步擴大。

從個股來看,三七互娛國內Q2業績超預期,產品多元化+海外邏輯再強化,長线運 營遊戲能力逐步提升,公司海外收入同比增速接近50%,海外收入佔比逐漸提升至 1/3以上,海外遊戲研運能力突出,利潤端逐漸兌現。吉比特的頭部遊戲穩定性和確 定性較強,都保持了高頻內容更新,《問道手遊》今年在傳統四大服的基礎上,新 增夏日服活動維持玩家新鮮感,《一念逍遙》保持短頻更新和周期性大玩法更新的 節奏。完美世界專注MMO+、卡牌+賽道,2021年發行的《夢幻新誅仙》、《幻塔》 不斷更新迭代,國內保持穩定流水,今年海外上线後在多個國家或地區數據喜人, 出海產品取得突破。

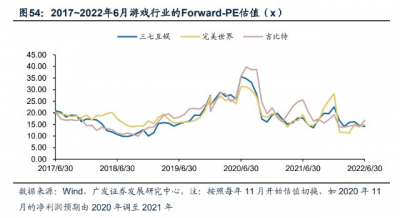

2022年上半年自從4月版號恢復下發以來,新遊戲上线數量相對較少,买量成本整 體平穩,以及受到宏觀經濟的影響,廣告主投放競爭程度下降。我們認爲隨着版號 重新下發,遊戲供給端豐富將帶來遊戲市場的活躍。截至9月3日,遊戲龍頭股三七 互娛、完美世界、吉比特PE(TTM)分別爲12.1x、22.9X、16.2X。整體來看,目 前龍頭遊戲股估值仍處於歷史(17~22年)中樞偏下的位置。

(二)手遊整體受新品上线影響,Q2 產品上线減少

根據中國音數協遊戲工委(GPC)與中國遊戲產業研究院發布的《2022年1~6月中國 遊戲產業報告》數據顯示,2022H1國內遊戲市場銷售規模達到1477.89億元,同比 下降1.8%。其中,移動遊戲規模1104.75億元,同比減少3.74%,減少主要由於部分 頭部產品流水下滑,遊戲版號暫停下發以及疫情等因素導致;客戶端遊戲規模307.40 億元,同比增長2.85%,增長主要由於《永劫無間》等新遊的火爆,以及《夢幻西 遊》等經典端遊創收入新高;網頁遊戲規模27.06億元,同比下降10.4%,市場規模 逐步收縮。 出海方面,據Sensor Tower數據,7月中國手遊全球收入Top5廠商爲騰訊、網易、 米哈遊、三七互娛,趣加。出海手遊具體表現上,米哈遊的《原神》與6月排名相同, 穩居第一,第二名和第三名均爲SLG類手遊,分別是趣加的《State of Survival》和 三七互娛的《Puzzles & Survival》,後者截至2022年6月底累計流水已經超過42億 元,表現亮眼。網易的《暗黑破壞神:不朽》位於第四名,作爲網易出海的王牌產 品,遊戲一直保持着高頻的更新率,此外還有騰訊的《PUBG MOBILE》、江娛互動的《口袋奇兵》在遊戲出海收入榜前十中排名靠前。

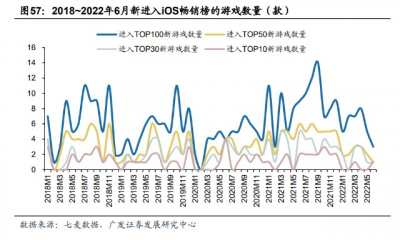

截至2022年6月30日,新進榜單前三十的產品盤點下,共有1款新遊戲進入iOS暢銷 榜前十,3款遊戲進入TOP前100。22年Q2上线及更新的新遊中,4月進入TOP100 的新遊有龍圖遊戲《無神之界》、iDreamSky《夢幻家園》、騰訊《黑色沙漠》等; 5月進入TOP100的新遊有網易《蛋仔派對》、景秀網絡《亂世逐鹿》等;6月進入 TOP100的新遊有上海Hode信息《時空獵人3》、廣州萌宇宙《神陵武裝》等。

從各月份iOS暢銷榜前100遊戲的上线年份構成來看,2022年8月的前100產品中 2017年上线的有31個,2018年上线的有10個,2019~2020年上线的分別爲11個和 12個,2021年上线的有16個,2022年上线的有20個。受到2021年版號數量的影響, 2022年新遊戲進入iOS暢銷榜前100數量相對往年偏少。

(三)業績表現: 2022 年上半年毛利率同比提升,降本增效控制支出

2022年上半年A股遊戲板塊公司在營業收入端同比增長3.85%至377.48億元,2022 年Q2 A股遊戲板塊公司在營業收入端同比上升2.25%、環比下降5.05%至183.85億 元,共有8家遊戲公司季度營收出現同比負增長,主要系遊戲版號恢復發放但是版號 發放數量仍受到調控,內容供給端不足影響延續至2022年Q2。其中,得益於頭部產 品帶來的穩定性和確定性,吉比特2022年二季度營收同比持平。三七互娛因存量產 品生命力不斷激活,海外市場收入持續增長,海外收入佔比再創新高,2022二季度 營收同比增長7.58%。

2022年上半年遊戲行業歸母淨利潤同比下降。22年上半年遊戲板塊歸母淨利潤盈利 69.52億元,同比下降15.26%。22Q2歸母淨利潤爲31.58億元,同比下降34.48%, 共有10家遊戲公司二季度淨利潤出現同比負增長。

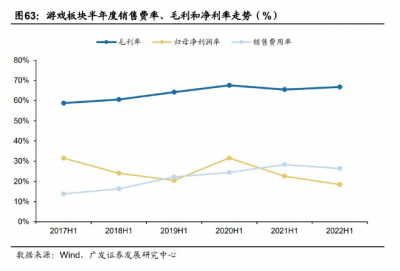

2022年上半年遊戲板塊毛利率持續增長,淨利率下降。遊戲行業毛利率保持整體增 長態勢,2022年上半年同比提升1.28pct至66.74%,22Q2同比提升1.89pct至66.26%。 2022年上半年淨利率下降4.15pct至18.42%;Q2單季度淨利率同比下降9.63pct達到 17.18%,扣非淨利率同比上升3.09pct至16.44%。從費用率上來看,吉比特由於《一 念逍遙(大陸版)》、《一念逍遙(港澳台版)》、《地下城堡 3:魂之詩》、《奧 比島:夢想國度》、《世界彈射物語》的營銷推廣支出較上年同期增加,2022H1銷 售費用爲6.70億元,同比增長21.60%,銷售費用率爲26.67%,同比增長3.61pct; 三七互娛由於2022年上半年上线新遊戲較少,遊戲廣告競爭激烈程度下降,且公司 在流量運營上具有較強的能力,2022H1銷售費用43.40億元(YOY-9.31%),銷售 費用率53.63%。2022年上半年遊戲板塊銷售費用同比下降3.12%至99.57億元。銷 售費用率達到26.38%,同比下降1.90pct。2022Q2銷售費用同比下降6.73%至46.77 億元,銷售費用率達到25.44%。管理費用率相對穩定,各遊戲公司即使在降本增效 的大環境下依然重視研發投入,2022年上半年研發費用率同比下降0.22pct至 13.10%。

(四)頭部廠商遊戲產品豐富,有望推動遊戲行業復蘇

下半年有望進入遊戲龍頭的產品釋放周期。騰訊於22年上半年推出了體育競技類《全 民大灌籃》,MMORPG手遊《黑色沙漠》、《諾亞之心》、《玄中記》,SLG手遊 《重返帝國》和《臥龍吟2》,女性向歷史養成《延禧攻略之鳳凰於飛》等新遊戲, 7月推出了模擬經營題材的《英雄聯盟電競經理》、硬核射擊《暗區突圍》、策略SLG 手遊《指尖領主》。網易2022年上半年重點發布了《暗黑破壞神:不朽》、《蛋仔 派對》等7款熱門遊戲,預計在下半年釋放盈利空間。三七互娛儲備有20款國內發行 產品(自研7款),16款海外發行產品(自研8款,佔比50%),包括卡牌類、策略 類、MMORPG、模擬經營類, 4個代理遊戲已有版號。吉比特儲備產品有《超喵星計劃》(青瓷遊戲代理發行)、《失落四境》、《Shop Heroes Legends(商店傳 說)》、《上古寶藏》、《黎明精英》等,其中海外方面有《一念逍遙(海外版)》、 《地下城堡3(海外版)》等。完美世界22年上半年核心產品表現穩定,《夢幻新誅 仙》、《幻塔》、《完美世界:諸神之战》貢獻公司業績增量,多款遊戲正在積極 研發中,重點遊戲有《天龍八部2》、《神魔大陸2》、《朝與夜之國》等。 我們認爲,隨着遊戲版號進入常態化發放,優質頭部內容獲得版號後,遊戲板塊將 在22年下半年迎來新一輪的業績釋放周期。伴隨着遊戲行業監管進入常態化,遊戲 版號也恢復正常發放的節奏中,遊戲行業在22年上半年盡管受到了供給端不足而帶 來了行業規模同比負增長,但是我們認爲,玩家對於遊戲行業的需求始終存在,頭 部遊戲公司一直在探索出海、精品化,精品化和遊戲出海愈來愈成爲行業共識。我 們認爲,伴隨着優質遊戲內容逐步上线,將重新刺激遊戲行業復蘇,看好頭部遊戲 公司未來的業績與估值修復。

四、營銷:疫情下經營短期承壓,存在疫後修復空間

(一)行業:疫情對廣告大盤影響較大,快消品廣告主體現較強韌性

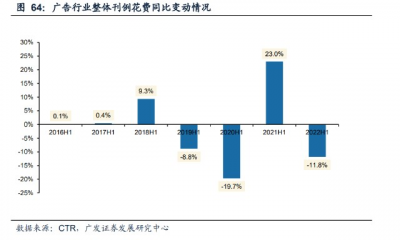

疫情影響下,22H1大盤增速同比下滑,有一定疫後復蘇空間。從廣告大盤來看,22H1 受疫情影響,廣告市場整體花費同比下滑11.8%。拆解月份看,1-4月整體刊例花費 逐月環比下滑,主要城市的疫情反復和宏觀經濟的疲軟導致廣告主預算緊縮,大盤 承壓。5月以來,疫情影響逐步消退,隨着廣告主疫後復蘇,廣告大盤呈現反彈趨勢。

具體媒體來看,生活圈媒體分化較大,梯媒刊例花費實現正增長,但預計疫情期間 折扣力度有所加大。22H1,在主要城市封控的影響下,電梯LCD刊例花費仍然實現 了同比3.9%的正增長;電梯海報刊例花費同比增長7.7%,整體表現穩健。但疫情之 下廣告主需求較爲疲軟,預計折扣力度有加大;隨着廣告行業疫後復蘇,折扣力度 將逐漸恢復至正常水平。影院視頻由於全國各地散發疫情,影院關停的影響,同比 大幅下滑51.2%,下半年隨着疫情防控常態化,有望實現反彈。品牌廣告主對品牌 廣告的預算投入在疫情影響下節奏有所放緩,但從趨勢看,廣告主對梯媒等用戶流 量、時長穩定的渠道的投放意愿和預算在提升,行業雖然受宏觀經濟不確定性影響, 整體承壓,但在廣告大盤中的份額仍有提升空間。

分廣告主看,快消廣告主彰顯較強韌性。22H1在宏觀經濟景氣度疲軟以及疫情反復 的情況下,各行業廣告主廣告投放更爲謹慎,郵電通訊、IT、娛樂及休闲等行業同 比下跌幅度較大,而藥品、視頻、酒精類飲品、個人用品等快消品行業則保持了廣 告刊例花費低速正增長,體現快消廣告主的韌性較強,廣告投放穩定,抵抗周期的 能力更強,是各個平台,尤其是线下渠道平台重點拓客的行業。分衆2019年以來持 續拓展快消廣告主,22H1分衆梯媒及其他媒體業務中快消廣告主貢獻營收23.80億 元,同比下滑8.33%,我們預估22Q2快消廣告主收入同比下滑30%左右,下滑幅度 小於梯媒收入,體現快消品韌性更強,其中酒類、食品類、醫藥保健等投放情況相 對較好。隨着防控和經濟進入新一輪常態化階段,將會回歸“快消品拓展邏輯”。

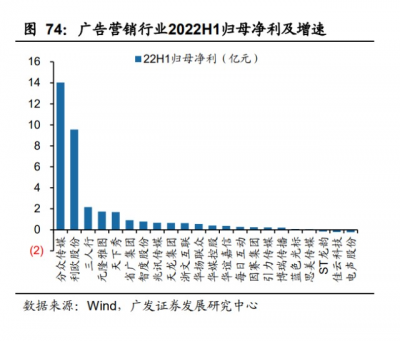

(二)業績表現:宏觀不景氣疊加疫情影響,行業整體業績受挫

疫情影響廣告主投放節奏,營銷行業整體業績下滑。上市公司業績方面,我們選取 從A股22家廣告營銷上市公司作爲標的池。營收端,2022H1廣告營銷板塊合計營收 701.8億元,同比下滑15.6%;22Q2單季合計實現營收345.8億元,同比下滑21.5%。 淨利來看,2022H1廣告營銷板塊合計歸母淨利34.7億元,同比下滑39.6%。22Q2 單季度板塊實現歸母淨利28.5億元,同比下滑28.4%。扣非口徑看,22H1板塊整體 歸母扣非淨利21.8億元,同比下滑46.3%,主要由於分衆傳媒、藍色光標等頭部公 司短期業績受疫情影響有一定折損。

具體公司來看,2022Q2廣告營銷行業營收規模排前的公司包括藍色光標(Q2營收 89.29億元,同比下滑23.8%)、利歐股份(Q2營收51.08億元,同比增長6.4%)、 浙文互聯(Q2營收36.59億元,同比下滑7.8%)以及省廣集團和天龍集團。2022Q2 廣告營銷行業淨利規模排前的公司包括利歐股份(Q2淨利爲17.85億元,同比增長 23.8%)、分衆傳媒(Q2淨利爲4.75億元,同比下滑69.0%)、三人行、元隆雅圖 以及天下秀。分衆傳媒22H1在短期疫情影響下業績有一定折損,成本Q1、Q2單季 度環比下降,整體控制較好。收入端主要增長驅動來自樓宇媒體,點位優勢顯著, 境外持續布局;快消廣告主韌性相對較強,互聯網廣告主投放額下滑明顯。22H1信 用減值損失爲3.02億,21H1同期爲9654萬元,宏觀環境不景氣疊加疫情影響,公司 對廣告主回款預期也較爲審慎。藍色光標22H1收入下滑一是疫情影響,二是去年下 半年剝離國際業務,22H1國際業務不再並表。廣告主看,頭部電商廣告主投放韌性 強,同時部分電商廣告主开始額外增加元宇宙營銷預算。元宇宙業務布局來看,虛 擬人蘇小妹、K已經开始持續收獲商單;數字藏品發行平台MEME 4月7日上线以來 已爲多品牌客戶累積發行了12期數字藏品,藍標圍繞人貨場初步完成元宇宙業務的 基本布局。隨着中國品牌出海加速、元宇宙業務高速發展,我們認爲隨着疫後經營 恢復正常節奏,藍色光標的業務營收有望持續放量。

從具體的盈利能力來看,上半年板塊毛利率整體略有下滑。22H1,營銷板塊毛利率 同比降低0.8pct至13.1%,淨利率看,22H1淨利率同比下滑2pct至4.9%。單季度看, 22Q2板塊整體毛利率環比下滑2.1pct至12.1%,淨利率環比大幅提升6.5pct至8.2%。 個股來看,智度股份、博瑞傳播、每日互動等10家公司22H1呈現毛利率同比回升, 而分衆傳媒毛利率則同比下滑6.9pct至59.0%,主要由於疫情帶來的收入端短期波動。 從期間費用來看,總體來看進入18年以來行業整體費用率較穩定,對於費用把控能 力較強。

五、電影院线:22H1 業績因疫情承壓,龍頭持續擴張

(一)疫情重壓下票房縮減、影院出清,暑期檔熱度回暖

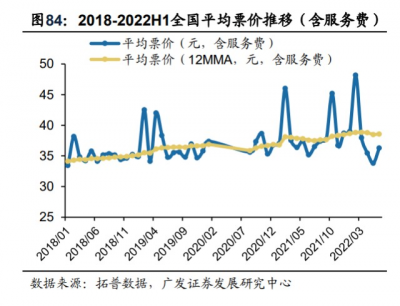

疫情導致22H1票房再度回落,暑期檔熱度回暖。根據拓普數據,2022年H1全國錄 得不含服務費票房156.71億元,同比減少37.39%。2022年3-5月,國內疫情導致多 地影院大規模停業、多部影片接連撤檔,全國票房大盤的縮減幅度超過60%;6月隨 着疫情防控情況好轉,全國影院營業率逐步恢復至80%以上,疊加內容端影片修復 供給,今年暑期檔(6-8月)錄得不含服務費票房83.16億元,同比增長24.04%。

國產片貢獻八成以上票房。根據拓普數據,22H1全國共計上映國產片129部(同比 減少42.41%),錄得不含服務費票房133.06億元(同比減少33.83%),貢獻全國 總票房的84.90%(同比+4.57pct)。全國上映進口片29部(同比減少19.44%), 錄得不含服務費票房23.66億元(同比減少51.95%)。進口片下滑主要系頭部海外 片未能引進國內。根據box office mojo,22H1美國票房Top10影片僅有《侏羅紀世 界3》《新蝙蝠俠》《神祕海域》在國內上映。

根據拓普數據,22H1全國觀影人次爲3.98億人次,同比減少41.66%。今年3-5月因 疫情影響,電影市場極度低迷,月度觀影人次不足2500萬人次。 22H1全國平均票價(含服務費)爲38.45元/張,同比增長0.5%。2月春節檔帶動平 均票價達到48.18元/張,創造歷史新高;3-5月由於缺乏新片上映,票價持續走低; 隨着6月疫情逐漸好轉、熱門新片恢復上映,平均票價回升至36.30元/張。

疫情導致近半影院停業,行業繼續出清。根據萬達電影中報,2022年上半年全國最 多時近一半影院因疫情暫停營業,停業1個月以上的影院佔比約61.5%,停業2個月 以上的影院佔比約31%。根據拓普數據,2022年1-6月單影廳產出(TTM)分別爲 62.76 /59.47/57.39/55.06/49.87/49.82萬元/廳,疫情導致單銀幕產出大幅下滑,影 院生存壓力加劇,3-5月全國預計約有643/94/117家影院關停。 根據拓普數據,22H1全國新开業影院425家,新增數量比去年同期減少23.4%。頭 部影投的擴張速度較快。根據拓普數據,22H1萬達電影、橫店院线、CGV影投分別 新建了28/18/2家影院,與21H1的擴建力度基本持平。

萬達的市佔率繼續提升。根據拓普數據,22H1萬達電影的市佔率同比增加1.82pct 至16.05%,拉動影投公司不含服務費票房的CR3、CR5、CR10分別提高0.71pct、 0.40pct、0.77pct,22H1影投公司不含服務費票房的CR3、CR5、CR10分別達到 23.56%、28.35%、36.92%。

(二)上市公司:疫情導致電影院线板塊整體由盈轉虧

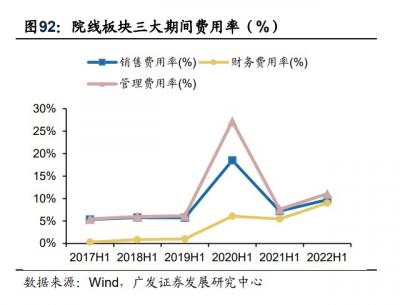

從院线板塊上市公司的營收和淨利潤來看,22H1院线板塊的營業收入爲100.90億元, 同比減少29.80%;歸母淨利潤爲-10.98億元。22Q2院线板塊的營業收入爲25.66億 元,同比減少57.61%;歸母淨利潤爲-14.10億元。板塊整體業績由盈轉虧,主要系 今年3-5月國內疫情多發,導致影院大規模停業及電影票房回落。

從院线板塊上市公司的毛利率和淨利率來看,22H1院线板塊的毛利率爲20.35%, 同比下降8.91pct;淨利率爲-10.88%,同比下降17.78pct。銷售費率爲9.73%,同比 增加2.52pct;管理費率爲11.03%,同比增加3.44pct;財務費率爲8.98%,同比增 加3.55pct。22Q2院线板塊的毛利率爲-10.77%,同比下降35.03pct;淨利率爲 -54.94%,同比下降56.22pct;銷售費率爲8.84%,同比增加1.74pct;管理費率爲 19.02%,同比增加10.64pct;財務費率爲14.72%,同比增加8.66pct。22Q2國內疫 情導致毛利率和淨利率同比大幅下降,尤其是相對剛性的管理費用和租金成本未隨 着收入縮減。

從現金流維度來看,22H1院线板塊經營性現金流淨額爲31.25億元,同比減少 32.18%,22Q2的經營性現金流淨額爲-8.86億元,環比由正轉負。 截至2022年Q2期末,院线板塊剩余商譽資產65.81億元。

六、教育:積極謀求轉型,直播電商、教育信息化或 帶來機遇

(一)行業:教培公司積極謀求轉型,東方甄選引爆直播電商熱度

政策端看,上半年相關法規出台明確了行業方向,教培行業轉型的政策底進一步夯 實。義務教育方面,圍繞“雙減”進一步細化,發布《義務教育課程方案和課程標 准(2022年版)》,再次強調對素質、素養教育的重視,教培行業或可基於這一導 向,將過去的義務教育學科培訓經驗,向課外素質、素養課程遷移,如新東方在线、 好未來等頭部教培公司,都轉而布局校外非學科類的素質教育課程,隨着學生家長 對專業素質教育的需求增長,非學科類培訓的可拓展空間較大。此外,《加強碳達 峰碳中和高等教育人才培養體系建設工作方案》、《關於开展2022年職業教育國家 在线精品課程遴選工作的通知》則強調職業教育的重要性,新東方、高途等也順應 政策發展方向,推進大學教育、職業培訓等業務的升級優化。

轉型方向看,針對K12年齡層的非學科類素質教育,針對成年人的職業培訓、大學 生教育是主要方向。頭部教培公司的轉型動作看,新東方、好未來將轉型重點放在 義務教育階段的非學科類素質、素養課程,包括音美體、變成、文學藝術等等,能 夠很好地承接過去積攢的學生資源,轉型難度不大,同時市場需求度高。高途關停 了K12教育業務,向成人教育全面轉型,成人教育包括大學生考級、職業培訓、海 外留學咨詢等,政策風險低,能夠爲教培公司貢獻較爲穩定的經營業績。此外,頭 部平台還相繼布局教育信息化,將積累的豐富教學資源、知識資源與軟硬件設備結合,有望拓展業務增長新曲线。

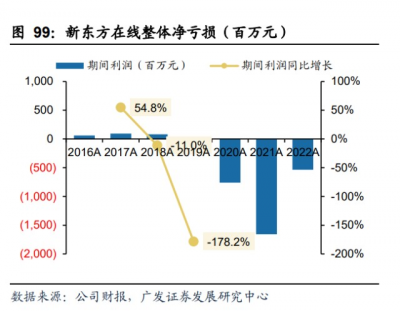

新東方在线直播電商新業務成功實現跨界轉型,推出的東方甄選直播間6月爆火,成 爲業績增長的驅動力。根據新抖數據統計,過去三個月,東方甄選的GMV在20億左 右,隨着直播間流量趨於平穩,直播間逐步开始向提升用戶購买意愿和用戶粘性方向發力。22H1,直播電商業務營收2460萬元,佔總營收的2.7%,公司在未投流、 非主播分成模式的前提下,節省了較多成本,因此利潤率較高,毛利率達到37.8%。 發展路徑看,東方甄選沿着拓展账號、主播、產品矩陣的方向持續推進。根據業績 會披露,自營產品過去幾個月在GMV中佔比約15%左右,未來比例將持續提升,進 一步打造東方甄選的品牌力。

業績表現看,政策影響在22財年基本消化。FY2022,公司整體實現營收8.99億元, YoY-36.7%;持續經營業務(大學+機構+直播電商業務)的營收6.0億元,YoY-3.7%。 整體淨虧損5.34億元,同比FY2021的虧損16.58億元大幅縮窄;持續經營業務淨虧 損爲7100萬元,同比FY2021的2.54億元大幅縮窄。毛利率看,FY2022公司整體毛 利率同比提升17pct至46.02%,主要由於終止K-12教育分部的業務;持續經營業務 的毛利率同比減少4.7pct至65.1%,主要由於對新業務的投資。我們認爲教培轉型的 冰點已過,頭部教育公司擁有更豐厚的師資力量和更大的潛在客群資源,隨着業務 轉型的逐步推進,經營有望逐步走上正軌。

(二)業績表現:疫情短期影響线下培訓業務开展,教育信息化有望帶 來新增長

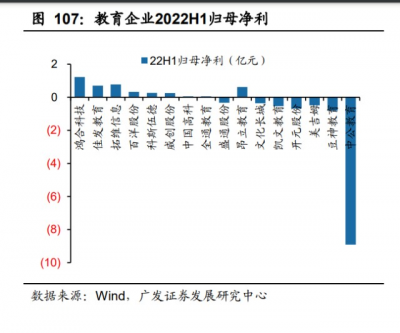

疫情影響线下培訓業務开展,行業整體處於轉型恢復期。因爲A股教育概念公司多 是通過並購切入教育賽道,根據教育業務在整體營收中的佔比,我們篩選17家相關 公司作爲教育板塊標的池。2022H1,17家標的公司合計營收爲192.05億元,同比下 滑12.0%。22H1半年來看,17家標的公司中,百洋股份、佳發教育、拓維信息等6 家公司實現營收同比增長。22Q2單季度來看,板塊合計實現營收101.39億元,單季 度同比下滑17.4%。淨利端來看,2022H1教育板塊合計實現歸母淨虧損1.08億元, 同比由盈轉虧。22Q2板塊實現合計淨利0.26億元,同比下滑62.9%。

2022Q2教育板塊營收規模排前的公司包括鴻合科技(Q2營收12.35億元,同比下滑 7.2%)、中公教育(Q2營收10.14億元,同比下滑63.8%)、百洋股份(Q2營收8.39 億元,同比增長24.1%),其中,中公教育主要受疫情影響线下授課以及公務員考 試推遲等影響。2022Q2教育板塊淨利規模排前的公司包括鴻合科技(Q2淨利0.81 億元,同比增長318.1%,增幅高於收入增幅主要由於面板降價帶來的成本端改善)、 佳發教育(Q2淨利0.55億元,同比增長0.5%)、拓維信息(Q2淨利0.37億元,同 比增長7.2%)。上半年業績表現較爲亮眼的鴻合科技等公司,均深入布局教育軟硬 件業務,有望受益於教育數字化轉型升級,實現業績的穩步增長。

盈利能力來看,2022H1行業平均毛利率爲27.4%,同比下滑4.2pct。淨利來看, 2022H1板塊整體淨利率爲-0.56%,同比下降2.3pct。下半年一方面隨着线下課程的 逐步恢復,另一方面各頭部企業業務轉型逐步走向正軌,教育行業整體業績有望一 定程度修復。長期關注直播電商與教育的跨界結合、教育信息化的推進,以及素質 教育的發展情況。

七、出版行業:疫情導致圖書市場加速下滑,上市公 司業績保持穩健

(一)疫情疊加消費疲軟,22H1 圖書市場加速下滑

根據开卷信息,22H1全國圖書零售市場碼洋同比減少13.8%,主要系疫情限制了物 流倉儲、线下零售、以及非必需品消費等。分不同渠道來看,網店渠道碼洋同比減 少5.8%。因國內多地出現疫情反復,自1月开始網店指數呈現持續下滑態勢,隨着 疫情防控向好和线上大促活動,5/6月網店指數回升,22Q2降幅較22Q1有所收窄。 22H1實體店渠道碼洋同比減少39.7%,线下實體店受到疫情的影響程度更深,22Q2 降幅較22Q1降幅擴大。

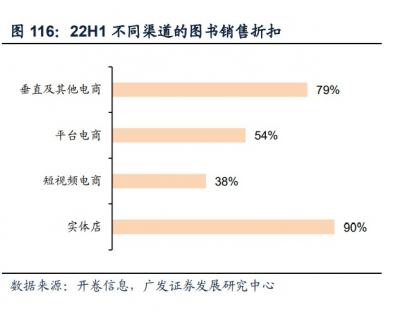

短視頻電商高增長,導致行業整體折扣下行,期待圖書價格立法落地。根據开卷信 息,22H1實體店、平台電商、垂直及其他電商渠道的碼洋增速分別爲-39.7%、-15%、 -2.3%,而短視頻電商渠道逆勢高增長60%。但短視頻電商同樣拉低了行業折扣水平, 22H1短視頻電商、平台電商、垂直及其他電商、實體店的平均折扣分別爲3.8折、5.4折、7.9折、9.0折。去年底國家新聞出版署《出版業“十四五”時期發展規劃》 提出“加強出版物價格監督管理,推動圖書價格立法”。今年3月1日,國家新聞出 版署發布《關於做好2022年印刷發行重點管理工作的通知》,提出开展網上圖書市 場秩序專項整治,具體內容包括“啓動修訂《出版物市場管理規定》,指導行業協 會出台行業公約,規範圖書電商營銷行爲,規制超低價直播帶貨、线上打折傾銷等 發行亂象”。圖書價格管控有望帶來行業拐點,利好大衆圖書的龍頭公司恢復盈利 能力和競爭優勢。

根據中金易雲,22H1僅有文學藝術類圖書的碼洋受到熱銷品拉動微增,文化教育、 少兒讀物、社會科學、科學技術、經管勵志類圖書分別同比下滑13.17%、3.98%、 22.71%、6.79%、15.82%。

(二)上市公司:多重負面影響下,板塊整體保持穩健

從出版類上市公司的營收和淨利潤來看,22H1出版板塊的營業收入爲561.92億元, 同比增長4.73%;出版板塊的歸母淨利潤爲74.99億元,同比減少2.50%。22Q2出版 板塊的營業收入爲307.64億元,同比增長1.68%;歸母淨利潤爲48.88億元,同比減 少0.76%。總體來看,出版類上市公司作爲行業內的龍頭企業,在疫情疊加线上價 格战的負面影響下,收入端保持穩健增長、利潤端出現小幅下滑。

從出版類上市公司的毛利率和淨利率來看,22H1出版板塊的毛利率爲34.34%,比 去年同期增加0.41pct;淨利率爲13.34%,比去年同期減少0.99pct;銷售費率爲 10.14%,比去年同期減少0.53pct;管理費率爲10.24%,比去年同期增加0.04pct。 22Q2出版板塊的毛利率爲35.44%,同比增加1.05 pct;淨利率爲15.89%,同比減 少0.39 pct;銷售費率爲10.31%,同比減少0.57 pct;管理費率爲10.04%,同比增 加0.42 pct。

八、廣電新媒體: IPTV 增值業務滲透率趨穩,運營商 加速推進業績新增長

(一)行業:IPTV 滲透率趨於穩定,OTT 端會員與廣告收入持續放量

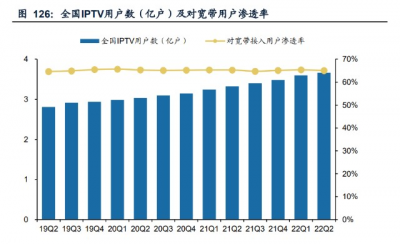

IPTV用戶數穩定增長,滲透率穩定在65%左右。根據工信部數據,截止22年6月末, 全國IPTV用戶爲3.66億,對寬帶接入用戶滲透率爲65%。IPTV用戶數穩定增長,對 寬帶用戶的滲透率19年以來穩定在65%左右,IPTV用戶總數的增長基本跟隨寬帶用 戶數的增長節奏。增長驅動來看,IPTV增值業務整體增速我們預估已經快過基礎業 務收入增長,隨着內容豐富化以及多元化,IPTV增值專區付費率仍將持續提升,手 握優質內容的運營方有望持續拓展省內外的增值業務。

OTT端用戶基數大,活躍用戶粘性高,隨着用戶習慣的逐步養成,日均开機率持續 提升。根據奧維互娛數據,日均开機率從21年11月的33.2%提升至22年2月的35.4%。 滲透場景看,OTT主要滲透家庭場景,根據CTR披露,2021年OTT電視滲透率提升 至53.3%,入駐超過半數的中國家庭,在85後和90後人群家庭中的滲透率則更高, 2021年達到66.9%。隨着大屏端的產品和內容運營投入力度持續加大,未來大屏端 的產品矩陣有望更加豐富。

隨着OTT端優質內容供給量的提升,以及在年輕家庭的進一步滲透,大小屏聯動將 創造更大的會員收入增長空間。從付費率來看,騰訊視頻的付費會員滲透率22Q2已 經突破30%,芒果TV以及B站的付費率也在持續攀升。考慮內容,以及視頻網站的 會員政策,我們認爲頭部平台愛優騰,以及更垂直的芒果TV及B站小屏付費率都將 有進一步增長的空間。大屏來看,根據勾正數據,2021年智能電視視頻會員覆蓋率 爲28.3%,付費率超過小屏會員。並且隨着各網站推廣五屏通用的會員包之後(手 機端、Pad端、PC端、大屏端、VR),大屏的付費率將持續提升。中期來看,我們 認爲大屏付費率能達到15%左右的水平,長期將跟隨小屏付費率的增長節奏增長。

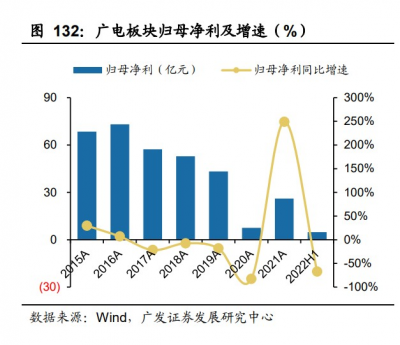

(二)業績表現:有线電視企業業績略有下滑,新媒體運營商探索增長 新驅動

有线電視企業業績增長乏力,板塊整體表現下滑。11家上市廣電企業2022H1合計營 收爲199.42億元,同比下滑6.4%,上半年疫情對廣電企業經營效益產生一定負面影 響,有线電視業務增長乏力,衍生業務如影視制作、廣告營銷等也受政策、疫情影 響有一定折損。淨利端方面,2022H1板塊合計歸母淨利爲4.84億元,同比大幅下滑 67.4%。單季度來看,22Q2單季度板塊合計收入爲102.81億元,同比下滑11.6%; 板塊合計錄得淨利1.28億元,同比下滑89.8%,主要由於21Q2非經常損益增厚帶來 的高基數。

盈利能力來看, 2022H1有线電視運營商整體毛利率爲24.0%,同比下滑2.1pct。淨 利率方面,22H1板塊整體淨利率同比下滑4.6pct至2.4%,傳統業務未來盈利能力提 升有限,新業務仍需等待業績釋放。

而從新媒體運營商新媒股份看,營收增長穩定,新業務的开拓初見成效。22H1實現 營收7.42億元,同比增長12.76%;實現歸母淨利3.38億元,同比下滑6.49%;實現 扣非歸母淨利3.25億元,同比提升2.01%。單季度看,22Q2新媒股份實現營收3.54 億元,同比增長6.38%;實現歸母淨利1.66億元,同比下滑16.66%;實現扣非歸母 淨利1.60億元,同比略下滑1.62%。

業務結構來看,主業發展穩中有進,內容版權業務加大拓展力度。截止22H1末,公 司IPTV基礎業務有效用戶2012萬戶,同增3.82%;22H1末廣東省固定寬帶用戶數爲 4480.7萬戶,IPTV基礎用戶對廣東省固定寬帶用戶滲透率爲44.9%(21年爲45.77%), 仍有一定提升空間。22H1公司互聯網視聽業務收入爲2.93億元,同增15.84%;其中 廣東IPTV增值業務收入1.94億元,同比增長19.54%;互聯網電視業務收入0.99億元, 同比增長9.24%。OTT端,截止22H1末,雲視聽系列APP全國有效用戶達到2.47億 戶,同增4.66%;其中雲視聽小電視有效用戶同比增幅近30%。IPTV及OTT業務持 續深耕的同時,公司加強內容版權業務开拓。22H1公司內容版權業務收入6808.72 萬元,同比增長92.87%。商務運營業務也在持續探索中,加強自有品牌活動和自制 綜藝招商。長期來看,內容版權業務以及商務運營業務有望成爲公司新增長點。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:傳媒行業綜合分析:疫情影響業績,线上業態&教育出版韌性更強

地址:https://www.breakthing.com/post/16370.html