作爲投資者,一生中最大的愿望或許就是能夠抄到市場的大底了。不過,要能抄到市場的大底,除了可遇不可求的機遇外,還需要有一雙能看穿投資迷霧的慧眼。而這雙慧眼,背後依據的,則是幾十年、甚至上百年積累下來的數據與總結出來的經驗、規律。

而依據歷史數據與相關的規律來看,當下,或是抄底美國股市的一個良機。

加息周期,大殺估值

據萬德公司的數據顯示,在美聯儲歷次加息周期中,除了上一輪以外(2015-2018年加息周期中指數估值先升後降),標普500指數的估值均出現了高位回落的情況。

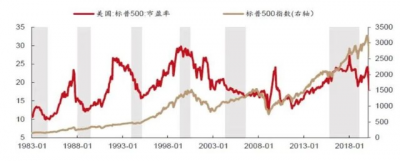

下圖爲近40年來標普500指數與估值的表現(陰影部分爲美聯儲加息時段):

(數據來源:萬德)

仔細研判上圖,可以發現,加息周期內,標普500指數大多數時間還是頑強上漲的,所以估值大幅回落的主要原因,是企業業績的強勁增長。所以,我們也可以這樣理解,爲了防止經濟過熱,通脹過快過猛,美聯儲是通過加息提前給市場降溫。

進入9月,隨着美聯儲的加息步伐可能超過市場預期,以及美國對部分國家能源與半導體等行業的制裁,美國三大股指短期內持續下跌。令標普500指數的估值快速回落到20倍以下。

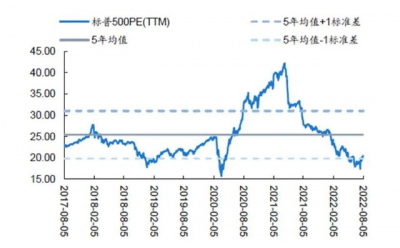

事實上,今年以來截止8月底,標普500已下跌了16.8%,最大回撤達到23.55%。據萬德統計,目前這一指數所包含的500家上市公司的平均估值(滾動市盈率,即下圖中的TTM)水平已處於近5年的低位了。

下圖爲過去五年來標普500的平均估值走勢圖:

(上述數據來自萬德)

從上圖可以看出,過去五年來,只有2次相當短暫的時間,標普500的平均估值是低於20倍的,如果投資者能夠在此時進場,基本上都是抄到了大底。

而現在,萬德數據顯示,標普500的估值在8月31日已經下降到19.98倍了。

從最新的標普500的前五大重倉股(佔指數的比重約爲21%)的估值來看,其投資價值也是相當具有吸引力的。

這前五大公司分別是蘋果、微軟、亞馬遜、特斯拉與谷歌A。其中佔比第一,達到7.42%的蘋果,其TTM(截止到8月31日,下同)的數據是25.99倍,佔比爲6.01%微軟,TTM是27.09倍,佔比爲2%的谷歌A,TTM僅爲20.15倍。

雖然特斯拉與亞馬遜的估值較高,目前在100倍左右,但是馬斯克與貝索斯都是世界公認的商業奇才,其公司的主營業務被投資者廣泛看好。目前特斯拉的智能駕駛軟件,自年初提價20%後,9月4日,再次宣布漲價25%。而隨着上海工廠的恢復,特斯拉的銷售也开始明顯放量。

而股神巴菲特管理的公司則在標普500指數中名列第七。這意味着,持有標普500基金,相當於是請到股神爲你在全球證券市場上打工了!

美國經濟,全看此基

雖然美國已有高達上萬家上市公司,但是,標普500指數中所包含的500家公司的市值,卻佔據了全部證券市場近80%的市值!因此,完全可以說,握有跟蹤標普500的ETF類基金,等於跟上了美國經濟發展的步伐。

而美國經濟,目前來看,表現還是比較強勁的。

根據美國商務部經濟分析局(BEA)披露,美國在2022年上半年GDP的增長速度同比達到3.2%,還是比較可觀的。

美國勞工統計局最新公布的7月非農就業數據顯示,非農就業人口增加52.8萬人,遠超前值的37.2萬和預期的25萬。這已是美國就業人數連續第19個月保持增長。6月份的數據顯示,美國失業率已經接近20年以來的最低水平了。此外,美國7月公布的居民個人儲蓄率爲5.1%,仍處於比較健康的位置。再加上美國政府通過了減免學生貸款的法案,對消費也會帶來一定的提振作用。

借道新基,更好抄底

目前市場上已經有很多跟蹤標普500指數的ETF類基金了。那么究竟买那一只會更好呢?

答案是,哪一只都不夠好!

正確打开標普500財富密碼的姿勢是:趕快認購這個月由華夏基金公司發行的新標普500ETF基金(簡稱:標普ETF,代碼:159655)。

這是爲什么呢?原因有三:

01

一個是,華夏基金公司是中國最大的ETF類基金的管理者——連續17年ETF基金的規模穩居行業第一,並且是惟一一家連續七年被專業媒體評爲“被動投資金牛基金公司”獎的公司,擁有超過20人、業內一流的研究指數基金投資的投研管理人員。這意味着,華夏基金在管理ETF類基金方面擁有明顯的優勢。

02

第二個理由更重要:下跌時,老基金只能滿倉喫跌,新基金卻可以利用半年建倉的優勢,不斷逢低买進,抄到大底。有經驗的投資者都知道,同樣的指數基金,卻經常會給投資者帶來不一樣的收益 ,並且這之間的收益相差極大,造成這個現象的惟一原因就是:基金發行與入市的時機不同。

由於指數基金只有在剛成立的時期才有半年的建倉期,在建倉期基金不用滿倉跟蹤指數。這就保證了新的指數基金可以越跌越买,從而有較大可能爲持有人抄到大底。

在當下,美國股市因爲加息、疫情以及需要制裁等種種原因而不斷下跌的情況下,只有新發基金,才可能成爲普通投資者的抄底利器。

03

第三個原因,目前在場內交易的標普500基金,因爲看好的人相對較多,加上場外因額度的限制不能放开接受申購,這就導致了場內的基金出現了一定的溢價現象。也就是基金的交易價格高出淨值。而新基金在發行階段,會按照特定日期以基金的真實價格折算份額給持有人。

標普五百,花式投資

由於標普500不但是根據企業在行業權重中的佔比,還會兼顧企業的淨資產回報率選擇股票,因此,這個指數的分紅與股價的表現都相當不錯。投資者除了可將相關的基金用於抄底美國股市外,也很合適將其作爲資產配置的一部分加以持有。同時,它也是一個非常好的定投產品。

華夏基金管理公司提供的數據顯示,標普500指數自成立以來已經超過了94年,即從1928年1月3日,到2022年7月29日,該指數累計漲幅超過了230倍!近20年,其漲幅累計達到384%,年化收益約7.6%,近十年有了一個相對的加速,年化收益率達到了14.5%,可以說是豔壓群基!

而用滬深300指數、恆生指數與標普500三個指數的ETF基金做一個模擬投資組合的話,華夏基金表示:將上述三只基金等權分配,各买27%,然後再配10%的五年期國債,外加9%的黃金。結果顯示,從2015年开始,截止2022年7月18日,該組合累計收益超過50%,跑贏滬深300近29個百分點,最大回撤相比滬深300減少一半以上!

也就是說,作爲組合品種之一,標普500能夠爲這個組合降低單一持有A股基金的風險,並獲得更多的超額回報。這主要是因爲,標普500與滬深300、恆生指數這兩大指數的前十大重倉股在行業上形成了很好的互補。其中標普500相對偏向科技股、大消費股,而滬深300與恆生指數則偏向金融股,能源股以及通訊。

由於標普500創新高的能力非常強,加上有較好的分紅回報,因此,這只基金也非常適合做爲定投產品。按照過去20年年化收益率7.6%的數據測算,如果一個投資人,在40歲的時候,每個月投資1千元到標普500指數基金上,到60歲退休,账戶裏的余額是58.1萬元。61歲开始,這位投資人無需繼續投錢,還可以每個月從該账戶中提取3300元用於自己的开銷,無限的取下去,直到自己離开人世,還能留給自己的子女58.1萬元!

風險提示:投資有風險,入市需謹慎

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:九月,抄底美股有利器?

地址:https://www.breakthing.com/post/17064.html