引言

幾乎就在2021年的同一時間,行業开始下行,但當時或許沒有人預料到這一輪的下行和調整會如此深刻而漫長,直到現在也似乎難以預見曙光。在行業收縮的大背景下,雖然幾乎沒有任何企業能夠幸免,不過分化也愈加清晰,而這種分化可能就是這輪調整中生死存亡的分界。“山重水復疑無路”,站在2022年的現在,我們不禁想問,行業何時才能迎來“柳暗花明又一村”。

一、銷售大幅收縮,百強企業規模接近腰斬

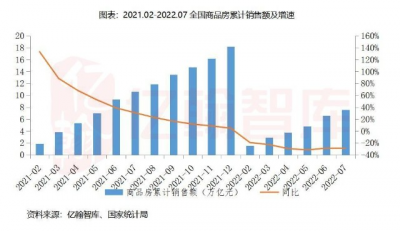

2022年上半年,市場需求和銷售經歷了大幅度的收縮。全國數據來看,2022年1-6月商品房銷售面積和銷售額同比分別下降22.2%和28.9%;城市來看,除一线城市和個別二线城市外,銷售去化普遍疲弱,即便核心二线城市也難逃平均去化僅一到兩成的命運;企業整體來看,2022年1-6月百強企業銷售面積和銷售額同比分別下降45%和44%(百強企業數據依據億翰智庫《2022年1-6月中國典型企業銷售業績研究報告》,下同)。

在收縮的大背景下,企業之間的分化也愈發明顯。分企業規模來看,頭部企業下降幅度最小,按銷售額來看,TOP20企業同比下降37%,TOP21-50企業下降50%,TOP51-100和TO101-200企業下降43-44%;分企業性質來看,國央企情況更好,例如頭部企業中保利發展、華潤置地的同比降幅均小於30%,越秀地產更是實現小幅微增;分企業布局來看,聚焦高能級城市或者高端需求的企業好於其他企業,例如濱江集團銷售額同比下降22%,明顯好於TOP20同業平均水平,仁恆置地銷售額同比增長9.5%。

行業普遍認爲需求端的復蘇、市場銷售的回暖是緩解行業危機的首端和核心,同時銷售若繼續下滑有可能導致更多企業都難以維持正常經營,但目前市場銷售在多重陰影下也困於行業的惡性循環之中。進入下半年,斷貸事件進一步擊潰市場信心,銷售情況仍在持續惡化,7月爲“淡季中的淡季”,8月亦無起色,百強企業累計銷售金額仍同比下降41%,僅有招商蛇口、龍湖等少部分房企銷售出現同比正增長。作爲有望打斷惡性循環的少數希望點,積極和果斷的政策是十分必需和急迫的。

二、投資始終消極,僅兩類民企能保持拿地

2022年上半年,投資活動依舊消極,與2021年上半年相比可謂是冰火兩重天。綜合數據上,2022年1-6月土地購置面積、土地成交價款同比下降48.3%、46.3%,較2021年幾乎腰斬。以集中供地爲例,2022年前兩批集中供地低流拍率和低溢價率並存,國央企佔據八成左右份額,說明地方政府在減少土地供應、推出優質地塊、放松出讓條件、加強事前接洽以及地方城投托底等多方面努力下,僅能保住低流拍的“面子”,企業尤其民企的投資動力持續萎縮。企業投資上,上半年新增貨值TOP50門檻值同比下降超過80%,TOP10門檻值也下降超過70%,企業整體拿地規模大幅下降(新增貨值數據依據億翰智庫《2022年1-6月中國典型房企新增貨值研究成果》,下同)。

在投資陣營中,國央企相對積極,民企中僅少數企業能夠保持投資節奏,地方城投依舊難逃托底責任。頭部國央企中,中海地產、保利發展、華潤置地等依舊領先,上半年新增貨值在800億或者1000億以上,在集中供地中也較爲活躍;民企投資整體更加收縮,還能保持投資步伐的主要有兩類企業:一類是穩健型民企,例如濱江集團、龍湖集團等,其中濱江集團抓住時機在杭州集中供地中大力增儲,龍湖集團上半年在長三角區域和核心城市共新增17宗土儲,成爲新增貨值前十企業中唯二的民企;另一類是地方性的、強產業背景的民企,例如偉星房產、金帝房地產等,憑借強大的母公司背景和本地優勢,這些過去的“邊緣”企業投資熱情較高。

行業繼續下行的背景下,投資熱度也會持續低迷,同時在此期間投資步伐的分化也會逐步引發企業競爭格局的分化。

三、盈利持續惡化,少數企業維持合理水平

2022年上半年,企業盈利情況進一步惡化。上市房企平均毛利潤率進一步下降至25.8%,平均淨利潤率進一步下降至僅2.1%,其中三成左右房企呈現淨虧損狀態。企業盈利尤其淨利潤表現持續惡化的主要根源仍在不斷下行的市場,這會直接導致一是在售項目持續的降價,二是存貨的不斷減值,同時低迷的市場也伴隨着竣工的減速和交易的風險,帶來結轉收入規模下降和信用的不斷減值。

盈利的分化也十分明顯,能夠保證盈利水平基本穩定且位於中上水平的企業往往具有以下優勢:一是布局高能級城市爲主,二是具有良好的產品和品牌優勢,三是經營穩健能夠保證項目正常運轉。頭部房企中,華潤置地、中國海外發展、龍湖集團等盈利水平保持在較高的位置,毛利潤率保持在20%以上,淨利潤率在10%以上,顯示了企業的強抗風險能力。

2022年上半年,在經濟形勢偏弱和疫情反復襲擾的情況下,企業的經營性業務也經受了嚴峻的考驗。企業經營性業務的表現是其能否真正擔當營業收入和盈利能力穩定來源的試金石,上半年龍湖集團、華潤置地、新城控股等領先企業經營性業務呈現了較強的韌性,其中龍湖集團實現經營性收入110億元,同比增長26%,商場和冠寓的整體出租率保持在95.4%和93.3%的高水平,華潤置地剔除減租影響後購物中心、寫字樓收入同比分別增長14.2%及10.4%,投資物業綜合毛利潤率達65.5%,新城控股實現商業運營收入47.18億元,同比增長19.8%,物業出租及管理毛利潤率72.2%,毛利潤貢獻達到34.2%。經營性業務的強韌性支撐了企業的盈利表現,爲企業的發展提供了安全墊。

四、風險加速暴露,民企融資分化加速

2022年上半年,在市場銷售疲軟和融資環境未明顯改善的背景下,行業尤其民企的現金流狀況持續惡化,更多企業進入流動性的惡性循環。

上半年到位資金規模持續收縮,民企融資通道依舊狹窄。2022年1-6月,房地產开發企業累計到位資金同比下降25%,其中定金和預收款、個人按揭貸款分別下降38%和26%,自籌資金、國內貸款分別下降10%和27%。境內債發行方面,上半年民營房企發行規模佔比僅爲3.7%,達到近三年最低點,民營房企淨融資依然爲負。

因此,民營企業的流動性風險進一步暴露和釋放,境內債方面,上半年新增3家違約房企,7家房企首次展期,展期規模197.32億元,遠超去年全年規模;美元債方面,上半年共25家房企出現違約,違約金額達195.6億美元,遠超去年全年的11家和62.9億元,值得注意的是,上半年違約房企中21家爲首次違約。

盡管資本市場對於民營企業是十分謹慎、草木皆兵的態度,但實際上以龍湖集團爲代表的部分民企在財務上仍然是很穩健的,甚至還處在行業領先的安全位置,同時隨着監管機構冠以“示範房企”支持其發債,現金流安全性得到進一步加強。

龍湖集團的財務狀況呈現負債水平合理、期限長且均勻以及現金充足覆蓋的特點,截至2022年上半年,龍湖集團淨負債率55.3%,剔除預收款後的資產負債率68.1%,負債水平處於合理區間;平均账期爲6.28年,其中一年到期的債務佔比爲10%,1-3年與3年以上分別佔比49%和41%,短債佔比較低同時之後年度債務也沒有過度集中;截至2022年上半年,剔除預售監管資金和其他受限資金後的現金短債比爲3.1倍,遠超監管要求也比大部分同業要高,同時在監管機構的支持下融資渠道也在逐步打开,現金流的安全性和健康性不斷增強。截至2022年8月,作爲“示範房企”之一,龍湖集團以成功發行65億元債務工具,其中50億元的期限均在6年及以上。

隨着企業融資方面支持力度的不斷加強,我們預計2022年第四季度,民企內部的生存和發展狀況將繼續分化,穩健經營的頭部民企受益會愈加明顯。

五、掙扎中不斷下陷,行業亟需提振的火種

總而言之,2022年上半年行業在掙扎中不斷下陷,而比過去的黯淡更可怕的是不知道這種狀態到底何時才會結束。

過去的時間,拖累因素要強於提振力量,雖然二季度形成了一輪需求端寬松潮,監管機構不斷試探支持優質企業融資,斷貸潮後國家和地方的“保交樓”安排陸續出台,但是經濟形勢的走弱以及信心和預期的收縮使得行業在惡性循環中越陷越深。

放任行業繼續下行可能會累積和傳導更多風險,目前形勢下市場自身已經很難自我調節,亟需政策端更加果斷和大力的支持。在“房住不炒”的基調下,需求端層面二线城市盡快明確地降低合理改善性需求的首付比例;項目端保交樓層面我們依然建議國家層面成立專門協調機制,盡快推進保交付安排和措施落地和迭代;企業端層面可繼續加大對優質企業的支持力度,做好保項目與保主體相關政策措施的平衡與配合。需求端、項目端或企業端任何一方面政策若能在灰暗中擦出一點火花,也許就能成爲行業結束下行的火種。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:承壓,分化,行業路在何方?

地址:https://www.breakthing.com/post/17116.html