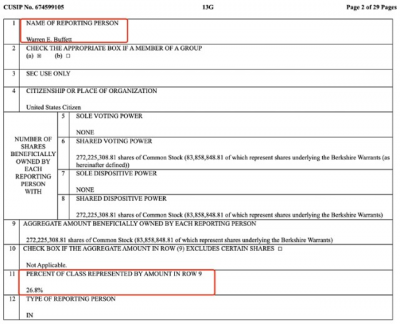

“股神”巴菲特又出手了!根據美國證券交易委員會(SEC)當地時間9月9日披露的文件顯示,巴菲特旗下的伯克希爾哈撒韋公司對西方石油公司的持股比例增加到26.8%。

01

股神一個月狂买400億

而就在一個月前的8月8日,伯克希爾哈撒韋持有西方石油20.2%的股份。換句話說,一個月時間巴菲特斥資超56億美元(接近400億人民幣)买入西方石油。

按照26.8%的持股比例計算,伯克希爾哈撒韋對該公司的持股市值達到163.75億美元,約合人民幣1134億元。

而在能源價格飛漲以及巴菲特的號召力光環之下,西方石油公司股價一路走高,一度創下近10年以來的股價新高,達76.96美元,年內累計漲幅超127%。現報65.61美元,總市值爲611.15億美元。

02

或成此生最大的一筆收購

隨着持股不斷增加,巴菲特最終會买多少呢?

今年8月美國聯邦能源管理委員會(Federal Energy Regulatory Commission)表示,授權伯克希爾哈撒韋可以購买至多50%的西方石油公司股票。

但專業觀點認爲,巴菲特接下來可能买下整個西方石油。晨星研究服務(Morningstar Research Services LLC)的分析師Greggory Warren表示,考慮到能源/商品市場存在波動性,西方石油若成爲伯克希爾的子公司,會比作爲單獨的上市公司做得更好。他還指出,這最終可能會演變爲一場慢動作收購,直到完全拿下西方石油。

市場人士認爲,如果巴菲特全面收購西方石油,那么這筆交易將會成爲巴菲特人生最大的一筆交易,也有可能成爲巴菲特的“封山之作”。

03

淨利翻36倍

現金流創季度新高

爲何巴菲特對西方石油情有獨鐘呢?首先是業績強勁增長,以及巴菲特最看重的現金流的大幅改善。

西方石油公布了第二季度業績報告顯示,公司季度淨利潤達到37.55億美元,同比狂飆36倍,比分析師預期高出16%。二季度末,西方石油經營活動產生的現金流爲53.29億美元,創下季度新高。

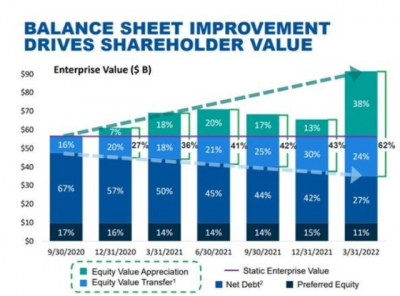

實際上從2020年Q4开始,該公司的淨負債佔其總資產的比例已從67%降至27%,而股東價值也從此前的16%上升至62%。

資管公司Smead Capital Management Inc.的首席投資官比爾斯米德(Bill Smead)表示,今年初,西方石油還因大量的石油敞口而負債累累,但飆升的原油價格意味着“他們現在正在償還債務並獲得現金流”,這是對這家公司最好的證明。

04

超低生產成本

其次是高通脹背景下,伯克希爾坐擁巨額現金,如何把錢花出去以獲取更大收益是公司面臨的最大挑战。

巴菲特首次投資西方石油是在2019年,當時西方石油正與石油巨頭雪佛龍展开一場針對同行阿納達科石油(Anadarko)的競購战。

當時,西方石油首席執行官Vicki Hollub親赴內布拉斯加州的奧馬哈,說服巴菲特爲她的競購战提供100億美元的融資。有了“股神”的資金加持,西方石油很快就拿下了這筆交易。

作爲交換,巴菲特獲得了總價值100億美元的西方石油優先股(股息率8%),外加以每股59.62美元的價格購买8400萬股普通股的認股權證。

盡管收購阿納達科代價高昂,但這筆交易使西方石油在二疊紀盆地的土地面積增至280萬英畝,是紐約市五個行政區總面積的14倍。

最關鍵的是西方石油不僅是美國最大油田地區——二疊紀盆地的最大生產商之一,而且也是成本最低的公司之一,生產成本僅爲每桶40美元。目前,西德克薩斯中質原油交易在每桶90美元左右。較低的生產成本意味着西方石油面對波動的油價,未來有較高的安全邊際,與較爲廣闊的獲利空間。

05

持續減持比亞迪

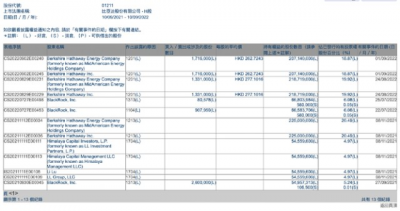

在不斷增持西方石油的同時,巴菲特不斷減持新能源代表股之一的比亞迪,引發市場高度關注。

9月1日,據港交所披露信息,巴菲特旗下的伯克希爾哈撒韋能源公司再次減持171.6萬股比亞迪股份H股,平均減持價格爲每股262.72港元,減持後持股比例從19.02%下降至18.87%。而此前比亞迪2022年半年報顯示,彼時巴菲特仍持有2.25億股。

今年7月12日,市場首次傳出巴菲特減持比亞迪H股的消息,結果當天比亞迪股份出現大跌,跌幅達11.93%。隨後自8月24日以來,伯克希爾繼續減持比亞迪股份,合計1157.9萬股。

受此影響,比亞迪股份的股價持續下探,截至目前,該股期間跌幅超27%。

公开信息顯示,2008年,巴菲特以每股8港元的價格,在港股認購了比亞迪2.25億股。隨後的十余年間,巴菲特的持股份額沒有變化。至今,巴菲特投資比亞迪的回報率已超30倍。

雖然巴菲特減持對比亞迪股份的股價影響較大,但比亞迪的產銷數據表現亮眼,勢不可擋。9月2日晚間,比亞迪披露產銷快報,公司8月新能源汽車銷量約爲17.49萬輛,同比增長184.84%,相比7月銷量環比再創新高;1月至8月累計銷量97.88萬輛,同比增長267.31%。

財通證券分析認爲,巴菲特圍繞着“新舊能源”倉位切換,更多反映其個股審美。巴菲特經歷過70年代大滯脹,根據長期投資經驗和獲得的美國保守派信息,持續看好油價、收購西方石油公司,與曾經重倉中國石油相似。

而买入比亞迪是巴菲特持倉中較爲另類的一項投資,是少有的、對於爆發成長性行業的投資,表明其對於新能源行業的長期看好。此次減持是在公司大幅上漲後的部分盈利兌現。所以,被巴菲特減持的比亞迪也不用過度悲觀,決策可能更多出於巴菲特自身的投資框架和個股審美,“不適合”並非“不優秀”。2016年被巴菲特減倉的沃爾瑪(與亞馬遜线上競爭而ROE回落)和寶潔公司(此前PB上升幅度過大),後續ROE和股價依然實現大幅上漲。

06

煤炭股或順勢起飛

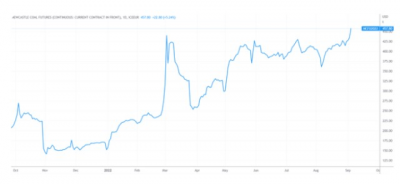

而原油價格帶動其他舊能源價格也一起上漲。隨着北半球的冬季愈行愈近,煤炭的需求水漲船高也推動煤炭現期貨價格持續創出歷史新高。

根據ICE報價,澳洲紐卡斯爾近月(煤炭)期貨周一繼續上躥至460美元/噸關口;而根據油價情報服務機構OPIS的數據,上周五紐卡斯爾港的現貨煤炭即期價格也達到436.71美元/噸,不僅創歷史新高,也是去年同期的三倍。

俄羅斯“北溪1號”天然氣管道因爲渦輪漏油近日徹底停工,天然氣供應的不確定性持續推高煤炭的需求預期。

在全球天然氣供應緊張的背景下,許多國家正把冬季取暖的希望寄托在煤炭身上。不少執意制裁俄羅斯的歐洲國家已經重啓煤電廠,而諸如印度這樣的用煤大國也在加速進口。

上半年煤炭行業多數上市公司業績大幅增長,主要來源於煤價高漲,持續國內國際煤炭供需緊張,價格預計維持高位,全年有望繼續高盈利。而在行業高景氣延續背景下,煤炭上市企業盈利逐季增長,其中上市煤企歸母淨利合計856億元,同比增108.9%,處於近年來最好水平。同時根據國家統計局最新公布的行業數據,截至2022 年 7 月,煤炭行業毛利率爲40.6%,處於歷史高位。

开源證券分析師張緒成指出,未來煤炭基本面的供需錯配或仍將存在,疊加能源危機的加劇,供給缺口給替代性需求仍將讓煤價具有向上動能,可順勢做多煤炭板塊。

僅供投資者參考,不構成投資建議

往期熱文 驚呆!1000億資金出逃 A股最新估值表(截至2022年9月9日) “剛性消費,醫藥股回升趨勢明顯!” 新三板掛牌的另類好處

去東方財富APP

了解更多精彩內容

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:狂买400億!或成巴菲特“封山之作”

地址:https://www.breakthing.com/post/17324.html