作者 | 賈琦 來源 | 財經琦觀

導語:相比於B站本身的商業狀況,理清其所處宏觀環境以及企業當下的生態位置才是更重要的事。

資本市場最近對B站(NASDAQ:BILI)很不滿意。

9月9日,在B站Q2財報發出後的第二天,美股市場股價暴跌超15%,收20.07美元,創下近三個月股價新低。

多家國際知名投資機構也紛紛下調了B站目標價:

富瑞將其目標價從378港元下調至215港元;大和將其目標價從45美元下調至38美元;交銀國際則將其目標價由268港元降至192港元。

理由方面大都是虧損高於預期,同時第三季度指引又弱於預期。

不談故事,不談遠景,不談成長性,似乎是只認硬邦邦的營收和現金流。

很現實。

大起大落

大起大落 正文开始之前,我們要首先區分一個概念。

B站的股價,和B站這家公司的前景價值,是完完全全的兩件事。

借用大家熟悉的一個比喻,遛狗理論。股價是狗,公司價值是遛狗的人。人比較淡定,狗(價格)比較活躍。

遛狗時人通常緩步向前,而狗忽左忽右、東走西躥,正如股價的波動常常遠大於基本面的波動。

一般來說,這個理論的重點往往會放在“價值投資”,給長期投資者以充分的信心,並鼓勵投資者多關注遛狗的人,即價值本身。

但我們這裏更想側重說明的是,不同的公司,“狗繩”的長度是不一樣的。

結合近兩年市場情況以及參考歷史後我們發現,礦產、銀行、傳統工業等重資產、預期明確、商業模式高度清晰的類型企業,它們往往市盈率相對較低,股價波動相對穩定,“狗繩”較短。

而傳媒、高新科技、新消費、互聯網等輕資產、炒作空間大、品牌溢價高、未來藍圖更加宏大的類型企業,它們在一級市場中就呈現出數量巨大,速生速死的行業特徵,同時在二級市場中也會在相對較長的周期裏呈現出極大的波動性,“狗繩”很長。

回到B站。

短短兩年時間,股價從最初的十幾美元一路暴漲到157美元,又掉頭重新掉回眼下的十幾美元,且下跌趨勢依然難言明朗。

如果說有一個超級幸運兒,准確踩對了這兩次上行和下行的關鍵節點,那么理論上圍繞B站這一單一項目,他就可以將十萬塊在兩年時間內變成一億四千萬。

一上一下,800%漲幅、85%跌幅的金錢浪潮,令人心驚。

這已經不是價值投資所能解釋的範疇了。

因此我們認爲,相比於B站本身的商業狀況,理清其所處宏觀環境以及企業當下的生態位置才是更重要的事——起碼在這個時間點是這樣的。

時不利兮

時不利兮

先來看宏觀情況。

經濟的本質即相關人群對未來信心的總和。

當然,這一信心會受到各種因素的影響,比如技術,政策,氣候,战爭等,但最終綜合表現出來並直接作用在經濟環境上的,就是信心。

具體來看,美元加息與地區衝突是2022年來最爲直接的兩大影響因素,前者使得全球市場流動性持續降低,後者則進一步加劇了上遊原材料和大宗商品(能源)的短缺。

具體到資本市場,二者的作用力度是全然不同的。

疫情之前,美國的資產負債表是4.2萬億美元,疫情後的兩年开始大量印鈔,到今年6月初增加到9萬億美元,印鈔數量等於前40年的總和。

其結果便是2020年之後的資本市場非理性過熱,蘋果、微軟、亞馬遜等多家公司市值都一飛衝天,迅速衝過一萬億乃至兩萬億美金的市值門檻,而B站的市值也同樣在這一浪潮中被裹挾着衝上雲霄。

但今年從3月份开始,美聯儲开始試探加息,先是25基點,50基點,最後加到75基點,是美聯儲1994年11月以來最大的單次加息幅度,很快把利率拉到2.25-2.5%。

同時克利夫蘭聯儲主席梅斯特表示,明年聯邦基金利率將位於4%上方,並且未來一年都不會降息。

流動性的降低直接擡高了現金價值,不利於資產價值。由於貨幣體系全球化以及美元的核心地位,這一舉措的輻射範圍自然無遠弗屆。

總基調來看,由於上述動作,全球資產已進入大貶值時代。

而地區衝突帶來的衍生影響,則決定不同生態位置所受到的衝擊情況也大不相同。

超短時間內,超出常規的放水與加息,極大抖動了原本就不甚平靜的經濟波動。

表現在資產端,就好比一劑史無前例的興奮劑打進了“狗子”(資產價格)體內。

其中,“狗繩較長”的非必需類資產唱主角,因爲它們容納泡沫的能力更強,對市場信心的反應速度也更敏捷,帶來的財富浪潮也更加驚人。

相對應的,“狗繩較短”的核心資產則更加被動,由於特定時間下市場的流動性總數永遠是有限的,因此在客觀上會與前者呈現出此消彼長的態勢。

當前階段屬於急速退潮期,在恐慌情緒以及明確的預期下,敏感性更強的非必需類資產往往會呈現出超跌狀況,相比之下,長期處於低估值區間的核心資產則會呈現出一定的魯棒性。

如果將資產擬人化,我們也可以這樣說:

在未來的不確定性增強時,人們更傾向於消費乃至囤積剛需類產品,比如食物,電力,燃氣等無差別資源。

相比之下,電子設備、住房、出行方式、服裝等相對必要的消費品,人們會有選擇地降低其檔次或更換頻次。

同時,電影、旅遊、知識付費、奢侈品等更次一級的非必需品,其市場就會迎來極大萎縮。

反過來,當未來預期高度樂觀之際,上述資產的溢價又會呈現出逐級遞增的狀態。

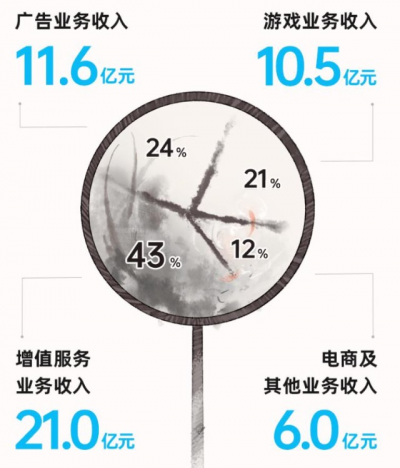

財報來看,B站已呈現出清晰的雙馬車格局,廣告業務與增值服務並駕齊驅。

其中廣告的客戶群主要來自B端市場品牌方對未來增長的期望,如果說華爲都喊出了“要把寒氣傳給每一個人”,那么可想而知,其他企業對未來的預期是怎樣的。

同時現實經驗也告訴我們,當企業經營遇到挫折之際,第一個被砍預算的往往就是市場推廣部。

增值服務(會員)則是直接面向C端收費的內容型消費,其萎縮邏輯前面已經說得很清晰了。

不過具體到B站,則還有兩個信息需要補充。

一方面B站的用戶群體相對年輕,他們對於經濟的感知相對來說不那么敏感,其中許多都屬於“有人替你負重前行”學生群體。

另一方面,內容平台的會員費用,在其他悅己型消費品中相對廉價,一定程度上會觸發“口紅效應”。

二者在一定程度上會緩解衰退帶來的陣痛,但衰退的大趨勢無法阻擋。

騰訊不可復制

騰訊不可復制

B站成長早期,董事長陳睿經常向資本市場講述這樣一個故事。

很早的時候,他曾經問過新浪的朋友,說“騰訊(HK:00700)能做起來嗎?”新浪回答說“當然不行,QQ都是小孩子用的。”

但最後騰訊卻成長爲了中國互聯網一極。

許多年後陳睿反思這件事,他說新浪忽視了一個重要的問題:小孩都會長大的。

從大家开始用QQ到大家都用QQ只用了三年。所有的流行產品一开始都是小衆產品。

言下之意,B站雖然同樣小衆,同樣受衆年輕,但只要能把年輕人牢牢握在手中,B站就是“時間的朋友”,只要生態有價值,所謂商業化的大爆發,那就是遲早的事。

如今B站的年輕朋友已經逐漸成長爲消費市場上最具影響力,品牌方最想要討好的人群。

同時經過多年的努力,B站也已經成功出圈,在互聯網版圖中擁有了一塊屬於自己的勢力,並不斷向外輻射着自己的文化影響力。

兩三年前,凡是B站的分析稿件,畫風與其余互聯網企業都有很大不同。

動輒就是“文化”、“群體衝突”、“生態”等各種形而上的內容。沒人急着談商業化。

基於過往經驗,媒體老兵們確實在B站身上看到了那個熟悉的影子。

哪怕到了今天,我依然覺得確實沒有誰比B站更像騰訊了,二者的商業邏輯,起步方式,價值標准,率先擁入懷中的战略高地,都十分類似。

然而實力的到位(流量高地)與商業成績的不匹配就客觀擺在那裏。

哪怕是再遲鈍的人也應該醒悟了,B站做不了騰訊,歷史環境大不一樣。

20年前,整個互聯網行業一片荒蕪。

今天的B站是13歲,騰訊在13歲的時候已經打過了“3Q大战”,彼時正在攜新生用戶群四處掠奪,抄誰誰死,霸氣外露。

而當下,經過多年的發展,行業中不再有明顯的“無人區”。

遊戲需要超強的自研能力和龐大的現金投入。此外,騰訊和字節跳動在該領域揮舞着鈔票瘋狂內卷,也使得內容方的身價一再擡高。

不客氣地說,在遊戲這塊,B站已經進入無人才可挖、無優秀制作方可收購、無拳頭公司可合作的“三無”境地。

其他增長方向也同樣困難重重。

電商需要可以抗壓的團隊和精細化運營能力以及供應鏈管理技術。廣告需要轉換率,內容領域也有UGC短視頻和PGC長視頻在瓜分着用戶的時間。

流量入口不再是當年那個可以一錘定音的核武級必殺了。

關於未來,陳睿在本次的電話會中談到:

“我認爲首先是視頻與增長,而增長又包括用戶增長和營收增長,我在今年上半年把資源與錢都花在這幾個核心工作上。”

“雖然現在整個外界的大環境非常有挑战,但我在內部依然強調,增長仍然是B站最重要的工作。”

由此看來,B站的未來並不在自己手中。

始終與用戶站在一起一定是對的,但商業化的困境與泥潭,則只能靜待外部環境的劇烈變動。

那句話怎么說的?

一個企業的命運,當然要靠自我奮鬥,但也要考慮到歷史進程。

B站吶,始終是不可預料。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:B站,沉浮於歷史進程

地址:https://www.breakthing.com/post/17513.html