基金半年報披露完了,系統研究了一下,很多細節值得回味,今天給大家復盤。

最近市場不好,很多人沒信心,根源在於2點:

(1)不了解市場發生了什么

(2)忘記了初心。

本文梳理一下上半年基金市場發生了什么,以及幫大家找找初心。

1.0

下面從半年報中提煉了一些亮點信息,給大家分享。

(1)8萬人割肉互聯網了

一看嚇一跳,今年有8萬人割肉互聯網。

交銀中證海外中國互聯網,持有人戶數減少了7.7萬人;

易方達中概互聯,持有人戶數減少了8千多人。

合計,今年超過8萬人割肉互聯網了。

說好的“價值投資”、“長期投資”呢?

一方面,有人割肉。

但另一方面,有大量的人抄底。

易方達中概互聯ETF,4.1萬人抄底,規模增加了70.88億。

其中,BARCLAYS銀行的持有份額從2.68億增加到6.95億;中央匯金的持有份額從8.47億增加到9.13億。

恆生互聯網,3萬人抄底,規模增加了89.36億。

恆生科技ETF,5.5萬人抄底,規模增加了66.40億。

誰對誰錯,只能留給時間來證明。

但是,賣在谷底的人,大概率不會是贏家。

(2)基金近5年來首次減配股票

從2018-2021,基金不斷增配股票,配置比例從11.38%增加到25.64%。

今年上半年,股票的配置比例從25.64%降低到22.84%,下降了2.8%,爲近5年首次。

反觀債券,今年的配置比例從46.94%上升到49.28%,上升了2.34%。

原因不言而明,

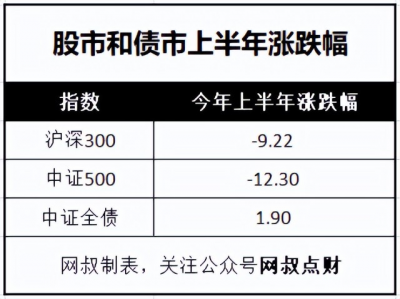

今年上半年滬深300跌了9.22%,中證500跌了12.30%,中證全債跌了1.90%。

原來基金是在做“高吸低拋”來着!

經商之道,在於“低买高賣”,這是一條最基准的准則。

在投資中,爲何這條卻屢屢被忘記?

2020年,股市漲到近5年史無前例的高度,基金的股票配置比例從16.78%漲到24.94%,上升了8.16%。

22年股市跌出了機會,基金的股票配置比例卻下降了2.8%。

“不識庐山真面目,只緣身在此山中。”離錢近的地方,反而不容易看見真相。

對比美國,

美國股票型基金佔比53%,債基佔比22%,貨基佔比18%。

我們基金的股票配置比例不到美國一半,在怕什么?

(3)什么叫“景氣度”投資?

基金的四大重倉行業分別爲電力設備、電子、食品飲料、醫藥生物。

電力設備中主要是新能源,電子中主要是半導體,這2個是我國“高端制造”的主要發展方向。

食品飲料和醫藥生物,是關系民生的基礎行業。

綜合來說,電力設備、電子、食品飲料和醫藥生物,是我國“國運”的代表,基金重倉這4個行業沒有問題。

看這4個行業今年的配置變化,

電力設備的配置比例從14.25%上升到15.73%;電子的配置比例從12.09%大降到9.07%。

“增配”和“減配”的原因是什么?

答案是,“景氣度”。

今年新能源依然處於“景氣度”上升的區間,8月新能源汽車的產銷同比增長100%以上,再創新高。所以,即使21年電力設備便已穩居基金的第一大重倉行業,今年上半年配置比例又增加了1.48%。

今年半導體進入了下行區間,所以基金將其的配置比例大降了3.02%。

就是說,總體上,基金是根據“國運”來配置的,但會根據“景氣度”來加減倉。

“景氣度”講白點就是“趨勢”。

出於短期業績考核的原因,國內的基金將“趨勢”也玩的賊6。

只是,“零和博弈”,傷的終究是基民。

最可憐的是醫藥,貴爲2018、2019年基金的第一大重倉行業,因爲“趨勢”不行,2021年基金的配置比例下降了2.37%,今年進一步下降了0.18%,淪爲四大行業中的倒數。

(4)明星基金經理的信仰仍在

明星基金跌幅在20%以上的不在少數,都大多數份額反而有所提升。

說明,雖有少數人割肉了,但留下來的人堅持定投,越跌越买。

也說明,“長期投資”的理念慢慢深入人心。

在一衆明星基金中,蔡嵩松的諾安成長尤爲顯眼。

諾安成長今年大跌33.05%,跌幅排名第一,但份額卻大漲26.76%,持有人戶數僅微跌了1.67%。

大家對蔡嵩松是“真愛”!

不過這樣的基金,保守型投資者是不建議买,不僅基金經理是“賭徒”,基金持有者也是“賭徒”,“老實人”买,太容易被割韭菜了。

劉彥春有點慘。

在8只明星基金中,劉彥春的景順長城新興成長是唯一份額下降的。

這也難怪,景順長城新興成長2021跌了一年,2022又跌了9個月,大家的耐心被跌沒了。

巴菲特說,評價一個基金經理至少需要3年,目前距離高位回調1年零9個月了,基金毫無起色,劉彥春確實壓力山大。

看剩下的1年零3個月劉彥春能否重拾往日榮光?我們拭目以待。

(5)機構止盈VS散戶止盈

有19只基金今年的回報超過10%,在今年的行情下,實屬不易。

在這19只基金中,有5只被“止盈”了。

份額大降,但持有人戶數大增的,說明“機構出,散戶進”,這是“機構止盈”。

這2只分別是“萬家精選”、“紅塔紅土盛弘”。

持有人戶數大降的,說明“散戶出了”,這是“散戶止盈”。

這3只分別是“英大國企改革”、“中銀證券價值精選”、“先鋒聚利”。

從結果看,機構止盈2只,失敗1只;散戶止盈3只,失敗2只。

在止盈能力上,機構確實略勝散戶一籌。

但不要過度迷信機構,今年上半年機構大筆止盈了“萬家精選”,持有比例從58.47%下降到了15.71%, 但三季度“萬家精選”又漲了6.83%,機構止盈也會失敗。

“基金止盈”是一門玄學,成功與否既取決於研究能力,也取決於“運氣”,結果很難強求。

對普通人而言,將精力放在“選擇優秀的基金經理”上,更有價值。

(6)小基金未必美

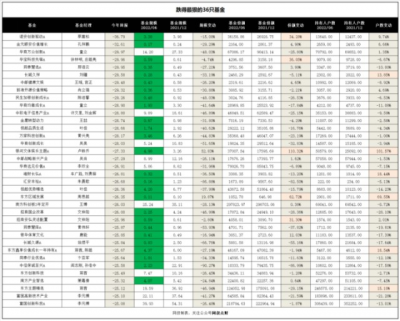

跌幅超過25%的基金有36只。

在這36只基金中,規模不足5億的有26只,規模不足1億的有15只。

大家老是抱怨“基金規模大了業績下降”,其實小基金,更危險。

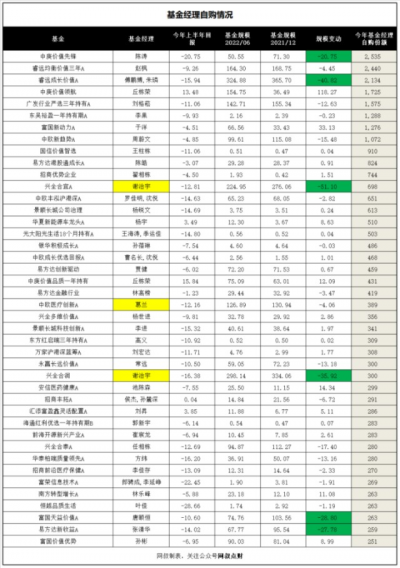

(7)基金經理自購

今年“自購”的基金基金特別多,“自購”超過250萬份的基金有42只。

“自購”是一種態度和擔當,意味着基金經理打算和基民“共進退”。

有人可能會說,明星基金經理一年工資幾千萬,自購只是“拿小錢做做樣子”罷了。

這可未必,明星基金經理的錢可能會更高,但多半也沒到大家“腦補”的一年稅後幾千萬的程度,公募幾乎都是國企,國企“大飯碗”……

以謝治宇爲例,他今年自購了不下1500萬。

其中:

興全合宜,今年自購了698萬份,以其目前1.47的淨值算,自購金額約爲1026萬;

興全和潤,今年自購了300萬份,以其目前1.59的淨值算,自購金額約爲477萬。

1500萬,以老謝的身價來說,1500萬大概率不是個小數目。

金融市場,道德敗壞的人數不勝數,有道德心的人,且行且珍惜。

2.0

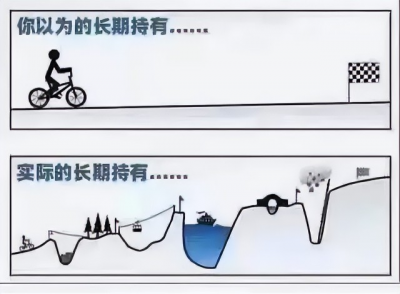

最近市場行情不好,很多人买基金,越來越沒信心。

這主要是“近因效應”在作祟。

人對一件事物進行評價時,往往會對其“近期”的表現賦予更多的權重,而對其長期表現視而不見。

所以很多時候,我們投資投久了,便會忘記自己的初心。

例如,近期市場“鬼故事”不斷,大家很容易形成一種印象:买基金是騙局。

但是不會想起,曾經牛市的時候賺錢是多么歡快。

這篇文章總結了一下上半年基金市場的運作情況。

一個目的是,讓大家了解基金市場在發生什么,進而指導我們的投資。

另一個重要的目的是,喚醒大家的初心,

我們买基金是爲了什么?我們的策略是什么?什么東西我們能控制?什么東西我們不能控制?等等。

對目前的情況,網叔的判斷是:

我們的投資策略沒有問題,我們买的資產沒有問題,只是市場在非理性波動。

最後奉上一張圖。

- 中概互聯ETF(159605)

- 交銀中證海外中國互聯網指數(164906)

- 中概互聯網ETF(513050)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:8萬人割肉互聯網

地址:https://www.breakthing.com/post/18977.html