導語:行業經歷三十年發展,正值關鍵節點,迭代升級勢在必行。未來,在行業新機遇與新挑战中,與行業共同掘金千億市場的粵豐環保的“蝶變”,值得期待。

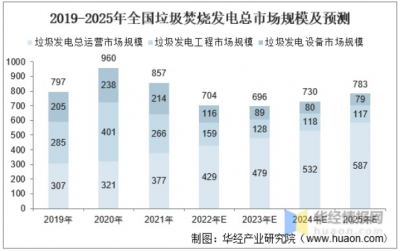

在2060年全面實現碳中和的承諾下,作爲全球高碳排放國之一,中國憑借強大的固碳能力,在綠電領域持續推進。 在綠電領域中,僅垃圾焚燒發電運營一項的行業規模,即有望在十四五期間達到2405億元,相比“十三五”,提升高達95%。 垃圾發電一直是綠電領域的風口。近年來,我國垃圾發電行業市場規模呈現逐年上升趨勢,據統計,2021年行業總市場規模更高達377億元。 來源:華經情報網 但另一方面,經歷三十年發展的垃圾焚燒發電行業,日臻成熟,焚燒比率提升,行業從以往的主要城市下沉至縣鎮。 新項目趨向小規模,增量空間放緩,垃圾焚燒新增體量於2021年進一步下降,全年中標項目總處理規模6.35萬噸/日,較2020年同比減少了15.67%。 拐點已至。 市場整體競爭形勢不言自明——產業將從“跑馬圈地”轉向“運營爲王”。雖然環境需求仍在釋放,但規模化簡單擴張接近盡頭。提質增量成爲發展的關鍵,一衆企業开始優化業務模式,尋找新的增長點。 在競爭加劇的環境中,如何一手夯實競爭力“防火牆”,一手“由量轉質”抓住新競爭形態下的機遇,既是順應產業迭變的關鍵要義,又是企業保持發展速度的必由之路。 中國領先的垃圾焚燒發電集團粵豐環保電力有限公司(以下簡稱“粵豐環保 ”或“集團”)上市八年來的跨越式發展,就是一個典型例證。 今年上半年,粵豐環保(HK:01381)又交出了一份“韌性”高增長的答卷。

來源:華經情報網 但另一方面,經歷三十年發展的垃圾焚燒發電行業,日臻成熟,焚燒比率提升,行業從以往的主要城市下沉至縣鎮。 新項目趨向小規模,增量空間放緩,垃圾焚燒新增體量於2021年進一步下降,全年中標項目總處理規模6.35萬噸/日,較2020年同比減少了15.67%。 拐點已至。 市場整體競爭形勢不言自明——產業將從“跑馬圈地”轉向“運營爲王”。雖然環境需求仍在釋放,但規模化簡單擴張接近盡頭。提質增量成爲發展的關鍵,一衆企業开始優化業務模式,尋找新的增長點。 在競爭加劇的環境中,如何一手夯實競爭力“防火牆”,一手“由量轉質”抓住新競爭形態下的機遇,既是順應產業迭變的關鍵要義,又是企業保持發展速度的必由之路。 中國領先的垃圾焚燒發電集團粵豐環保電力有限公司(以下簡稱“粵豐環保 ”或“集團”)上市八年來的跨越式發展,就是一個典型例證。 今年上半年,粵豐環保(HK:01381)又交出了一份“韌性”高增長的答卷。  高增長背後由穩健發展支撐

高增長背後由穩健發展支撐 2022年8月,粵豐環保披露了2022年中期經營業績。報告期內,集團的收入按年增長52.5%至41.12億港元,毛利按年增加28.7%至12.47億港元,淨利潤同比增長26.4%至7.83億港元。 在極具挑战的商業環境下,上半年總收入得以大幅增加,皆因粵豐環保作爲垃圾產業鏈的終端,發電廠的高效運營實現增收的關鍵。 報告期內,粵豐環保的每日垃圾總處理能力上升至55,540噸,利用綠色能源發電25.79億千瓦時,售電及垃圾處理費收入增加30.2%達到17.68億港元。  來源:2022年中期業績簡報 而影響利潤的關鍵,是粵豐環保核心業務——垃圾焚燒發電業務的經營效率。 從公司淨資產收益率來看,ROE從2015年的11.7%,增長至2021年的16.9%。而粵豐環保今年上半年的整體ROE,在去年同期16.6%的基礎上,再度提升至17.5%,更顯著高於全行業水平。 能實現高於行業的ROE,主要得益於毛利率較高的售電業務穩定上升。 2022年上半年,售電及垃圾處理運營收入同比增長30.2%,達17.684億港元。 而相比項目建設服務等其他業務,售電業務毛利率較高達45.9%。因此,佔有營收高比例的售電業務收入維持較快增長,相當於穩穩“托住”了粵豐環保高增長的基本盤。 項目布局、建設與精細化運營,是取得高增長的基石。 粵豐環保扎根廣東、深耕廣東。自第一個垃圾焚燒發電項目在東莞橫瀝建設以來,粵豐環保近半數項目均位於具有經濟及人口優勢的廣東省;立足廣東的同時,進一步擴大市場份額,深化全國战略布局。 報告期內,集團籤訂項目總量已達37個,業務遍布13個省,超過30個城市,如今大部分已完成項目建設並陸續投產。 這些項目已進入“兌現期”,爲粵豐環保構建了強大的競爭壁壘,進一步增強了不可替代性。 而隨着項目投產,售電及垃圾處理費收入將會進一步上升,收入佔比相應提高,有助拉升整體毛利率,達成“高質”而穩健的發展。 項目更會帶來穩定現金流,這帶來了穩健的償債與支付能力,爲未來企業經營發展提升派息提供充足空間。

來源:2022年中期業績簡報 而影響利潤的關鍵,是粵豐環保核心業務——垃圾焚燒發電業務的經營效率。 從公司淨資產收益率來看,ROE從2015年的11.7%,增長至2021年的16.9%。而粵豐環保今年上半年的整體ROE,在去年同期16.6%的基礎上,再度提升至17.5%,更顯著高於全行業水平。 能實現高於行業的ROE,主要得益於毛利率較高的售電業務穩定上升。 2022年上半年,售電及垃圾處理運營收入同比增長30.2%,達17.684億港元。 而相比項目建設服務等其他業務,售電業務毛利率較高達45.9%。因此,佔有營收高比例的售電業務收入維持較快增長,相當於穩穩“托住”了粵豐環保高增長的基本盤。 項目布局、建設與精細化運營,是取得高增長的基石。 粵豐環保扎根廣東、深耕廣東。自第一個垃圾焚燒發電項目在東莞橫瀝建設以來,粵豐環保近半數項目均位於具有經濟及人口優勢的廣東省;立足廣東的同時,進一步擴大市場份額,深化全國战略布局。 報告期內,集團籤訂項目總量已達37個,業務遍布13個省,超過30個城市,如今大部分已完成項目建設並陸續投產。 這些項目已進入“兌現期”,爲粵豐環保構建了強大的競爭壁壘,進一步增強了不可替代性。 而隨着項目投產,售電及垃圾處理費收入將會進一步上升,收入佔比相應提高,有助拉升整體毛利率,達成“高質”而穩健的發展。 項目更會帶來穩定現金流,這帶來了穩健的償債與支付能力,爲未來企業經營發展提升派息提供充足空間。  來源:2022年中期業績簡報 除現有項目陸續建設完工外,粵豐環保在選取項目方面更趨審慎。在如今行業增量減少,強“敵”環伺的格局下,集團仍新增獲取區位較好、規模較大的3個項目,日處理量合計4550噸/日。

來源:2022年中期業績簡報 除現有項目陸續建設完工外,粵豐環保在選取項目方面更趨審慎。在如今行業增量減少,強“敵”環伺的格局下,集團仍新增獲取區位較好、規模較大的3個項目,日處理量合計4550噸/日。  來源:2022年中期業績簡報 項目在手,比拼的就是建設能力和運營能力。這也是粵豐環保真正的“長板”。 對每個垃圾焚燒發電項目,粵豐環保都採用精細化的管理方式,堅持高標准化的運營。其中,垃圾焚燒發電廠規模較大,單廠平均處理能力高達1,500噸/天,整體平均廠使用率110%,屬於行業前列水平。 單噸垃圾發電量可達380千瓦時,廠用電率低至13%,遠低於行業15%-20%的平均水平。高營運效益,使粵豐項目運營質量領跑全行業。

來源:2022年中期業績簡報 項目在手,比拼的就是建設能力和運營能力。這也是粵豐環保真正的“長板”。 對每個垃圾焚燒發電項目,粵豐環保都採用精細化的管理方式,堅持高標准化的運營。其中,垃圾焚燒發電廠規模較大,單廠平均處理能力高達1,500噸/天,整體平均廠使用率110%,屬於行業前列水平。 單噸垃圾發電量可達380千瓦時,廠用電率低至13%,遠低於行業15%-20%的平均水平。高營運效益,使粵豐項目運營質量領跑全行業。

挑战及機遇並存,千億市場亦需由“量”轉“質”

挑战及機遇並存,千億市場亦需由“量”轉“質”

在“雙碳”背景下,我國垃圾焚燒發電行業正迎來一輪新的增長期。華創證券預測:未來“十四五”垃圾焚燒市場規模或超兩千億。 但機遇湧現的同時,挑战與不確定因素同樣值得關注。 北京大學環境學院產學研中心主任傅濤表示:“環境產業在一個又一個的風口下不斷向前。直到現在,雖然環境需求仍在釋放,但規模化簡單擴張接近盡頭,業界企業感受到一種蒼茫:好像都是路,又好像沒有路。” 僅靠規模化擴張的道路,已走不通了。 據不完全統計,2022年1-6月全國垃圾焚燒發電項目开標數量爲39個,新增產能和投資額同比分別下滑25.66%和13.96%。行業項目建設規模逐漸偏小,甚至延伸至下沉市場,項目出現由量轉質的變化。 增量空間減少,訂單量釋放速度減緩,促使行業內玩家不得不思考如何苦練“內功”,從追求“量”轉變爲追求“質”。  來源:華創證券 另一方面,政策端也在收緊。 在垃圾焚燒發電行業發展之初,國家給予的稅收和財政補貼等優惠政策,起到了重要的促進作用。 有“國補”加碼,促進產業走向高速發展,但隨着可再生能源行業的整體高速發展,作爲補貼資金來源的可再生能源電價附加收入,已遠不能滿足發電補貼需要,這導致補貼資金缺口持續增加等一系列問題。 自2020年來,從國家頒布的一系列電價補貼文件來看,政策面已經明確釋放了“國補”逐步“退坡”的信號,這對垃圾發電產業無疑會造成深遠影響。 國補退坡會對垃圾焚燒行業的重要盈利因子——上網電價產生了一定的影響,甚至影響了一部分小型企業的現金流,垃圾焚燒發電企業短期盈利能力承壓。 無論是新項目招標收緊,抑或國補退坡落地,都將進一步加速行業洗牌,倒逼企業加強運營能力和抵御風險的能力。 行業拐點已至,整體發展將從早期的“跑馬圈地”轉向“運營爲王”。在此輪調整中,提質增量,提高自身競爭壁壘成爲企業發展的關鍵。 強強聯合的擴張方式,將替代單一項目獲取的競爭模式,市場資源將向優勢企業傾斜,馬太效應明顯。 龍頭企業將擁有更多加速擴張、並購的機會,給粵豐環保這樣的頭部公司,反而帶來了新的競爭機遇。

來源:華創證券 另一方面,政策端也在收緊。 在垃圾焚燒發電行業發展之初,國家給予的稅收和財政補貼等優惠政策,起到了重要的促進作用。 有“國補”加碼,促進產業走向高速發展,但隨着可再生能源行業的整體高速發展,作爲補貼資金來源的可再生能源電價附加收入,已遠不能滿足發電補貼需要,這導致補貼資金缺口持續增加等一系列問題。 自2020年來,從國家頒布的一系列電價補貼文件來看,政策面已經明確釋放了“國補”逐步“退坡”的信號,這對垃圾發電產業無疑會造成深遠影響。 國補退坡會對垃圾焚燒行業的重要盈利因子——上網電價產生了一定的影響,甚至影響了一部分小型企業的現金流,垃圾焚燒發電企業短期盈利能力承壓。 無論是新項目招標收緊,抑或國補退坡落地,都將進一步加速行業洗牌,倒逼企業加強運營能力和抵御風險的能力。 行業拐點已至,整體發展將從早期的“跑馬圈地”轉向“運營爲王”。在此輪調整中,提質增量,提高自身競爭壁壘成爲企業發展的關鍵。 強強聯合的擴張方式,將替代單一項目獲取的競爭模式,市場資源將向優勢企業傾斜,馬太效應明顯。 龍頭企業將擁有更多加速擴張、並購的機會,給粵豐環保這樣的頭部公司,反而帶來了新的競爭機遇。  輕重並舉,“焚燒+”打开成長天花板

輕重並舉,“焚燒+”打开成長天花板

真正的突破,來自於战略轉型。對粵豐環保來說,轉型目標是成爲“輕重資產平衡”的綜合智能城市管理服務提供商。 垃圾焚燒發電市場具有很高的進入門坎,屬於重資產業務。企業不僅需要具備足夠的資本,其項目運營經驗和穩定的技術團隊也不可或缺。 在粵豐環保業務板塊(垃圾焚燒、環衛業務、城市管理)中,核心業務垃圾焚燒,貢獻利潤超過九成,且具有極強的穩定性。 以此爲依托,經過多年發展,粵豐環保已由最初專注於垃圾焚燒發電廠的建設、管理及營運,逐步轉型發展爲“焚燒+”模式,在立足垃圾焚燒發電業務的同時,加強產業鏈上下遊業務擴張及延伸。 而策略型輕資產業務的突破性進展一例,可見2022年上半年,粵豐環保中標的河北淶水縣及曲陽縣垃圾收集及轉運承包合同。 這不僅整合了垃圾焚燒與環衛一體化的產業鏈,亦同時鞏固了集團在河北省的區域性優勢,並進一步擴大全國的業務一體化布局。 更重要的是,這兩個項目以垃圾焚燒發電廠爲據點,同時开拓了環境衛生及相關服務,可謂是粵豐環保“焚燒+”模式的重要突破。 2022年上半年,環衛業務收入接近1億港元,同比增長44.5%。雖然對整體收入貢獻尚不明顯,但該業務屬於輕資產類型,未來增速有望繼續提升。 中泰國際預計,到2024年,粵豐環保環衛業務收入將達到3.8億元港元,2021年-2024年復合增長率可達到31.5%。 廣泛的全產業鏈優勢,能帶動上下遊穩健發展。“輕重並舉”的战略下,粵豐環保於“焚燒+”模式的重要突破,建立了產業協同發展、兼具穩定性和成長性的收入模型。 而在另一輕資產型業務——智慧城市管理服務業務中,粵豐環保的智慧停車解決方案中的停車場數量,也同比增長25%至18,000個。 從公司自身基本面看,粵豐環保也正逐步實現“量”到“質”的轉型。 價值較高的售電業務穩定上升、現金流創造能力不斷增強,以及精細化管理和創新,粵豐環保的競爭力持續提升,充分展示出質變的潛力,走向更穩健的發展之路。 行業經歷三十年發展,正值關鍵節點,迭代升級勢在必行。未來,在行業新機遇與新挑战中,與行業共同掘金千億市場的粵豐環保的“蝶變”,值得期待。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:走向“焚燒+”,粵豐環保將實現從“量”到“質”的轉型

地址:https://www.breakthing.com/post/19280.html