來源:招股書

來源:招股書

來源 | 活報告數據支持 |

摘要:特殊目的收購公司(SPAC),Everest於2022年9月20日向港交所遞交招股書,擬在香港主板上市,其爲香港第14家遞表SPAC公司,弘毅投資爲發起人,專注於大中華地區科技賦能及高增長公司或與中國有緊密聯系或具有增長潛力的區域性公司,主要聚焦於醫療健康、消費及綠色產業領域。

S&TLiveReport獲悉,特殊目的收購公司Everest Acquisition Corporation(以下簡稱“Everest”)於2022年9月20日在港交所遞交上市申請,擬香港主板上市。這是該公司第1次遞交上市申請,發起人爲弘毅投資及農銀國際融資,聯席保薦人爲農銀國際及花旗。

Everest是特殊目的收購公司(Special Purpose Acquisition Company,簡稱SPAC),其成立的目的是與一家或多家公司進行業務合並。在物色特殊目的收購公司並購目標時,其有意專注於大中華地區的具科技賦能及高增長的公司或與中國有着緊密型聯系或具有增長潛力的區域性公司,並主要聚焦於醫療健康、消費和綠色產業領域。

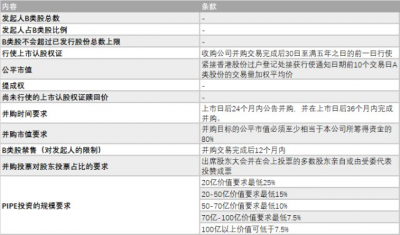

發售條款

注:本次發售不面向公衆。發售、發行及买賣須僅限於專業投資者(專業投資者包括擁有至少8百萬港元規模投資組合的個人;資產不少於4千萬港元的信托公司;擁有投資組合不小於8百萬港元且資產不小於4千萬港元的企業或合夥企業。),只有在SPAC完成收購資產後,散戶投資者才可以參與。

競爭優勢

在大中華區內具備深厚的行業視野及人脈,並擁有良好紀錄往績;強大的尋找目標能力及嚴格的審查流程;包含並購、重組及資本市場活動方面的獨特專業知識組合;爲投資組合公司、客戶及特殊目的收購公司並購目標增加卓越價值;擁有豐富的中國投資經驗的資深領導團隊。

並購標准

已確定以下公司認爲對評估潛在目標業務屬重要的一般標准及准則:

- 專注於大中華地區的具科技賦能及高增長的公司或與中國有着緊密型聯系或具有增長潛力的區域性公司,主要聚焦於醫療健康、消費及綠色產業領域;

- 產品或服務具有競爭力,總體潛在市場潛力巨大;

- 具有比競爭對手更優越的商業模式;

- 具有高收益及盈利增長潛力以及具吸引力的單位經濟效益;

- 具有職業道德、專業及富有遠見的管理團隊;

- 具有適當的財務報告及公司管治標准;

- 具有較高環境、社會及管治標准,有實現可持續長期價值創造的潛力,能吸引優秀人才;

- 具有潛力從資本市場渠道受益,成爲具有更高公衆知名度、更高水平管治及更多多元化融資渠道的上市公司。

發起人介紹

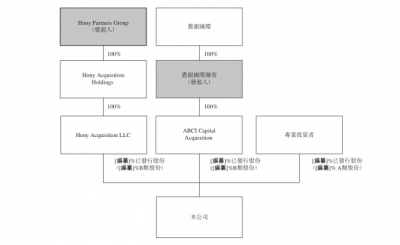

發起人爲弘毅投資、農銀國際融資 來源:招股書

來源:招股書

1、弘毅:弘毅(Hony Partners Group控制的一組實體)是一家專注於在中國的機會的領先另類投資管理集團,投資歷史可追溯至2003年。弘毅擁有由逾200名專業人士組成的團隊,管理由全球知名機構投資者支持的美元及人民幣基金。截至2021年12月31日,弘毅的私募股權資產管理規模約爲100億美元。

弘毅是中國首批專注於並購的私募股權公司之一,且在中國开展控制權交易的歷史悠久。自成立以來至今弘毅已進行了26億美元的並購投資,包括早期投資於中國玻璃控股有限公司、濟南沃德汽車零部件有限公司、神州數碼集團、聯想移動,近年投資於中聯重科環境、全億健康及三育教育等公司。

弘毅在醫療健康領域配置的資金總額爲12億美元,其醫療健康投資組合包括一系列醫藥、醫療器械、生物科技、醫院管理及藥房連鎖公司,如石藥集團、先聲藥業、康臣藥業集團、柏盛國際集團、東軟醫療、天境生物、琺博進、弘和仁愛醫療集團及全億健康。

弘毅在消費領域過去18年在逾20家公司投資了逾14億美元,其消費領域投資組合包括一系列零售、品牌、餐飲及數字消費投資,例如快樂購、科寶博洛尼集團、錦江、檸萌影業、字節跳動及逸仙電商。

弘毅除以綠色及低碳發展爲導向的投資布局外,亦專注於新能源、節能、環保、智能環保科技及智慧能源等重點領域的成長性股權投資,其在綠色產業的投資組合包括新奧股份、林洋新能源(太陽能電池)、盈峰環境(環衛設備及服務、新能源汽車)及首創熱力(清潔供熱及儲能)等。弘毅亦成立了專門的基金,即津弘綠色低碳基金。

弘毅早期憑借執行國企重組交易的能力脫穎而出,亦是中國私募股權公司中積極對跨境機會進行投資的先行者,於2008年完成了第一筆境外交易。弘毅在中國主導了多項具有標志性意義的交易,包括:石藥集團、先聲藥業、天境生物、全億健康、錦江酒店、字節跳動、新奧股份。

2、農銀國際融資:農銀國際融資爲農行的國際投資銀行部門,成立於2010年9月,爲企業發展的各個階段提供全方位企業融資及財務咨詢服務,包括首次公开發售保薦及承銷、財務咨詢及債務及股權融資。

農銀國際融資與不同類型客戶及投資者均建立密切的關系,包括國內外民營企業、金融機構及政府機構,以及全球主權基金、養老基金、民營及國有企業、私募股權基金及私募家族辦公室。

自2018年以來至今,農銀國際融資作爲承銷商合共參與過138宗首次公开發售交易,並作爲保薦人合共參與過28宗首次公开發售交易,按交易宗數計在香港所有投資銀行中分別排名第三及第六。按所有首次公开發售交易計算,自成立以來至今,農銀國際融資成功保薦及/或承銷總交易額約爲1,500億美元的首次公开發售,包括京東健康、藍月亮、小米、百勝中國、美團、小鵬汽車及中廣核電力等,行業覆蓋範圍廣泛,涵蓋醫療健康、消費及綠色產業。

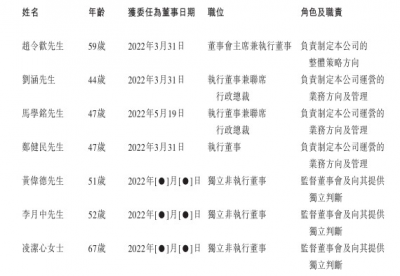

管理層情況

董事會由七名董事組成,包括四名執行董事及三名獨立非執行董事。 來源:招股書

來源:招股書

趙令歡先生,59歲,2022年3月31日獲委任爲董事,2022年7月28日調任爲董事會主席兼執行董事,2003年創立弘毅並擔任董事長一職。趙先生擁有豐富的企業管理經驗,曾於美國及中國多家公司擔任高級管理職位,包括中國玻璃(3300)、聯想集團(0992)、先聲藥業(2096)、聯想控股(3396)、新奧股份(600803)、中聯重科(1157,000157)、Eros Media World PLC(EMWP)等的非執行董事,百福控股(1488)、金湧投資(1328)等的董事會主席兼執行董事,中國玻璃(3300)的董事會主席,弘和仁愛醫療主席兼非執行董事,聯想控股(3396)執行董事,錦江酒店(600754)董事,城投控股(600649)副主席,上海環境(601200)副主席兼董事等。取得中國南京大學理學學士學位、美國北伊利諾依州大學物理學及電子工程碩士學位、美國西北大學凱洛格商學院管理碩士學位。

劉涵先生 ,44歲,2022年3月31日獲委任爲董事,2022年7月28日調任爲執行董事兼聯席行政總裁,弘毅董事總經理兼管理委員會副主席。劉先生在香港市場,特別是保險及投資管理方面擁有豐富的管理及實踐經驗。曾任職山東高速(0412)副董事長兼執行董事、新華資產管理(香港)有限公司私募基金部門主管、中再資產管理(香港)有限公司等。取得北方工業大學工業自動化專業學士學位、北京交通大學(前稱北方交通大學)計算器科學與技術專業碩士學位。

馬學銘先生,47歲,2022年5月19日獲委任爲董事, 2022年7月28日調任爲執行董事兼聯席行政總裁,目前爲農銀國際融資的董事總經理兼投資銀行主管。馬先生於投資銀行、資本市場以及業務管理及發展方面擁有超過20年經驗。曾任職農銀國際融資投資銀行部董事總經理、工銀國際融資有限公司投資銀行業務負責人員、廣州農商銀行(1551)獨立非執行董事。取得香港理工大學會計學文學士學位、倫敦大學法律學士學位,香港會計師公會會員,農銀國際融資的負責人員及保薦人籤署負責人。

鄭健民先生,47歲,2022年3月31日獲委任爲董事,2022年7月28日調任爲執行董事,2018年9月加入農銀國際融資,目前擔任農銀國際融資董事總經理兼投資銀行副主管。鄭先生是企業融資領域的資深人士,在投資、投資銀行、資本市場及金融監管方面積累超過20年經驗。曾任職多家持牌法團的負責人員,包括建銀國際金融、工銀國際融資及工銀國際證券、大華繼顯(香港)、Piper Jaffray Asia Limited等。取得香港科技大學工商管理(金融學)學士學位,特許金融分析師及美國注冊會計師協會會員,農銀國際融資的負責人員及保薦人籤署負責人。

中介團隊

據捷利交易寶數據統計,Everest Acquisition中介團隊共計7家,其中保薦人共計2家,近10家保薦項目數據表現一般;公司律師共計2家,綜合項目數據一般。整體而言中介團隊歷史數據表現一般。 來源:

來源:

保薦人承銷歷史業績

農銀國際近期保薦的首日破發率爲27.78%;花旗近期保薦的首日破發率爲41.82%。

來源:

來源:

SPAC簡介

特殊目的收購公司(Special Purpose Acquisition Company,簡稱SPAC),也被稱爲「空白支票公司」,是先設立一家空殼公司進行資金募集,然後通過並購目標公司幫助目標公司實現上市。

SPAC區別於以往的借殼上市,這個殼更幹淨。其不是通過买殼的形式上市,而是先造殼並募資,,然後在規定時間內並購目標公司,最終使目標公司成功上市。通過SPAC方式上市,目標公司只需要與已上市的SPAC上市主體合並,即完成了上市。

和傳統IPO相比,SPAC具有如下優勢:

上市時間短:SPAC確定投資標的後,目標公司曲线上市只需要3至6個月的時間。SPAC究其根本就是一場並購交易,上市公司節省了傳統IPO中繁瑣且漫長的上市流程。

上市成本低:承銷商費用一般佔到公司傳統IPO發行收入的5%-7%,而通過SPAC上市模式,發起人可以幫助上市公司分攤近半承銷費用。

上市門檻低:衆多難以盈利的新興科技企業被篩選在傳統IPO外,相比而言,SPAC上市門檻更低,更多企業可以完成上市,增加了市場流動性。

香港交易所(00388.HK)的SPAC上市制度已經正式啓動。在中概股回歸的大背景下,SPAC的首要作用是增加整體市場容量以及幫助更多的創新企業在香港通過上市獲得融資。

從港交所發布的SPAC上市相關規定來看,其比美國SPAC更爲嚴格。

發起人方面:港交所規定至少一名SPAC發起人是持有證監會所發出的第6類(就機構融資提供意見)及/或第9類(提供資產管理)牌照的公司。此外,至少須有一名發起人擁有SPAC公司至少10%的股份。

募資額及發行價格方面:聯交所規定SPAC公司首次發售籌集的資金總額至少爲10億港元。而每股發行價至少爲10港元;其SPAC股份的交易單位及認購額至少爲100萬港元。

參與者方面:並非所有投資者都能參與SPAC的交易。港交所規定香港SPAC首次公开發售僅面向專業投資者,且在SPAC並購交易完成之前,只有專業投資者可以交易SPAC證券。

SPAC權證(即由SPAC發行的權證,而非爲發起人權證):行使價必須比SPAC股份在首次上市時的發售價他社突高出至少15%;行使期於SPAC並購交易完成後才开始,且SPAC權證的到期日由並購交易完成日起計的不須最少於1年及不多於5年。

PIPE:在SPAC公司與目標並購公司完成合並前,港交所要求SPAC向外來獨立的PIPE(私募基金)投資者取得資金,以完成SPAC並購交易。所有PIPE投資必須是專業投資者,同時募集的資金必須達到下表所示的議定的SPAC並購估值的百分比,且其中至少50%來自至少三名資深投資者。

近期SPAC市場情況

全球SPAC上市數持續上升,數據平台SPAC Track統計,去年第四季每月均有超過50只SPAC掛牌,平均集資額達107.76億美元,較第二季及第三季高出逾一倍。

去年美國共有得約612宗SPAC上市,按年大幅增加逾1.46倍;集資額亦按年飆逾九成至約1,615.14億美元,突破1,600億美元大關。去年首季延續2020年的熱烈氣氛,共有298只SPAC上市,籌資987.31億美元。

2021年9月2日,新加坡證券交易所(SGX)正式發布了特殊目的收購公司(SPAC)的主板上市規則。2021年12月24日,淡馬錫旗下子公司祥峰投資控股(Vertex Venture Holdings)在开曼群島注冊的特殊目的收購公司(SPAC)——Vertex Technology Acquisition Corporation Ltd(下稱VTAC),已有條件獲得在新加坡交易所主板上市的資格。成爲第一家在新交所上市的SPAC。

隨後,香港聯交所也頒布相關規則進行咨詢並於今年1月1日期正式實施。之後,AQUILA ACQUISITION CORPORATION、TIGER JADE ACQUISITION COMPANY、Trinity Acquisition Holdings Limited、Interra等都進行了遞表,Everest是香港第14家遞表的SPAC公司。

中國公司在國際資本市場的敏感度方面從未落後。下面是2個中國企業赴美SPAC兩個經典案例:1、香港前財政司司長梁錦松旗下的新風天域連同復星醫藥收購和睦家,SPAC公司(和睦家)

- 上市時間2018.6.28

- 並購時間2019.7.30

- 新代碼:NFH

- 募資規模2.875億美元

2、A股的公關和營銷公司藍色光標,美國SPAC算是失敗了,SPAC公司(Legacy)

- 上市時間2017.11

- 並購時間2019.8.23

- 代碼:LGC

- 募資規模3億美元

隨後,香港聯交所也頒布相關規則進行咨詢並於今年1月1日期正式實施。之後有若幹家SPAC公司申請上市,詳情如下:

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股迎第14家SPAC:弘毅投資發起的「Everest」遞表港交所

地址:https://www.breakthing.com/post/19636.html