繼在2021年年報中首次透露“計劃以介紹形式赴港二次上市”的信號半年後,騰訊音樂娛樂集團(簡稱“騰訊音樂”)回歸港股終於“靴子落地”。9月21日上午,騰訊音樂以介紹形式成功登陸港交所主板,股票代碼爲“1698”。

截至發稿,公司股價較开盤微漲至每股18.220港元,總市值突破610億港元。

2018年12月,騰訊音樂在美國紐約證券交易所上市。當時,公司在线音樂付費用戶數爲2490萬。截至2022年第二季度,這個數字已經達到8270萬。在最新公布的公开信中,騰訊音樂將此次回港上市定位爲“再出發”。

9月21日在港交所主板掛牌交易後,騰訊音樂美國存托股份(“ADS”)將繼續在紐約證券交易所(“紐交所”)維持主要上市地位並繼續交易。其中,每ADS代表兩股股份,於聯交所主板上市的股份可與在紐交所上市的ADS之間完全互換。

不涉及新股發行與資金募集:

根據港交所網站此前披露的消息,騰訊音樂已於9月15日獲得在港交所主板二次上市的原則性批准,並發布相關上市文件,摩根大通、高盛爲聯席保薦人。考慮到其充足的現金儲備,本次騰訊音樂採用介紹上市方式,不涉及新股發行與資金募集。

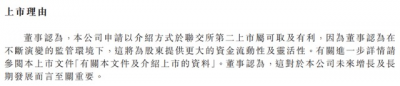

對於大多數中概股公司,回港二次上市已經成爲共同選擇,騰訊音樂也不例外。早在2021年年報發布之時,騰訊音樂執行董事長彭迦信就表示:“爲了在不斷變化的監管環境中爲股東提供更大流動性與更多保護,計劃在獲得監管批准的情況下,以介紹形式於香港聯合交易所主板二次上市。”

最新公布的上市文件顯示,根據艾瑞咨詢報告,按照月活躍用戶數計算,騰訊音樂是中國最大的在线音樂娛樂平台。2022年第一季度,騰訊音樂的在线音樂移動端月活躍用戶數爲6.04億,社交娛樂移動端月活躍用戶數爲1.62億。截至2022年3月31日,按曲目數量計算,騰訊音樂擁有中國最大的音樂內容庫。

騰訊音樂收入主要來自於在线音樂服務、社交娛樂服務及其他服務。

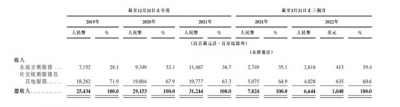

財務數據顯示,騰訊音樂收入由2019年的254億元增至2020年的292億元,並進一步增至2021年的312億元。2019年、2020年、2021年,騰訊音樂分別實現淨利潤40億元、42億元及32億元。

招股書披露,騰訊音樂2019年、2020年、2021年以及截至2022年3月31日止三個月的研發开支分別爲11.59億元、16.67億元、23.39億元及5.96億元,分別佔同期總收入的約4.6%、5.7%、7.5%及9.0%。隨着在研發方面進行的大量投資,騰訊音樂开發出多項創新的技術,包括AI賦能的內容預測模型(PDM)、聽歌識曲技術和專有音效以及廣泛的知識產權組合。

此外,據其8月16日發布的最新財報數據,騰訊音樂2022年第二季度的非國際財務報告准則下(Non-IFRS)淨利潤爲10.7億元。截至2022年6月30日,公司持有現金、現金等價物、定期存款、短期投資爲258億元,整體資金較爲充裕。

據悉,介紹上市(Listing by Way of Introduction)是二次上市的一種方式,此次騰訊音樂以介紹上市的方式登陸港股,不需要在上市時再發行新股或出售現有股東所持股份,不涉及IPO融資環節。

普華永道發布的報告顯示,2022年上半年,有9家內地TMT公司選擇中國香港及海外上市,獲得約47億元融資額。其中3家是回港二次上市:已在紐交所上市的蔚來汽車、貝殼分別於3月10日和5月11日以介紹上市的方式登陸港股。

騰訊音樂在上市文件表示,公司在業務上追求創新,是產品和變現模式創新的先行者和潮流引領者。公司表示,在不斷演變的監管環境下,以介紹方式回歸港股,將爲股東提供更大的資金流動性及靈活性。此外,文件也披露了公司在環境、社會及管治(ESG)方面的最新信息。

業內人士表示,騰訊音樂在資金儲備及現金流等方面一直保持穩健有效的管理,此次通過介紹上市登陸港股,不僅可以爲投資者提供更多的交易地點選擇和更靈活的交易時間,也不稀釋現有股東利益,有利於引入更多的投資者,綜合來看對其長遠發展更爲有利。

騰訊音樂表示,二次上市後,將基於內容與平台“一體兩翼”战略,繼續做深做實行業服務,加大長期投入,助力行業提質增效,與行業共贏。

聲明:文中所有資訊內容不構成投資建議,股市有風險,投資需謹慎。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:二次上市 ,騰訊音樂今日以介紹方式回歸港股

地址:https://www.breakthing.com/post/19798.html