更多新能源行業資訊、熱點解讀,關注#新能源必讀#

1、美聯儲做了什么?加息75bp,上調未來三年通脹、失業率及政策利率預測

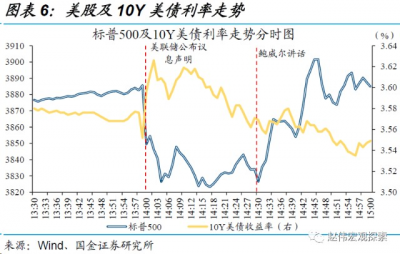

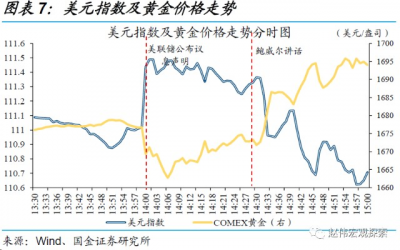

9月議息聲明中,美聯儲加息75bp,重申將讓通脹降至目標。9月21日凌晨,美聯儲公布最新議息聲明,委員們全票將政策利率目標區間上調75bp至3%-3.25%。美聯儲重申“預計政策利率目標區間的持續上調將是適當的”,“強烈承諾將讓通脹回到2%的目標”。相比7月,美聯儲將“最近的支出和生產已經出現疲軟”,改爲“最近的支出和生產增長溫和”,表明對近期經濟的擔憂有所緩解。

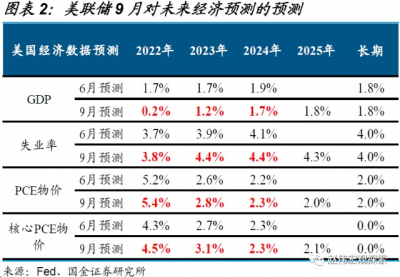

作爲季末會議,美聯儲公布最新經濟預測,下調未來三年GDP增長預期,上調通脹、失業率及政策利率預測。其中,2022、2023、2024年GDP增速預期分別由1.7%、1.7%、1.9%下調至0.2%、1.7%、1.9%;PCE通脹預期分別由5.2%、2.6%、2.2%上調至5.4%、2.8%、2.3%;失業率分別由3.7%、3.9%、4.1%上調至3.8%、4.4%、4.4%,暗示可容忍失業率升破4%。利率點陣圖顯示,聯邦基金利率預計在未來三年升至4.4%、4.6%、3.9%,分別較6月預測上調100bp、80bp、50bp。

2、鮑威爾說了什么?容忍經濟放緩,重申堅持加息,不會過早啓動降息

新聞發布會上,美聯儲主席鮑威爾再提經濟放緩是降通脹的“不幸代價”,緊縮對物價的影響存在滯後性。與8月全球央行年會上的演講類似,鮑威爾表示“降低通脹需要時間,需要強力運用政策工具達到供需平衡”。這一過程中,鮑威爾認爲“需要經濟增長在一段時期內低於趨勢”,可能引發“就業市場疲軟”,但都是降低通脹的“不幸代價”,否則將會迎來“更大的痛苦”,暗示“硬着陸”可能無法避免。地產等利率敏感性領域已經感受到加息的影響,但可能需要一段時間才能看到緊縮對物價的影響

鮑威爾重溫歷史經驗,表示堅持加息直至完成抗通脹目標,不會過早啓動降息。對於11月、12月兩次會議的加息幅度,鮑威爾雖然還是表示不會再像過去一樣給出明確的加息指引,具體的幅度取決於數據表現,但提到“年內還將加息100-125bp”。雖然鮑威爾表示,“隨着政策立場進一步收緊,美聯儲可能會在未來某個時點放緩加息”,但也重申了歷史經驗,即“必須堅持加息,直至目標完成”。

注:鮑威爾曾回顧了近50年的通脹治理經驗,總結出“三大教訓”。

第一,“央行能夠承擔且實現物價穩定的責任”,主要針對總需求進行管理,使其更好地平衡總供給、進而實現價格穩定。

第二,“公衆通脹預期能發揮重要作用”,高通脹持續時間越長,通脹預期更容易上升且變得根深蒂固,導致自我實現。

第三,“必須堅持加息,直至目標完成”,即在通脹回歸目標前,保證加息的決心不動搖。

3、後續加息展望及影響?終點利率及轉向時點尚不明朗,外圍調整或未結束

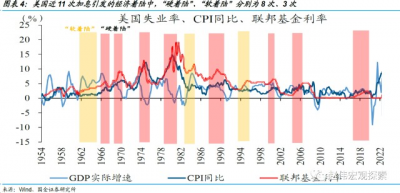

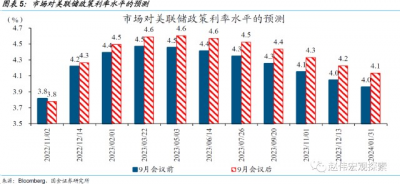

綜合考慮通脹等核心因素,美聯儲本輪政策收緊“慢了一拍”,重新轉向放松或將也“慢一拍”。考慮到本輪通脹形成機理與過往大爲不同,流動性過於寬松導致起勢較急、供給端主導決定落勢較慢,美歐貨幣政策轉緊慢了一拍、重回寬松或也將慢一拍。對於市場而言,未來的核心關注點將切換至終點利率水平及政策轉向時點預測。9月會議後,市場不僅將美聯儲終點利率預期從4.25-4.5%上修至4.5-4.75%,也將政策轉向時點預期從2023年6月延後至7月。

重申觀點:未來2個季度左右,外圍市場延續高波動的狀態;經濟層面,處於“滯脹”向“衰退”切換的敏感階段,政策預期的穩定性也相對較差。領先指標顯示,海外經濟步入“衰退”的窗口或在冬春之交。考慮到貨幣、財政“兜底”的及時性及有效性也會大幅弱化,海外未來“衰退”的程度可能被低估。緊縮周期下,企業槓杆行爲“逆轉”是主要風險考量,不排除“危機”式衰退發生的可能。以史爲鑑,步入衰退的過程中,海外市場仍存在較大的調整壓力,這輪或許也不例外(詳情參見《繁榮的頂點?美國“硬着陸”風險討論》)。

風險提示:

1、美國新冠疫情出現超預期反彈。

2、勞動力就業意愿持續低迷不振。

免責聲明:文章來自:國金證券,轉載僅供分享,如有侵權請聯系刪除,文章不構成投資建議,不代表泰達宏利基金立場和觀點,市場有風險,投資需謹慎。

-end-

大家都在看,熱門加倉基>>

聚焦景氣賽道反彈機遇,近2年同類第1:泰達宏利轉型機遇A(000828)

研究總監親管,把握能源革命歷史機遇:泰達宏利新能源股票A(012126)

研發驅動的優質成長股,成長快、空間大:泰達高研發6個月持有混合A(010135)

聚焦周期板塊輪動機會,成立以來收益超16倍:泰達宏利周期混合(162202)

震蕩市優選“固收 ”,追求絕對收益:泰達宏利集利債券A(162210)

注:泰達宏利轉型機遇A排名來源銀河證券,截止2022.7.15,近二年在股票基金-標准股票型基金(A類)下,排名1/225。

泰達宏利周期混合業績來源基金一季報,截止2022.3.31,基金成立以來業績爲1680.68%,同期業績比較基准爲172.20%。歷史業績不代表未來,市場有風險,投資需謹慎。

泰達宏利周期成立於2003年4月25日,基金業績比較基准:富時中國A600周期行業指數*65% 上證國債指數*35%,本基金現任基金經理張勳(2020年4月13日至今),歷任基金經理賴慶鑫、鄧藝穎、呂越超、陳橋寧、劉金玉、吳俊峰、梁輝、魏延軍、溫震宇、史博、曾昭雄。本基金2017年、2018年、2019年、2020年、2021年的業績分別爲10.41%、-28.15%、47.81%、68.76%、48.24%,同期業績比較基准分別爲5.89%、-18.88%、15.49%、14.24%、9.74%,源自本基金各年度報告。歷史業績不代表未來,市場有風險,投資需謹慎。

風險提示:以上觀點不構成投資意見或建議。基金投資有風險,在進行投資前請參閱基金的《基金合同》、《招募說明書》等法律文件。本資料非基金宣傳推介材料,不作爲任何投資建議或保證,以及法律文件。基金管理人承諾以誠實信用、勤勉盡責的原則管理和運作基金資產,但不保證基金一定盈利,也不保證最低收益。基金有風險,投資需謹慎。

- 泰達轉型機遇股票A(000828)

- 泰達轉型機遇股票C(012800)

- 泰達宏利新能源股票A(012126)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:機構點評美聯儲加息:外圍調整或未結束!後續加息展望及影響解讀

地址:https://www.breakthing.com/post/20058.html