“這是價值事務所的第1075篇原創文章”

如果大家時常去逛商場,不難發現有一家叫TOPTOY的店現在非常火,正以極快的速度在國內商圈开店,並且很受年輕人歡迎。

TOPTOY,簡單說就是一個潮玩超市,既可以賣泡泡瑪特的玩具,也可以賣其他廠家的盲盒,當然也有少量的自產IP玩具,只不過自有IP數量極少,僅佔整體營收的14%。

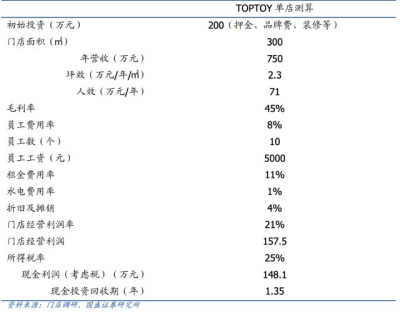

自2020年底开設首家店後,截至2021年底,短短一年時間,TOPTOY已經开了89家,其中五家直營,84家加盟,根據公司5月的電話會交流說法是,“TOP TOY的單店模型跑通了,不然不會开那么多”,從公司成熟的單店來看,平均年營收約爲 750 萬左右,回本周期約1.35年,根據券商的調研,整體毛利約45%。按照公司的說法,如果不是疫情,收入會更好。

其中,自有IP的毛利更高一些,能達到60%,這和羅森、711、永輝等零售商模型一致,自有品牌的毛利整體會高於第三方品牌。

實話實說,TOPTOY的門店模型還是挺不錯的,潮玩確實很暴利,一個渠道商,毛利都可以達到45%,永輝等渠道商同行簡直要哭暈在廁所(毛利20%左右)。

不過,TOPTOY的門店模型雖好,和廠家直營的泡泡瑪特比起來,還是差遠了。

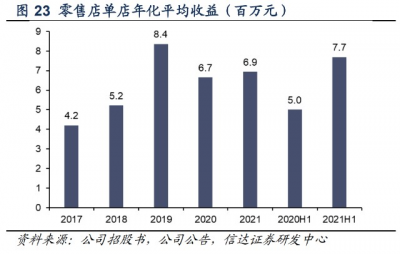

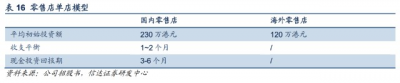

就門店面積而言,泡泡瑪特面積比TOPTOY要小一大圈,前者一般 100~150 平方米,後者爲300-500平米,但兩者的營收情況卻差不多,疫情前的2019年,泡泡瑪特單店平均能達到840萬營收,初始投資與TOPTOY相差無幾,但現金投資回報期要快太多了。

這充分說明泡泡瑪特潮玩龍頭的地位,年輕人喜歡玩潮玩,但最喜歡玩的,還是泡泡瑪特家的。

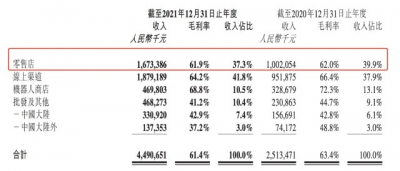

而且泡泡瑪特线下零售店2021年的毛利率爲61.9%(今年上半年疫情反復有些失真,我們看2021年的數據),也比TOPTOY的45%高不少(跟其自有IP毛利基本一致),因此,就潮玩產業鏈而言,還是做廠家比較賺錢。

01

價值事務所半年報暴雷?

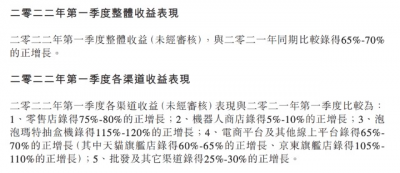

今年四月,泡泡瑪特進行了一季度業績披露,整體實現65%-70%的正增長,延續之前的高增長勢態,因此,不少人對其半年報懷有較大期望。

可惜,半年報變了臉。今年上半年,公司實現營收23.58億,同比+33.1%;經調整淨利潤3.76億,同比下降13.5%。

業績變臉疊加一路向下的市值,市場當然不會給什么好話,隨便翻幾篇文章,都是唱空的,越是這個時候,我們越應該理性看待,泡泡瑪特的業績下滑是短期因素還是長期因素,未來的長期邏輯到底通不通?潮玩這個賽道,是故事還是真實存在的?

本次業績失速,自然和疫情脫不了關系。一季度還稍好,二季度公司很多线下門店和機器人店就暫停營業了,誰讓他家門店多位於一二线城市,正是受疫情影響最大的地方。本次疫情影響的不僅僅是門店客流、物流配送,由於今年上半年的疫情(上海地區)給大家留下的心理陰影極大,還導致居民消費信心下降,消費力下降。換句話說就是,大家對未來沒信心了,有錢都不敢花(像不像現在的資本市場?大家有錢,但就是不敢投資)。

疫情影響了營收,利潤變臉比營收還要快,核心在於兩方面的影響,一是上遊原材料大幅漲價(PVC 價格同比增約 30%),疊加工藝變復雜模具成本上升,從而造成生產成本增加(模具費用同比增約 70%,人工成本同比增約 40%),整體毛利下降4-5個百分點;另一方面則是由於營收沒達到預期增長加大了營銷投放,疊加疫情帶來的物流費用增長、閉店成本增長,因此,費用整體上升,所以上半年整體是增營收、降利潤。

乍一眼看上去,其業績失速都是短期原因,那我們的核心任務就是分析清楚PPMT的長期邏輯到底通不通,如果長期邏輯沒有問題,那近期業績下滑就沒啥大不了。

02

價值事務所PPMT長期能贏么?

說實話,沒有哪家公司像PPMT這樣讓所長糾結了。一开始,所長認爲PPMT的IP沒有內容,那么其持久性就會大打折扣,按照人類喜新厭舊的天性,PPMT必須不斷推新,而由於它大賺特賺被全天下都看見了,充分競爭必然擡高上遊IP的價格,最後或許會上演愛優騰的尷尬(相互爭奪能火的影視版權,從而導致誰也無法掙錢)。

而且,由於消費者是奔着IP去消費的,不是奔着PPMT這個品牌去的,所以在整個產業鏈中,價值最大的環節便是上遊IP設計,設計這個東西就有些類似服裝或者創新藥,呈中心化態勢,最終造成的結果可能是,錢都被設計師賺走了。

但上次追蹤PPMT時,所長發現他變了,2020年H1的時候,他還嚴重依賴Molly這個IP,可到2021年底時,Molly佔公司整體營收比重已經不高了,僅佔總營收的15.7%,而且當時公司創收過億的IP已經上升至7個。

雖然,我們也能在網上看到一些獨立的設計師工作室在進行潮流玩具制作,抖音上也存在某些擁有不少粉絲的獨立設計師,自己設計、找代工廠代工、通過互聯網渠道售賣……

但設計和運營需要的畢竟是完全不同的“技能點”,設計雖然有“去中心化”的特徵,但終端運營,如线下門店建設、全渠道營銷以及用戶運營卻是具備規模效應的。

因此,越看現在的PPMT所長越覺得,仿佛看到了一家正在走向成熟的Pharma(大藥廠)。

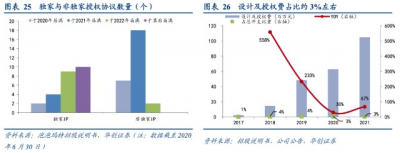

目前PPMT的上遊設計體系已經變得較爲成熟,每年的設計/授權費基本保持在3%-4%(可以理解爲藥企的研發費用),IP以自有IP爲主(可以理解爲藥企的自主研發以及外部並購),外部獨家授權爲輔(可以理解成大藥企引進其他藥品的藥物,模式爲定金+銷售分成),還有少數非獨家IP(可以理解成藥企中經銷商)……

一個Pharma之所以地位很穩定,正是因爲營銷網絡、臨牀試驗資源的規模效應足夠大,因此,雖然前端創新藥研發無比的“去中心化”,但小藥企們的選擇往往是將藥品做到一定程度便同Pharma合作。

潮玩也是一樣,前端IP設計非常“去中心化”,是反規模效應的,想要成爲一個大型潮玩企業並保證自己屹立不倒、越做越大,最佳做法是,在後端可以產生規模效應的地方建立足夠強的壁壘,一方面讓同行無法與之競爭,另一方面也迫使上遊設計師不得不找你合作,甚至低價授權IP。

後端能產生規模效應的地方,在所長看來有兩點,其中,最核心的發力點在线下。

潮玩是年輕人玩的,年輕人最愛逛商圈,商圈數量有限,黃金位置更是有限,圈住一個就少一個,因此,潮玩企業如果把线下核心黃金位置都圈住了,讓消費者隨處可見,就可以形成一個很重要的護城河。

其次,线下門店一方面可以催化消費者消費欲望(很多消費者本來沒打算买盲盒這些東西的),可由於看到了,也許就會進去逛,逛一逛可能就消費了,而只要有一次消費的顧客,二次復購率其實還蠻高,因此,用戶運營很重要。

如果能做好用戶運營和线下門店建設,其實壁壘就很高了。所以,我們考察一個潮玩企業能否持續勝出的關鍵,其實應該考察的是其後端壁壘是否足夠高,如果答案是Yes,那他其實是不會缺IP的,因爲上遊設計師和IP所有者會很樂意同相關企業合作。

截至今年上半年,PPMT在國內擁有 308 家零售店與 1916 家機器人商店,基本實現全國覆蓋,最重要的是,海外進展非常不錯,這是一個巨大的加分項。

和海底撈等企業在海外巨虧不同,PPMT的海外經營非常健康,其海外門店全部都實現盈利,目前公司海外門店有26家(按照其近期電話會交流的說法是,截至今年年底會开到 42 家),機器人商店150家,並且未來也會將海外發展視作絕對的重心(海外競爭不強,產品也適合出海)。

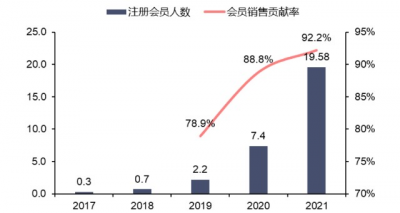

至於公司的用戶運營情況,我們化繁爲簡,抓兩個指標即可,一是會員數量,一則是復購率。

截至今年上半年,公司擁有注冊會員數2306萬人,復購率一直穩定在50%左右(2019年爲58%,2021年爲56.5%,今年上半年爲47.9%)。

綜上可知,PPMT的用戶運營也還是做得不錯的。

03

價值事務所最後

文章寫到此處,相信大家已經明白該如何跟蹤PPMT的長期邏輯是否順暢,那便是看其後端可以產生規模效應的地方運作情況。

到現在,我們核心關注兩點即可,一是线下門店鋪設情況及盈利情況(畢竟低質量开店誰都會开),其中,重點需要關注海外的擴展,如果公司具備全球知名度,那么國內的競爭實際是降維打擊(同全球IP設計合作和僅限於中國,明眼人都能知道誰的勝率更大);其次便是會員增長情況以及復購率(不花錢的會員都是假會員)。

此外,公司的另一個舉動也非常值得追蹤,那便是在线下設立主題樂園,目前公司同朝陽公園合作的第一個线下主題樂園已進入到施工階段,不出意外明年這時即可營業。

要是公司的线下樂園可以跑通,那無疑可以大大增強在整個IP產業鏈的話語權。普通的放娛樂設備的樂園是爛生意,門票錢上不去(200、300元到頭了),設備折舊成本還高,但IP樂園卻是好生意,參考迪士尼和環球影城,用戶可以爲IP+付出巨大的溢價,人家的門票動輒賣500-600元甚至上千,裏面的IP周邊利潤率更是高得嚇人,最關鍵的是遊客還能爲之开开心心买單並發胖友圈炫耀。

現在的PPMT在後端規模效應方面已經做得很好了,國內難以看到對手,如果在出海、樂園等地方能做得更好,那基本就可以視作中國版迪斯尼了。

- 泡泡瑪特(09992)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:暴跌80%,全網唱空,潮玩第一股泡泡瑪特的故事還講得下去嗎?

地址:https://www.breakthing.com/post/20605.html