來源 | 投資家

作者 | 趙思蕊

一波三折後,周六福再度闖關IPO。

投資家網獲悉,周六福披露了招股書,擬登陸深交所主板,中信建投證券擔任獨家保薦人。

本次IPO,周六福擬募資14億元,用於營銷網絡擴建、電商平台升級、品牌營銷及門店綜合能力提升和補充流動資金。

與周大福、周生生、周大生等由“周”姓創始人一手打造的黃金珠寶品牌不同,周六福的實控人是來自廣東潮汕的一對李姓兄弟。倘若周六福如愿上市,其背後的李氏兄弟將收獲人生中第一個IPO。

一

在黃金珠寶行業,“周”姓的實力不容小覷。

周大福、周生生、周大生等衆多周氏黃金珠寶品牌讓人應接不暇,普通消費者幾乎很難分清楚,遑論其他區別了。

從相同點來看,周大福、周生生、周大生的創始人均姓周,目前都已實現上市。從不同點來看,周大福算是這些品牌當中的鼻祖,且市值排名靠前,周大福、周生生、周大生的最新市值分別約爲1556億港元、56億港元、127億元。

經過多年耕耘,這些周氏黃金珠寶品牌早已成爲業內不容忽視的存在。不過,與這些品牌的根本區別是,周六福的創始人並不姓周,公司實控人是來自廣州潮汕的一對李氏兄弟。

招股書顯示,2004年4月,李偉蓬、陳創金共同設立了周六福有限。2005年3月,陳創金將所持有的50%股權轉讓給了李偉柱。至此,周六福成爲李偉蓬和李偉柱兄弟二人的名下資產。

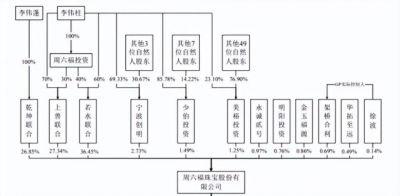

隨後,李氏兄弟二人多次對周六福進行增資擴股,先後引入多名投資者,其中包括多只私募投資基金,但周六福的控制權始終牢牢掌握在李氏兄弟二人的手裏。

目前,李偉柱擔任周六福董事長,通過若水聯合、上善聯合、寧伯創明、少伯投資和美裕投資間接持有公司合計67.24%的股份;李偉蓬擔任周六福副董事長,通過乾坤聯合間接持有公司26.85%的股份。李偉柱和李偉蓬合計持有周六福94.09%的股份。

關於周六福,曾有過一個廣爲流傳的小插曲。2016年,周六福在香港开出第一家門店,店鋪位置正對着周大福,還請來知名女星劉嘉玲擔任开業嘉賓。

根據媒體報道,劉嘉玲剛开始還以爲邀請她的是周大福或六福珠寶,後來才知道是周六福。隨後,劉嘉玲打圓場稱:“其實叫什么名不要緊,最重要的是生意興隆。”

還有更嚴重的,因與衆多品牌名稱相似,周六福經常陷入商標及著作權糾紛中。例如,2015年5月,香港周六福珠寶國際集團將本文主角周六福送上了法庭。

據企查查顯示,目前周六福涉及513條司法案件,其中有328個侵害商標權糾紛。在最新招股書中,周六福仍存在數起未決訴訟。

二

周六福是集珠寶首飾研發設計、生產加工、連鎖銷售、品牌運營爲一體,主要運營“周六福”珠寶品牌,銷售鑽石鑲嵌首飾、素金首飾和其他首飾,涵蓋戒指、項鏈、吊墜、手鏈等品類。

目前,周六福重點布局三、四线城市,线下以加盟爲主要銷售模式。截至2021年末,周六福擁有加盟店3694家、自營店70家,終端門店覆蓋全國30余個省、直轄市、自治區。

招股書顯示,2019年至2021年,周六福實現營收分別爲22.73億元、20.82億元、28.29億元,過去三年“撈走”近72億元;歸母淨利潤分別爲4.03億元、3.86億元、4.29億元。

在周六福業績光鮮的背後,靠得並不是品牌制造,而是對加盟模式的依賴。報告期內,公司加盟板塊主營業務收入分別爲17.9億元、13.36億元、15.55億元,分別佔整體主營業務收入的82.05%、66.77%、57.45%。

同一時期,周六福自營板塊主營業務收入分別爲3.92億元、6.65億元、11.52億元,分別佔整體主營業務收入的17.95%、33.23%、42.55%。

由此可見,周六福常年維持着“加盟模式爲主、自營模式爲輻”的業務模式,即便加盟板塊業務佔比呈現下滑趨勢,仍然是其核心收入來源,獨攬主營業務收入的“半壁江山”。

周六福加盟費當中的服務費,絕對稱得上是一項暴利收入。報告期內,周六福服務費的毛利率分別爲100.00%、99.33%、99.87%。

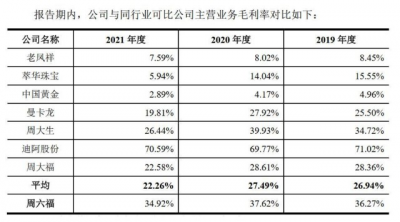

或因如此,周六福的主營業務毛利率較爲穩定,且在業內名列前茅。報告期內,與行業均值相比,周六福的毛利率要高出10個點左右,甚至高於中高端珠寶首飾龍頭周大福。

值得注意的是,雖然加盟模式讓周六福在發展前期以較低成本快速佔領市場,但加盟模式是把“雙刃劍”,推高公司經營規模的同時,相關風險也如影隨影。

周六福在招股書中坦言,加盟模式下經營管理的主導權由加盟商自行把控,不排除加盟商因自身利益考量違規經營的風險;另外,若加盟商自主撤店或轉爲投資其它珠寶品牌,而公司又無法對空缺的渠道進行及時、有效的招商和調整,則公司收入將面臨增長放緩甚至下降的風險。

其實,周六福正面臨着這方面的考驗。2019年至2021年,周六福加盟店新增門店呈現下滑趨勢,分別爲898家、608家、507家,而關閉門店則從2019年的233家上升至2021年的419家。

爲緩解壓力,周六福开始加碼自營模式,並取得一定效果。報告期內,公司自營模式下的收入由2019年的3.92億元增至2021年的11.52億元,收入佔比也從17.95%提升至42.55%。

其中,電商渠道發揮了重大作用,助力周六福成爲名噪一時的網紅品牌。報告期內,周六福的電商業務主營業務收入佔比從2019年的12.95%提高到2021年的28.14%,去年京東和唯品會成爲前五大客戶中的前兩位。

而電商業務的激增,離不开周六福的大力營銷。報告期內,周六福的廣告宣傳費用分別爲5822.36萬元、6078.02萬元、5980.97萬元。金六福還請來知名歌星張靚穎擔任形象代言人。

與之形成對比的是,周六福的研發投入少得可憐。報告期內,公司研發投入分別爲266.45萬元、402.27萬元、984.43萬元,研發費用率分別爲0.12%、0.19%、0.35%。

究其原因,周六福的生產模式以委外加工爲主,結合少量自行生產。雖然最新招股書中沒有透露公司委外加工的比例,但在2020年上半年,周六福的委外加工佔比高達95.64%。

三

周六福不事生產,把委外加工的產品供應給廣大加盟店,走的是輕資產道路。然而,周六福的存貨數據卻居高不下,引發外界關注。

目前,周六福面臨存貨減值風險。2019年至2021年,周六福存貨账面價值分別爲8.4億元、11億元、12.5億元,佔流動資產比例分別高達62%、70%、65%。

據悉,周六福的存貨由庫存商品、發出商品、原材料、在產品、委托加工物資及周轉材料構成。其中,庫存商品佔存貨余額的比例分別爲69%、69%、79%。

周六福解釋稱,公司需要爲展廳、自營店、電商等渠道保持庫存商品備貨量和不同的款式儲備,同時在原材料端公司需要儲備一定的黃金、鑽石原料用於委外加工。

由於存貨主要爲鑽石鑲嵌、素金首飾,具有體積小、單位價值高昂、易被盜竊、難以辨別真僞的特性,並且其價值容易受黃金、鉑金及鑽石原料的市場價格波動而變動,因此減值風險較大。

有市場人士認爲,在加盟模式下,銷售收入存在“可調節”的空間。雖然周六福自營模式下的收入金額及佔比均有提升,但從門店數量來看,2021年周六福自營店僅70家,與近3700家加盟店相比差距甚遠。

當周六福加盟店在大江南北遍地开花之際,由此帶來的經營亂象也一並浮出水面。其中,周六福產品質量屢次暴雷,成爲消費者詬病的焦點。

據統計,2017年至2022年間,周六福曾累計7次登上質檢黑榜,遭到上海市市場監督管理局、遼寧省市場監督管理局以及山西省工商行政管理局等不同省市部門通報。

例如,2019年12月,上海市市場監管局發布的珠寶玉石質量抽檢情況顯示,上海寶山萬達店周六福加盟店內的足金玉戒指和金AU750鑽石女戒兩款產品存在標識-標籤項目不合格等問題。

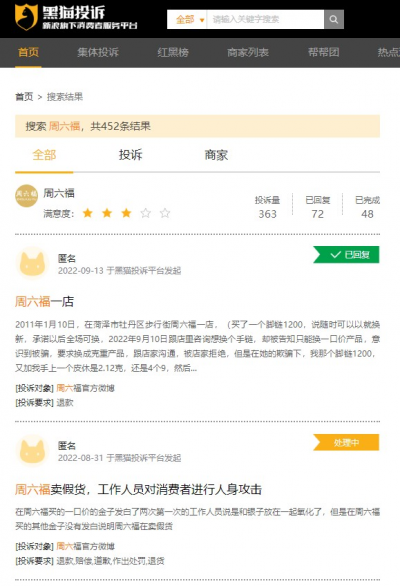

而在網絡維權平台黑貓投訴上,與周六福相關的投訴超過450條,問題涉及產品質量差、誘導消費、虛假宣傳、售後服務態度差等多個方面。

此外,在微博、抖音、小紅書等多個平台上,有關周六福的爭議也不在少數。這一樁樁一件件,無不警示着周六福亟需提高產品質量、加強加盟店管理。

其實,周六福的IPO之路並不順遂。早在2019年5月,周六福就开啓了IPO徵程,後因保薦機構違規行爲,更換了保薦機構繼續IPO,如今周六福再度更換了保薦機構。

值得注意的是,在此前的IPO過程中,監管層曾對周六福涉及多起商標權糾紛、高度依賴加盟模式、存貨余額較大等問題進行了重點問詢。當下,這些問題依然存在。

在頻頻衝擊IPO的背後,周六福的上市野心不言而喻。但在諸多問題懸而未決的情況下,周六福本次闖關A股能否一舉摘金?目前來看仍是未知數。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:3年撈走72億,屢次“暴雷”的網紅要IPO了

地址:https://www.breakthing.com/post/21335.html