關注全球市場,閱讀

來源:財通社 作者:王鑫物管巨頭從“小甜甜”變成了“牛夫人”。

錯過估值風口

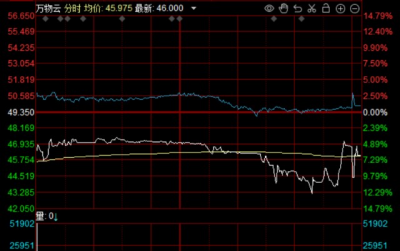

9月29日,備受關注的萬物雲在港交所上市,令人大跌眼鏡的是,开盤就破發,午後甚至跌超12%,最終收跌6.79%,報46港元/股,其IPO發行價爲49.35港元。

在鬱亮拋出“黑鐵時代”論斷背後,房地產行業持續下行,而萬科早已开始多元化布局,涉及領域從物管、物流、長租公寓到養豬,其中佔據非房業務半壁江山的萬物雲是物管平台,被視爲萬科的“第二增長曲线”。

萬物雲前身爲1990年成立的萬科物業,是中國第一家年收入超過100億元的物業服務公司,2018年改制爲股份有限公司,2020年更名爲萬物雲。根據弗若斯特沙利文的資料,按基礎物管服務收入計,2021年萬物雲在中國物業管理服務市場排名第一,佔有4.28%的市場份額。

但是,面對2019年以來房企密集分拆物管板塊上市、減緩財務壓力的誘惑,鬱亮曾不爲所動。畢竟2020年萬科淨利潤高達415億元,而物業板塊淨利潤只有約20億,對萬科來說還是小錢。

但是隨着“三道紅线”等一系列樓市調控政策出台,行業形勢急轉直下,俞亮的態度也發生了改變。2021年11月5日,萬科一紙公告,正式將物業這一“賺小錢”的業務分拆上市。

根據彼時公司的對外回應,主要是當下房企普遍正在低價出售物業資產,萬物雲若成爲上市平台,融資後可抓住時機並購。當然,分拆對萬科股價和資金鏈都有助力。

去年8月,陽光城以持有的陽光智博100%股份與萬物雲換股,獲取萬物雲4.8%的股份,彼時市場預計,萬物雲估值約爲1000億元。甚至有觀點認爲,不排除萬物雲上市後市值超過萬科。

隨着如今上市破發,萬物雲實際獲得的市值只有545億港元,不僅相較千億估值腰斬,還輸給了華潤萬象生活的673億,行業排名第二。

不得不說,物管行業估值70倍-80倍的風口時刻,萬物雲是缺席的。時至今日行業格局已傾覆,地產冬天疊加資本市場冰點,市場能夠給到的萬物雲估值也就只有一半了,而距離萬科近2000億的市值更是相差甚遠。

破發有跡可循

首先從上市前的公开發售來看,都以爲衝着萬科的品牌,大家會搶着認購萬物雲,但香港發售部分居然賣不出去,只獲得了0.82倍的不足額認購,只能轉去全球繼續兜售。

再從定價來看,當下時點也偏貴。根據招股書,萬物雲的定價區間爲47.1港元/股~52.7港元/股,而最終的發售價爲49.35港元,處於中位數偏下水平。但是,49.35港元的發售價已經不便宜了,是Top10房企背景物業公司中最高的,超過了2019年保利物業35.1港元的發售價。

萬物雲破發後動態市盈26倍,而按照中物研協的數據,截至今年8月末,59家上市物管企業的平均市盈率首次跌破10倍,僅剩8倍。這也表明,萬物雲還是享受了一定的龍頭溢價和科技屬性溢價。

對於逆境之下萬物雲的上市話題,今年8月底召开的2022年萬科中期業績會上,鬱亮解釋稱,萬科分拆萬物雲不是“賣豬仔兒”,叫個好價錢把它賣掉,而是希望通過上市,獲得更大的發展空間。

“我們不在意短期市場的估值,更看重通過資本市場支持能夠得到長期發展,以及與开發業務的協同。”鬱亮稱。

從某種程度上來說,萬物雲上市時機已沒得選擇。在地產下行幾乎已成爲定局的情況下,現在上和等多兩年再上,並沒有太大區別,甚至還有可能再次錯過大並購的風口。

在當下國字頭物企們仍在四處尋找並購機會之際,萬物雲不上市就有可能被超越。好在截至2021年底,萬物雲在手現金有64億,且上市融資中有11.19億港元用於收購相關公司股權。

機構被割了韭菜

作爲港股今年最大規模的IPO,萬物雲的基石投資者明星雲集,包括中國城通控股及旗下的中國國有企業混合所有制改革基金、瑞銀資管、高瓴旗下HHLR基金及 YHG 投資、潤暉基金、淡馬錫、Athos資本等,基石投資金額約2.8億美元。

豪華陣容的基石投資者搭上了萬物雲上市的這艘船,但稍早前上船的投資者,卻已被割了韭菜。

2016年,萬物雲引入兩家战略投資者,博裕資本以15億元人民幣持股25%,姚勁波實控的58集團以3億元持股5%,對應估值爲60億元人民幣。

萬物雲招股書披露,公司啓動分拆上市前夕,2021年11月,博裕資本將萬物雲6.6%股權轉給瑞軒、睿達第三有限公司(萬科員工持股平台)、珠海達豐,合計套現69.86億元人民幣。12月,58集團則向海南雲勝轉讓1996萬股份,套現19.91億元。

此外,在陽光城叫停旗下物業板塊陽光智博赴港上市後,2021年9月,其將物業板塊100%股權換取萬物雲4.8%的股權。一個月後,這其中3060萬股份,以30.54億元人民幣的對價,最終轉讓予萬科子公司萬斛泉源。12月,陽光城再將116萬股份轉讓予海南雲勝,對價爲1.15億元。

遞表前的這一系列內外股權轉讓,也引來了證監會的問詢,要求說明新股東入股原因、股權轉讓定價依據等,是否與公司存在利益輸送安排等。

招股書披露,截止上市前,萬科集團仍爲萬物雲最大控股股東,直接持股57.12%。此外,萬科附屬公司合計持股5.77%、員工持股平台睿達則持股8.57%。

外部機構中,博裕資本持股17.14%、58集團持股2.86%、陽光城持股1.78%、瑞軒持股2.86%、珠海達豐持股1.9%、海南雲勝持股2.01%。

若按照2021年11月-12月間,博裕、58及陽光城三家股東騰挪股權套現金額來算,每股轉讓價格約爲99.8元人民幣,對應當時公司股票數10.5042億股,彼時,公司估值約1048億元人民幣。對比而今545億港元的市值,這意味着,突擊入場的瑞軒、達豐及雲勝三家股東反被割了韭菜。

盈利能力堪憂

無論從經濟大行情還是板塊小行情,此刻的物管股都像在“渡劫”,而如何渡過這一劫,關鍵還看企業核心競爭力。

截至2021年12月31日,萬物雲在管住宅及商企物業建築面積已達約7.85億平方米。從營收、在管面積上看,萬物雲的規模僅次於最大物企碧桂園服務。

但其盈利能力是比較令人擔憂的。2019年-2021年,萬物雲的收入分別爲139.27億元、181.45億元、237.05億元,年內利潤分別爲10.4億元、15.19億元、17.14億元。對應毛利率分別爲17.7%、18.5%和17.0%,淨利率分別爲7.5%、8.4%和7.2%。淨利潤規模跑輸了大多數同行,毛利率和淨利率更是直接在行業中墊底。

今年上半年,萬物雲營業收入143.5億元,同比增長38.2%。其中,社區空間居住消費服務收入80.8億元,佔比56.3%;商企和城市空間綜合服務收入 51.1億元,佔比 35.6%;AIoT (人工智能網絡)及 BPaaS (業務流程即服務)解決方案服務收入11.6 億元,佔比 8.1%。

很明顯,萬物雲主要的收入仍來源於傳統的物業服務,其科技的的屬性還有較大發展空間。

此外,地產關聯方影響、應收账款壞账衝擊等“灰犀牛”已經打破物業股成長的慣性,更有甚者,直接挪用物企資金,爲母公司的地產主業輸送利益。這些風險,對萬物雲而言同樣不容忽視。

萬物雲的應收账款從2020年的30.2億大幅增加到2021年的45.1億,兩年計提金融資產減值虧損1.17億、0.69億;另外公司2021年上半年由於無形資產攤銷1.27億元,以及預付款項、按金及其他應收款項的減值虧損淨額4770萬元,使得非現金及非營運項目出現調整。

長期而言,萬物雲對應收账款、無形資產、商譽等指標的把控需要提高,以便躲過灰犀牛。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:太慘了!萬科的“搖錢樹”居然破發,突擊入場的機構成了接盤俠

地址:https://www.breakthing.com/post/21958.html