@視覺中國 "/>

@視覺中國 "/>

圖片來源@視覺中國

反彈僅一日,歐美債市再度大跌。

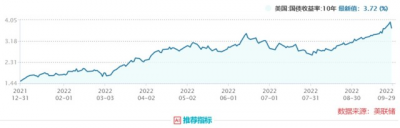

9月29日歐美債市再度大跌。美國10年期國債收益率跳漲12BP至3.834%,對利率前景更爲敏感的2年期國債收益率同樣上行超10個基點,至4.1945%。英國國債开盤下跌,10年期國債收益率上漲11個基點至4.12%。

前一日,英國出手救市,帶動歐美股債市場集體反彈。英國30年期國債收益率一度重挫超120個基點至3.974%,錄得創紀錄跌幅;10年期美債收益率一度跌至3.7%,回吐了本周以來的漲幅。

國泰君安團隊覃漢預計,其他國家央行後續也會考慮類似操作以控制債市下跌節奏和空間。基於以上推演,認爲自9月中旬以來的歐美債市暴跌行情告一段落,後續主要發達國家的長端利率或將進入寬幅震蕩行情,加息預期也將有所緩解,但隨着四季度加息周期的推進,曲线倒掛程度將會加深,這也符合歐美衰退概率持續加大的節奏。

鹿可家族辦公室首席投資官、量客投資合夥人史方舟對表示,“考慮到美聯儲大概率繼續鷹派,高收益債券信用利差還沒有反應經濟蕭條的前景,是爆雷的高危區;投資級債券短期還會受利率增長的負面影響。待利率見頂時,是購买並鎖定的好時機。”

多國緊急救市,歐美債市齊反彈

英國央行於9月28日發布聲明稱,將“以任何必要的規模”臨時購买英國長期國債,以恢復英國債券市場秩序。此外,並將原定於下周开始的英國國債出售計劃推遲至10月31日,但仍致力於在未來12個月減持800億英鎊債券。

受此影響,歐美國家債券收益率集體轉跌。英國30年期國債收益率一度重挫超120個基點至3.974%,錄得創紀錄跌幅;10年期英債收益率尾盤大幅下跌,當天早些時候,該收益率已達到2008年金融危機以來的最高水平;10年期美債收益率一度跌至3.7%,回吐了本周以來的漲幅。

10年期美債收益率,來源:Wind

值得注意的是,債券收益率是債券價格的反向指標,收益率上升,意味着債券價格下跌及債券持有人的账面損失。反之,債券收益率下跌意味着債券價格上漲。

就在同一天,韓國更是緊急出台了“救市組合拳”:韓國財政部宣布,將於9月30日緊急回購2萬億韓元債券;韓國金融服務委員會准備啓動股市平准基金,同時正在研究禁止賣空的方案。

受英國央行提振債市舉措的影響,美債市場投資者也开始預期美聯儲能否“效仿”英國央行。加上稍早前美聯儲官員釋放“偏鴿”言論,對市場表現有一定提振作用,10年期美債收益率盤中一度回退至3.7%下方,上日該券曾升破4%。

就美聯儲是否會出手拯救債市,一些機構持謹慎態度。LPL Financial首席全球策略師昆西克勞斯比(Quincy Krosby)表示:“鮑威爾的信譽目前依然岌岌可危,因爲他們意識到通脹已經根深蒂固的時間太遲了,他誤讀了通脹形勢。”他還指出,盡管美聯儲出手“救市”的可能性不大,但美聯儲可能會放松其“量化緊縮”計劃,允許每月最多950億美元的債券資金從資產負債表上轉出。

76年來首次,外媒:債市或已入熊

上周,美聯儲連續第三次加息75個基點,將聯邦基金利率提高至3%-3.25%的區間。在美聯儲和其它央行加息陰雲的籠罩下,各國債券收益率紛紛飆升,全球債市遭受沉重打擊。

拋售最爲兇猛的當屬美債。9月28日亞洲交易時段,美國國債10年期收益率一度突破4%,升至2008年10月以來最高。該收益率本月已攀升80個基點,是自2003年7月飆升89個基點以來的最大漲勢,今年以來已經累計攀升了近250個基點。

9月28日,英國30年期國債收益率一度漲12個基點至5.11%,達到1998年來最高。英國10年期和30年期國債收益率曲线一度還出現自2008年以來首次倒掛。

此外,日本國債收益率也屢創新高。9月27日,日本20年期國債收益率27日上升2.5個基點至1.015%,自2015年以來首次突破1%;5年期日本國債收益率自2015年9月以來首次升至0.09%。此外,基准10年期國債收益率再次突破0.25%。

“日本終於遇到期盼已久的通脹,不愿意輕易緊縮;在美元加息的背景下,日元貶值嚴重;市場上認爲日元很難長時間堅持現有策略。”史方舟提醒投資者,一旦日本央行採取緊縮政策,會導致大量資產回流。到時候國際債市也會受到日本貨幣政策的影響。

美國銀行策略師Michael Hartnett近日表示,全球政府債券市場陷入了"史上第三大債券熊市",目前的形勢比前兩次更糟糕。前兩次熊市,第一次是1899-1920年,第二次是1946-1981年。

德意志銀行一項追溯到1786年數據的最新研究也顯示,在從峰值下跌20%之後,全球債市現在正處於76年來的首次熊市。上一次全球債市表現如此糟糕是在1946年,也就是二战結束後的第二年。

暴跌行情能否告一段落?

機構和專家表示,英國、韓國等國購債救市,或將引起別國救市效仿,但全球嚴峻的債券形勢尚未根本改變。

彭博社分析稱,由於全球通脹水平居高不下,市場對各國貨幣政策可能進一步收緊的預期持續升溫,全球債市將繼續承壓。美國銀行證券首席投資策略師邁克爾哈特內特在最新報告中稱,目前全球債券市場形勢極爲嚴峻,一旦債市崩盤,可能會帶來信用違約事件和流動性枯竭,並由此蔓延至整個金融市場。

國泰君安團隊覃漢認爲,過去一周歐美債市暴跌的始作俑者是美聯儲FOMC會議釋放超預期鷹派信號,導致市場不僅11月預期加息75bp,12月加息75bp的預期也大幅提升;催化劑是英國通過更大規模的財政刺激增加能源補貼,導致市場對於歐美通脹——加息的閉環預期形成。

“有一就有二,既然英國央行开了本輪加息周期扭曲操作的先河,預計其它國家央行後續也會考慮類似操作以控制債市下跌節奏和空間。”上述機構認爲,自9月中旬以來的歐美債市暴跌行情告一段落,後續主要發達國家的長端利率或將進入寬幅震蕩行情,加息預期也將有所緩解,但隨着四季度加息周期的推進,曲线倒掛程度將會加深,這也符合歐美衰退概率持續加大的節奏。

史方舟對表示,在全球整體升息的背景下,市場對原本收益高的債市开始憂慮起來。由於高收益債券信用利差還沒有反應經濟蕭條的前景,是爆雷的高危區。短期來看,投資級債券還會持續受利率增長的負面影響。

“估值處於歷史平均水平,但風險高於平均水平。”在Vanguard高級高收益投資組合經理Michael Chang看來,市場可以消化溫和的衰退,但日益緊縮的貨幣政策可能使得經濟狀況弱於預期,並可能導致高收益債券的重大重新定價。(本文首發,作者 | 馬瓊,編輯 | 孫騁)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:多國緊急救市,歐美債市反彈能否持續?

地址:https://www.breakthing.com/post/22052.html