文 | 祝彰,編輯 | 嘉辛,出品 | 數智界

過去幾年,有兩家公司的出現及長大,是在巨頭鋪下的大網的縫隙中實現的,一家是字節跳動,另一家是拼多多。

他們一家將算法的作用發揮到了最大化,一家抓住了廣袤的下沉市場,迅速躋身巨頭之列。

但在他們變成巨頭後,新的挑战又出現了:

移動互聯網的紅利已經快要被喫完了,他們需要站在與昔日的BAT等巨頭一樣的視角,思考並決定,公司該如何應對更長遠的未來,同時還要保證自身不會掉隊。

在某些領域,成長速度更快但更年輕的後巨頭公司,並不具備優勢,比如雲計算領域;但在另一些新生的領域,他們也能做到很好,比如背靠短視頻和直播成長起來的直播電商。

最近一到兩年,擺在他們面前的另一個新機會又出現了,那便是元宇宙。

數智界觀察到,目前,XR是元宇宙生態中進展較快的一個領域。其中,字節跳動是在XR領域跑得最快的一家公司。

本篇文章,數智界以字節跳動旗下的Pico爲研究樣本,回答三個問題:

1、Pico是如何成長起來的?目前處於什么地位?

2、Pico承載着字節跳動怎樣的野心?

3、Pico能否成長爲中國的Oculus?

一、字節出手時,Pico已是小巨頭

Pico是一家VR廠商,在2021年9月份被字節跳動收購,公司的目標是“成爲領先的世界級XR平台,成就开發者與創作者,共同爲全球消費者創造更美好的生活體驗”。

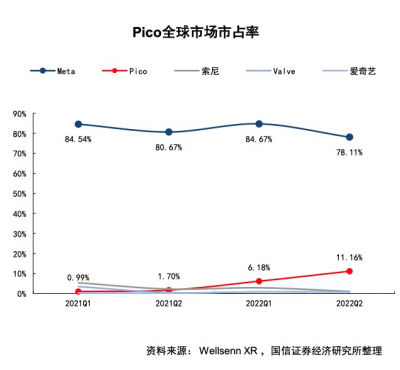

現在Pico是中國市場VR設備出貨量最高的品牌。今年一季度,Pico在中國的市場份額是41%,二季度又突破了50%。

VR要實現更廣泛地大衆化,要滿足兩個要求。第一是VR設備的出貨量要跟得上,第二是要在內容和生態系統上也做好准備。

2019年時,Meta(當時還叫Facebook)的CEO扎克伯格表示,1000萬用戶是VR可持續、可盈利的門檻,一旦達到並跨過這個閾值,內容和生態系統就會爆炸性增長。

在中國市場,突破這個門檻還需要一段時間,2021年中國VR設備的市場出貨量是138萬台,IDC預測,未來五年,中國VR市場的年復合增長率將達到43.8%,到2025年有望跨過千萬級門檻,來到1162台。

從這一層面來看,已經佔據領先地位的Pico,在這個過程中有望繼續擔任引領者的角色,優勢也有機會越來越大。

講完了Pico當前的行業地位,我們需要對Pico的成長路徑做一個簡單梳理。

從2018年第四季度开始,Pico便一直是國內VR一體機銷量第一,這遠在被字節跳動收購之前。

銷量只是結果,這家公司最大的優勢在於,其與另外一家——歌爾股份,有着微妙的關系。

歌爾股份是VR代工龍頭,目前是VR三大頭部品牌索尼、Meta、Pico的核心代工供應商。

關於Pico與歌爾股份的關系,援引此前一位投資者在《一文看懂:字節收購Pico背後的祕密》中所述,Pico的老板周宏偉、Pico背後的公司小鳥科技的實控人胡海波,都是出自歌爾股份。

最後這位投資人得出了一個結論:Pico的人、錢都來自歌爾,Pico是歌爾一手養大的親兒子。

那么既然Pico發展的這么好,爲什么要賣?原因可能有兩個,一個是規避壟斷風險,另一個,則是把握好自己中上遊代工廠商的角色,留住Meta等大客戶,因爲一旦自己做品牌,那會與這些全球性巨頭產生直接競爭關系。

賣身巨頭,本來也在Pico團隊的計劃之內。2020年接受媒體採訪時,周宏偉就曾表示:“國內的一些遊戲、互聯網巨頭,我覺得他們必然會(對VR)有投入,我們希望在那個時候Pico是最好的,跟他們一個合作者也好,或者是一個投資標的也好。”

當時,騰訊也想买下這家公司,但與字節跳動競價後選擇了放棄,因爲字節跳動愿意付出更高的溢價。

如此一來,字節跳動买下的,其實已經是一個VR小巨頭。

甚至梳理Pico成立至今發布的幾款VR設備,只有新品Pico 4,是在被字節收購後才發布的產品。

但這並不是說字節在這場收購中只需要負責掏錢买下就行,因爲字節有得天獨厚的優勢:流量+內容。

如果再參照國外的Meta,我們會發現,字節买下Pico,與Facebook當年买下Oculus是一樣的邏輯。

互聯網巨頭與VR硬件產品公司結合後,會加速公司在VR生態上的建設,巨頭可以憑借自身在社交、內容、全球化等方面的優勢,將內容應用到終端的VR硬件中。

在具備了生態和內容優勢之後,互聯網廠商能夠以資金優勢補貼硬件成本,盡早實現商業閉環。

因此,字節之於Pico的意義、Pico之於字節的意義,會隨着時間的推移更加清晰地呈現出來。

二、字節加速布局

關於Pico的最新消息是,9月27日,面向國內市場正式發布了新一代VR一體機——Pico 4系列。

字節跳動對這款產品寄予厚望,Pico總裁周宏偉表示,將通過Pico 4正式开啓國內的VR大衆化之路,將全新的產品體驗和內容生態帶給更多用戶。他同時指出,“也許Pico 4,就是很多用戶的第一台VR。”

相比新品發布,更值得關注的,是過去一段時間裏,字節在战略層面對Pico的一些布局動作。

第一,人員持續擴張。

據晚點Latepost,截至今年3月,Pico的團隊規模從2021年9月的200人上升至300余人,是字節跳動除飛書、電商以外即將進行大規模擴招的業務。

關鍵人物的調崗也值得注意。先是西瓜視頻負責人任利鋒、抖音綜藝負責人宋秉華、抖音娛樂總監吳作敏相繼轉崗至Pico,後來前小米VR業務負責人、虛擬形象社交應用“Vyou微你”創始人馬傑思也被稱加入字節跳動。

人員擴招,說明業務想做大。於是我們看到,後來Pico調高了原定的2022年VR銷售目標,從100萬台增加到了約180萬台。

第二,是加快與已有業務的協同。

字節跳動充分發揮了抖音、今日頭條等超級App矩陣帶來的流量優勢,加大了Pico系列產品的營銷力度,據國信證券統計,關鍵的動作有四個:

借字節營銷、電商體系,今日頭條、抖音平台發布Pico信息流推送、开屏廣告,電商包括直播賣貨、達人投放等;

投放綜藝節目,模仿手機硬件廠商冠名、中插等營銷方式、重金投放虎年春晚、浙江衛視《王牌對王牌》等節目;

發起“Pico3D大片重燃計劃”營銷活動,上线迪士尼、環球、索尼影視、派拉蒙及獅門旗下的經典3D影片,免費大片100部+;

建立线下高端品牌門店,健全线下營銷體系(221個體驗店,包括5個體驗點、141個專區店、75個授權店);开展买設備送遊戲內容等活動。

字節跳動以上這些動作,只能稱得上的淺層次的、初級的業務協同,更多的是利用當下其在流量、營銷側的生態優勢,幫助Pico做營銷,賣出更多的產品。

這也是字節跳動帶給Pico的一個助力——2021年以前,Pico主要在硬件端實現質量的迭代,並未過多關注如何推廣Pico,未打造專業的營銷團隊。

更深一層的協同,則應該是如何在VR硬件加速普及的同時,做好VR內容、應用的生態建設,這一點我們在下文詳述。

第三,加快了全球化建設。

Pico此前主要集中在中國大陸地區發售,但今年以來Pico加快了出海動作。

顯示4月份宣布在歐洲地區推出Pico Neo 3 Link,緊接着6月份开始組建美國團隊,並公开招聘內容、VR軟硬件开發、銷售等多個重要崗位的負責人。

而在9月27日發布新品之前,早在9月22日,Pico已經召开了一次线上的全球發布會,主要面向的便是歐美、日韓、東南亞地區。

第四,加快上下遊布局,補足硬件短板。

收購Pico後,字節的投資重點聚焦在VR技術側,意在補齊Pico在技術硬件上的短板,重要的動作有兩個。

其一是入股深圳光舟半導體、睿思芯科、雲脈芯聯這三家芯片公司;其二是與XR芯片的供應商高通達成了合作關系:MWC2022(世界移動通信大會)期間,字節宣布與高通達成合作,雙方將在硬件設備、軟件平台和开發者合作方面進行合作。

不過,在字節加大對Pico的投入力度之時,我們也要看到,字節的努力,有一些短期內就能見效,但還有一些,可能需要較長時間的追趕。

三、VR內容生態:字節的軟肋

我們在上文中提到,字節买下Pico,與Facebook當年买下Oculus是一樣的邏輯。

當前字節與Pico的融合走的也是與Meta+Oculus相同的路徑:

字節跳動和Meta都有豐富的互聯網內容生態;均通過收購硬件廠商的方式進入行業,且二者的硬件產品在參數上已經相差無幾;Pico在內容層面的投入策略也在全面對標Oculus。

當然二者也存在一些差異,參考國信證券的分析,體現在以下兩點:

在VR生態上,Meta軟硬兼備,布局早且元宇宙战略更加長遠;

在內容上,Meta聚焦於打造全球頂尖的VR遊戲,VR內容生態年入10億美元,字節在內容端強於娛樂性內容,遊戲偏弱;

這兩點差異導致,盡管目前單從產品上來看,Pico的VR設備在參數上已經不輸Oculus,但兩者體量卻相差甚巨。

因爲核心的差距,在內容及應用生態上。

先來看Meta。

整體來看,現在Meta握在手裏的優勢有幾點:現象級的VR硬件設備、優質的軟件內容、有效的平台運營、友好的开發者生態。

Oculus以Quest Store、App Lab、SideQuest這三大核心平台爲主,分別覆蓋到內容應用分發、內容开發、第三方應用承接。此外,Meta還通過並購進一步補充了自己的內容生態,比如其收購了Beat Games(捷克遊戲工作室)、Play Giga(視頻遊戲初創公司)、擬收購VR健身應用开發商Within等。

在其已經具備了較爲完整的內容應用生態的基礎上,對外的投資、並購會進一步加固生態,長遠來看,這會成爲Meta得天獨厚的生態優勢,且與同行的差距會越拉越大。

目前,市場上最大的VR內容分發平台是Steam,內容應用數爲6574個,Quset包括三個內容平台合計爲4952個應用。

反觀Pico,雖然其硬件設備在中國市場有着最高的市佔率,但是還沒有像Meta那樣,構建起可良性循環的完整生態。

VR設備的出貨量與Quest遠不在一個等級是一部分原因,但最核心的原因在於,Pico內容應用從數量上、內容業態的豐富度、开發者生態上,都和Quest有着較大差距。

參考國信證券的統計:

在數量上,目前Pico上的總應用數維持在200款左右,大約只有Quest 1/25;

在品類上,Pico缺乏重度遊戲品類,遊戲類目中益智休闲類佔比最高達到42%,相比海外在質量、數量上仍然有不足;

在價格上,Pico VR90%以上內容需要付費購买,價格在9元-140元之間,明顯低於Quest Store,後者的價格區間在17.99-29.99美元。

再從遊戲开發層面來看,目前尚未看到Pico公开層面的內容篩選策略或規則,相比Quest和开發者共建生態,Pico在开發者生態上仍處於起步階段。

當然,理性來看,在VR內容生態上的不足,有一些是客觀因素導致的。

比如海外遊戲的過審問題,比如中國本土長期以來強於手遊、輕主機遊戲的大環境,再比如中外客廳文化的差異第,主流公司在投入時間上的差異等等。

而要想解決這些問題,並非字節跳動一家公司在短期內就能實現。需要更多的互聯網大企業參與進來,用創新精神去探索、搭建更適合中國市場的VR內容生態。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:聊聊Pico:張一鳴還不是扎克伯格的對手

地址:https://www.breakthing.com/post/22224.html