如果說這段時間外圍市場究竟發生了什么重大的事件,那絕對就是OPEC+減產200萬桶每天。這讓通脹的預期又提升了,利空股市。原油價格本周大漲16%+。WTI原油目前報價已經攀升至93.04美元每桶。

8月份曾象徵性的回應漂亮國家,增產了10萬桶每天。但因爲考慮到原油的價格同比天然氣、煤炭的價格,原油的價格一路走低,太虧了。沙特不愿意聽畫的大餅子。以後說不定就整衰退了,需求就降下來了。所以在權衡利益之後,減產的決定雖然讓漂亮國家失望,但也無可厚非。

原油大幅漲價的同時,漂亮國家的非農數據中的失業率卻低於預期。11月底加息75bp的概率飆升至93%。而且國慶假期,我看來新的預期比9月利率決議之後,國內加息100bp的預期又提升了25bp,也就說12月份還要加息50bp。

這樣的情況之下,美股報復性的反彈又無情的被一盤涼涼的冷水澆滅。納斯達克指數幾乎將此前的漲幅全部吞沒,隔夜重挫3.8%。

之前說我的交易計劃是納斯達克10000點再开始接盤,有人笑我神經。我每次做的預期都比實際情況還是要樂觀一些的。按照目前的狀態10000萬的納斯達克的進貨目標我也會下移。但免得大家又說我是唱空美股來噴我,我先不說預期了,後面操作貼裏面再說吧。

後面新能源汽車和科技(芯片)板塊短中期,我的看法都會偏空了。找個機會把倉位繼續降下來。後面場外的節奏只能是打好提前量,做超跌反彈。等着在某個更低的位置情況發生變化,大幅反彈。在這個中线周期中,消費電力基建會比較抗跌一些,抗跌的必然更容易有波段可以做。醫藥醫療會也會比前一個階段相比其他成長板塊更有機會。

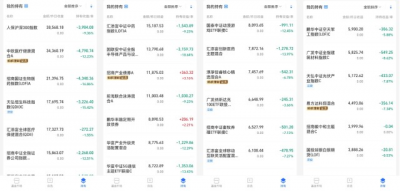

以下是主要持倉截圖更新:

易方達科翔混合 ,持倉方向偏各類型的成長方向

信澳新能源產業股票 ,新能源方向

關於基金分類:

我把目前的持倉分了四個大類,

1 困境反轉——醫藥醫療、恆生科技。價值投資者的修煉場,趨勢投資者棄如敝履。

2 中間派——消費和科技類的中間派都屬於此類,此類的特點是大盤氛圍好轉之後的第二個階段,容易形成短暫的超額收益。比如半導體舉起旗幟,後面可能擴散到消費電子,遊戲等。

白酒先穩住消費走勢,家電、中藥、醫美可能就會擴散。但反過來,當行情不好時,這些中間派也可能先於核心板塊率先走差。簡單的說就是好時更好,差時更差。

3 新能源制造——能勉勵維持大區間寬幅震蕩的趨勢派,這一類基金我买得比較零散,但漲跌的屬性差不多,所以大家可以根據自己實際的對比基金參考,不要跟着买一模一樣的。

4 美股美基 這個就不用介紹了,納斯達克,美股互聯網,美股醫療。布局配置的屬性和超跌反彈的屬性我都會兼顧。

另外沒有歸類的有對標指數滬深300:4萬,券商加半導體3.7萬,價格邏輯豬肉和建築材料1.5萬。

基金實盤已經开通,歡迎關注!

以下肺腑之言,新關注的朋友一定要看!!!涉及到投資基金的本質方法。涉及到中長线配置基金和短线炒基金的區別!

基金用家庭或者個人純營收的30-50%的被動儲蓄比較好。也就是如果穩定一年能省下10萬,今年就投個3-5萬。一次性的本金滿倉不宜超過50萬。基金在市場不好的時候开始买,作爲配置的角度而言確實會虧,並且是投的多虧的多。只有拿到了特定的年份,拿到高潮,才能體現出基金對玩股票的優勢。因爲前面埋的種子才能長成參天大樹。比如三年賺50%,可能第一年是-12%,第二年是+6%,第三年是賺56%。大多數人死在了第一年到第二年之間。大多數人衝進基金市場又選擇了第三年行情好的時候。

我堅決不會這樣,所以這個展示账戶我會長线投下去。但並非無腦投,我會維持倉位相對固定,細水長流,有反彈或者覺得會向下破位的時候還是會提示大家一起做踢。10年之內,無限循環的做下去。不爲別的就爲記錄和進步。

喜歡梭哈重倉清倉的,就得用右側的思路,當玩股票的玩基金。趨勢不好就清倉,空倉。玩股票,就別談估值低,別談左側。只重趨勢,趨勢有就做,趨勢沒有就清倉。該割肉就割肉,該止損就止損。做法不一樣,基本上是兩套規則。

注意:

本文並不推薦任何基金,僅意在分析以下但不限以下的信息

投資有風險,入市需謹慎!

投資基金的風險來源於市場宏觀面變化帶來的系統性風險,成長股的波動風險和基金經理在選股和擇時方面判斷來帶的人爲

- 招商中證白酒指數(LOF)A(161725)

- 易方達藍籌精選混合(005827)

- 富國天惠成長混合C(003494)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:非農數據和油價飆升,加息預期又增!假期美股漲幅悉數回吐

地址:https://www.breakthing.com/post/23687.html