本文僅爲信息交流之用,不構成任何交易建議

*“百德醫療”獲取完整招股書

據招股書信息,百德醫療是申請港股IPO的醫藥企業中爲數不多的盈利公司,2020年开始實現正利潤,但這一優勢並未給公司上市帶來坦途。

2021年9月和2022年4月,百德醫療兩次遞表港交所,終於在2022年9月通過聆訊並完成公开發售,計劃於10月5日正式登陸港股市場。但10月3日,因“公司需更多時間回應監管機構查詢”原因,百德醫療被迫暫緩上市進程。

01

上市开支佔募資總額1/4,對賭協議或爲急於上市關鍵

公告顯示,百德醫療原定以每股1.4港元的價格上市發售2.48億股,計劃募資3.472億港元,中銀國際、中泰國際爲聯席保薦人,中國銀河國際、信達國際、艾德證券、國信證券等多家機構爲其他包銷商。

值得注意的是,百德醫療在協議中約定的包銷傭金爲5%,給全球協調人的酌情獎金上限爲2%,較一般情況下1.5%-4%的傭金水平及0.5%-1%的全球協調人獎金水平都要高。再加上保薦費、審計費、律師費等固定費用,按其招股書內取發行價區間的中位數1.56港元預計,百德醫療的上市費用高達8670萬元,佔募資總額的1/4左右。扣除上市費用後,百德醫療的募資淨額僅2.6億元,規模較小。

據招股書信息,截至2022年7月31日,百德醫療的現金及現金等價物账面價值爲3530萬元。且公司董事確認營運資金充足,可滿足未來至少12個月的需求。從這個角度而言,謀求二級市場融資不是百德醫療急於上市的原因。

此外,2021年下半年以來市場生物醫藥行情持續低迷,富途BK1254生物醫藥B類股已從2140港元跌至498港元,二級市場投資者對行業內股票缺乏投資熱情。也就是說,從行業角度而言,目前恐怕也不是百德醫療上市的最佳窗口期。

百德醫療近兩年急於上市的關鍵原因,或在於C輪融資時公司與投資方之一的中銀國際籤下了業績對賭協議。約定百德醫療在2021年和2022年的利潤要分別高於9170萬元和1.26億元,否則需要按既定公式計算,向中銀國際對差額作出賠償。

百德醫療近兩年急於上市的關鍵原因,或在於C輪融資時公司與投資方之一的中銀國際籤下了業績對賭協議。約定百德醫療在2021年和2022年的利潤要分別高於9170萬元和1.26億元,否則需要按既定公式計算,向中銀國際對差額作出賠償。

百德醫療2021年的盈利爲7486萬元,與約定金額存在18.3%的差額。即使按調整後淨利潤8362萬元來計算,也還存在8.8%的缺口,也就是說,僅2021年,百德醫療因對賭失敗,就需向中銀國際賠償超500萬元。而2022年前5個月百德醫療經調整的淨利潤爲3040萬元,較全年1.26億元的保證利潤還有76%的缺口,賠償金額可能高達千萬。屆時,公司現金儲備將難以支撐日常營運。注:計算公式爲,相關財政年度的差額=認購代價(1–(相關財政年度的實際純利相關財政年度的保證純利))

但對賭協議規定,如果百德醫療能成功上市,即使盈利未達標,協議也視爲失效,公司將不再面臨巨額賠償。既能獲得二級市場融資,又能避免動用現金儲備進行高額賠償,盡早上市,是百德醫療應對該對賭協議的最優解。

02

配售持股集中度過高,資方多爲私人投資者

二級市場投資者對百德醫療上市並未報有積極態度,其香港公开發售部分獲1.82倍輕微超額認購,國際配售部分僅認購0.92倍,未足額。此外,百德醫療於10月3日暗盤交易中,股價暴跌40%。但招股遇冷並未讓百德醫療主動放棄IPO,反而是爲應對監管查詢,不得不暫緩相關進程。

通常情況下,具備下列4種異常特徵的IPO申請會引發盡管機構問詢:申請人市值剛夠《上市規則》最低門檻、申請人市盈率過高、包銷傭金過高及股權可疑地高度集中於少數股東。

分別來看,按1.4港元/股的發售價上市,百德醫療的市值將爲22.4億港元,滿足港股對生物醫藥企業的市值門檻要求。市盈率方面,富途整理的醫療器械(BK0092)行業平均市盈率爲19.95,生物醫藥B類股(BK1254)靜態市盈率爲虧損狀態,百德醫療基於2021年淨利潤的市盈率達33倍,較行業平均水平相對偏高,但從港股市場醫療行業公司分別的市盈率來看,不至於被判定爲“過高”。包銷傭金方面,百德醫療5%的包銷傭金較通常1.5%-4%的區間水平偏高,但因公司發行規模較小,實際支出變動範圍也有限。

對百德醫療IPO影響最大的應該是股權高度集中的問題,根據配售結果公告,在國際配售中,前10大承配人認購的股份數目佔國際配售股份的92.25%,佔發售股份總數的75.48%;前20大承配人認購的股份數目佔國際配售股份的99.9%,佔發售股份總數的81.74%。

此外,百德醫療三輪融資的投資者也值得關注。2018-2019年的A、B兩輪融資中,百德醫療的投資人均爲私人投資者,以及由創始人吳海梅引介的社交熟人。兩輪投資成本分別爲0.03港元/股和0.1港元/股,如果按1.56港元的發行價中位數來測算,A輪投資者可獲得50倍收益,B輪投資者可獲得15倍收益。公司創始人是最主要的資金方,令人對公司潛在吸引力和前景難免懷疑。

2021年6月30日,百德醫療終於在C輪融資中引入中銀國際、中國風險投資(香港)、國際精密集團等機構投資者,投資成本爲0.62港元/股,投資總額爲9440萬元。三輪融資全部完成後,百德醫療的投後估值爲8.39億元。

百德醫療的投資人陣容,相較港股其他生物醫藥企業多有高瓴、紅杉等知名機構站崗的情況顯得有些蒼涼。且公司無基石投資者,禁售期也只有6個月,這些因素對二級市場投資人而言都非常重要。畢竟,沒有人想做接盤的冤大頭。

03

行業市場規模不足百億,公司盈利依靠單一產品管线

百德醫療的管线產品主要包括微波消融治療儀以及與治療儀配合使用的微波消融針,適應症主要囊括甲狀腺結節、肝癌、肺癌及乳腺結節。據弗若斯特沙利文資料,按2021年收入計算,百德醫療是中國治療甲狀腺結節及乳腺結節的微波消融醫療器械第一大供貨商及中國第三大微波消融醫療器械供貨商。

據弗若斯特沙利文預計,2026年中國微波消融市場的規模有望從目前的30億元增長至92億元,雖增長率較高,但市場規模整體較小。微波消融細分行業目前已呈現多寡頭形式,前四大制造商市佔率高達90.6%,分別爲36.9%、22.8%、16.8%及14.1%。百德醫療作爲第三位,與前兩家企業的市佔率存在一定差距。

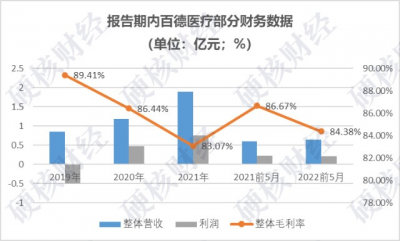

2019-2021年,百德醫療營收分別爲8503萬元、1.18億元及1.89億元,2022年前5個月營收爲6376萬元,呈持續增長,但增速逐漸放緩。盡管公司毛利率保持在80%以上,但利潤增幅出現負數,2019-2021年,百德醫療的利潤分別爲-4966萬元、4669萬元及7486萬元,2022年前5個月利潤爲2115萬元,較2021年同期下降8萬元。

2022年前5個月,百德醫療在微波消融針領域的收入爲5452億元,佔總營收比重高達85.5%。該項業務的毛利率爲91.2%,遠高於百德醫療整體毛利率水平。也就是說,百德醫療的盈利全靠單一產品管线支撐。而過於依賴市場規模有限的業務,勢必會導致公司前景受限,繼而影響投資者熱情和公司估值。

此外,單一產品結構也會導致公司業績穩定性極易受到政策變動、技術迭代、市場需求等外在因素影響。如果未來該類產品納入醫保報銷清單,產品價格下降或將對公司營收造成巨大打擊。

百德醫療暫緩上市,主因是監管叫停,但其背後的種種雷點也是令投資者憂心的問題。即便應對監管查詢後得以繼續IPO,經歷了這次風波之後,公司破發的概率只會越來越高。若不能在2022年末衝刺上市,C輪籤下的對賭協議,就極有可能是壓垮公司的最後一根稻草。

-End-

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:百德醫療上市前夕被監管叫停,對賭協議、持股結構、產品管线3大雷點

地址:https://www.breakthing.com/post/23757.html