國際匯率市場非美貨幣壓力與日俱增!

20日,人民幣匯率繼續調整,離岸人民幣匯率一度逼近7.28關口。同期,日元匯率跌破150關口,非美貨幣普遍面臨進一步貶值壓力。

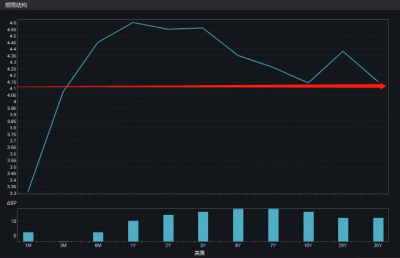

目前,美國3個月期限國債收益率報價在4%關口,而3個月以上期限的美國國債收益率已經全面站上4.1%,對貨幣政策更敏感的兩年期收益率升至4.556%的15年來最高點,而作爲 “全球資產定價之錨”的美國10年期國債收益率突破4.1%。

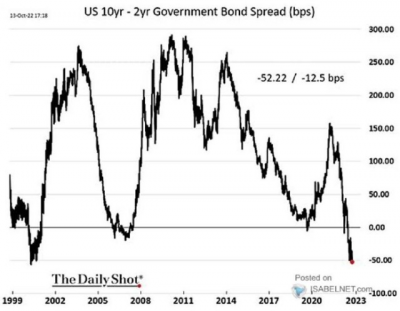

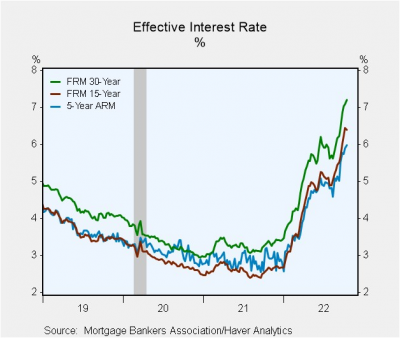

美債2年期已超過了10年期的收益率,出現明顯倒掛,這往往是經濟衰退的前兆。在美國房地產市場上,房貸利率不斷攀升逼近7%,創下20年來新高,導致美國購房和再融資貸款申請指數,回落至1997年以來的最低水平,美國房地產冷卻跡象不斷顯現。

爲捍衛匯率,多國央行近期被迫進行大幅加息,並大量拋售美元國債,推動美元資金回流美國市場。美聯儲數據顯示,截至10月5日一周,全球央行拋售了多達290億美元的美債,而最近四周拋售額達810億美元,爲2020年3月疫情暴發以來最大月度拋售規模,美債持有量總體下降至2.91萬億美元。

非美貨幣持續調整

20日,人民幣兌美元匯率繼續調整,开盤後一度跌至7.2438,隨後有所反彈。當日,人民幣兌美元中間價報7.1188,調貶83個基點。前一交易日中間價報7.1105。

從離岸人民幣兌美元匯率來看,在20日开盤後逼近7.28關口,後續展开反彈,午後反彈幅度有所加大。此前,19日下跌超過400點,並刷新了9月28日盤中7.2675的最低點。

今年以來,人民幣兌美元匯率貶值幅度達到14%,不過在國際非美匯率市場上看,人民幣整體仍然保持相對穩定。目前,美元兌日元匯率則跌破150關口,創1990年以來新低,日元匯率年內跌幅逾30%,而韓元匯率年內貶值超20%,而美元指數年內漲幅則達到17.5%。

日元兌美元跌至150關口,狂拋美債

20日,美元兌日元匯率跌破150關口,創1990年以來新低。150被外界普遍視爲日元一個重要的心理關卡,突破這一水平可能會加大日本國內採取進一步行動的壓力。

當日,日本央行宣布新的債券購买計劃,這是自今年四季度購債計劃發布以來,首次進行非例行的債券購买。日本央行依然維持收益率曲线控制政策,尋求將10年期基准國債收益率控制在0.25%以下,以促進經濟增長。由於日本央行持續的購債行爲擴大了美日利差。受此影響,日元兌美元周四一度觸及150.08,創下32年新低。

在日元跌破備受關注的150關口後,市場正高度關注財務省是否會出手幹預市場。日本財務大臣鈴木俊一周四重申,日本政府將採取適當措施應對貨幣市場的過度波動。“近期日元快速單邊下跌是不可取的。我們絕對不能容忍由投機交易推動的過度波動。我們將繼續採取適當措施應對過度波動,同時迫切關注貨幣市場的最新進展。”

爲了應對匯市波動,日本財務省上月斥資2.8萬億日元(190億美元)進行幹預,买入日元、賣出美元。這是日本政府1998年以來首次在市場上採取行動支撐日元。但在美日利差持續拉大影響下,日元已抹去了上月幹預後的漲幅。除公开幹預市場外,市場目前猜測,日本財務省已採取“隱祕幹預”(stealth intervention)行動,出手穩定市場。

在日元貶值連創32年新低時,拋美債成爲美國最大海外“債主”日本的“常規操作”。今年8月之後,日本的美國國債持倉將持續下降,並可能進一步創新低。美國財政部公布國際資本流動報告(TIC),顯示8月日本所持的美國國債規模爲1.1998萬億美元,創2019年12月以來新低,8月日本的美債持倉較7月環比減少345億美元,連續第二個月減持。

美元中長期利率全面站上4.1%

目前,美元指數已到113附近,僅比9月28日的20年來高點114.78一步之遙。

美元指數以6種貨幣——歐元、日元、英鎊、加元、瑞典克朗和瑞士法郎與美元進行加權,以計算美元的表現。

美元指數攀升的背後是美聯儲利率的持續攀升,目前,美元中長期利率已經全面站上4.1%。作爲 “全球資產定價之錨”,美國10年期國債收益率,19日再度上升,突破4.1%,創下自2008年7月以來新高點。美國30年期長債收益率達到4.15%,再創9年高位。而對貨幣政策更敏感的兩年期收益率升至4.556%的15年來最高點。

對於美元利率,美國明尼阿波利斯聯儲主席卡什卡利(Neel Kashkari)19日表示,盡管整體物價漲幅可能已觸及高點,但是潛在通脹壓力可能尚未見頂。這番言論進一步令市場火上澆油。此前一天,他曾指出,如果潛在通脹沒有停止上升,美聯儲可能需要將關鍵利率提高到4.75%以上。

根據芝商所的美聯儲觀察定價顯示,美聯儲在11月加息75個基點的可能性爲94.5%,12月再加息75個基點的可能性也達到了逾七成。也就是說,目前市場對美聯儲加息路徑的定價是11月加75個基點,12月再加75 個基點,明年2月加25個基點,屆時美聯儲才會开始評估加息的影響。

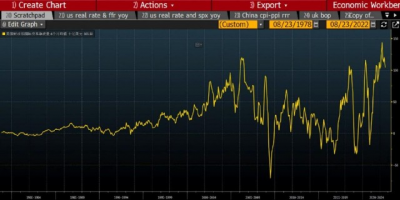

爲捍衛匯率,多國央行近期被迫進行大幅加息,並大量拋售美元國債,推動美元資金回流美國市場。美聯儲數據顯示,截至10月5日一周,全球央行拋售了多達290億美元的美債,最近四周拋售額達810億美元,爲2020年3月疫情暴發以來最大月度拋售規模,美債持有量總體下降至2.91萬億美元。同期,全球資本也以1978年以來最快的速度回流美國。

美國關鍵利率倒掛,房地產市場明顯冷卻

美國急劇的貨幣緊縮下,經濟需求出現萎縮。多個指標顯示,9月份美國進口量同比暴跌12.4%,達到近兩年來最大跌幅,而美國零售商協會預計10月份的進口量將同比下降9.4%,美國衰退跡象明顯放大。評級機構惠譽(Fitch Ratings)預測,美國將在明年春季陷入衰退,但是消費者財務狀況仍然強健,會減緩相關衝擊。

19日,美聯儲發布的褐皮書稱,在對需求減弱的擔憂日益加劇的情況下,受訪者對美國經濟的前景變得更加悲觀;美國勞動力市場雖有放緩的跡象,但依然緊張,工資上漲的壓力依然存在。

在金融指標上,市場關注度較高的期限倒掛現象已經出現,美債2年期已超過了10年期的收益率,達到45個基點,而3個月美債和10年期美債的收益率也一度出現倒掛。這些通常是歷年美國出現經濟衰退的前兆指標,倒掛幅度越大,經濟衰退幾率越大。

在美國房地產市場上,房貸利率不斷攀升逼近7%,創下20年來新高,推動房地產市場开始冷卻。根據美國抵押貸款銀行家協會(MBA)19日數據顯示,美國30年期固定利率抵押貸款的合同利率在截至10月14日當周再度攀升,上漲13個基點至6.94%,爲連續第9周上漲,爲2002年以來的最高水平。在貸款利率持續攀升影響下,購房和再融資貸款申請指數上周下降4.5%,爲10周來的第9次下降,回落至1997年以來的最低水平。

由於投資者擔心美國房地產市場爆發違約潮,已經大舉拋售房利美(Fannie Mae)和房地美(Freddie Mac)發行的抵押貸款權證。上一次出現這一幕,是在2008年金融危機前,後來美聯儲出手援助才穩定房地產債券市場。

責編:羅曉霞

校對:陶謙

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:貨幣急劇貶值!這國匯率突破心理线,央行有新動作!美債持續被拋售,美國房地產市場冷卻

地址:https://www.breakthing.com/post/24509.html