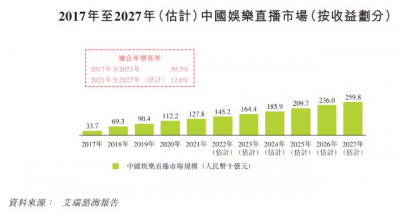

1、直播經濟。互聯網的發展以及Z世代成爲消費主力,都給市場經濟添加了新的動力,直播的大火逃不开這兩個關鍵因素的推動。據艾瑞咨詢,按收益計,中國在线視頻社交娛樂直播市場由2017年的423億元增長至2021年的2,462億元,復合年增長率爲55.3%,預期將以2021年至2027年間17.4%的復合年增長率,於2027年達至6,450億元。其中,娛樂直播爲目前最大市場,按收益計,中國娛樂直播預計將由2021年的1,278億元增長至2027年的2,598億元,復合年增長率爲12.6%。

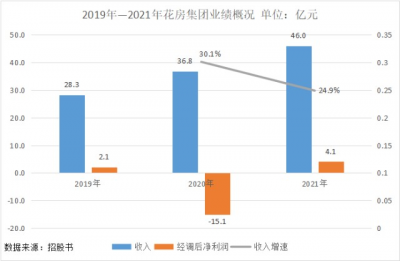

2、花椒直播,不知心動。中國領先的在线娛樂直播平台花椒直播,其母公司花房集團近期提交招股書衝刺港股IPO。據艾瑞咨詢報告,按2021年所有渠道的月付費用戶數量計,花房集團排名前二。於2019年至2021年,花房集團的收益分別爲28.3億元、36.8億元及46.0億元。同期毛利率分別爲24.9%、27.5%、26.6%。除了在國內經營直播業務外,公司於從2020年收購HOLLA集團後,將觸角伸向海外。成功在北美、歐洲、遠東、中東及北非地區運營國際產品。截至2021年12月31日,花房海外社交網絡產品有注冊用戶約97.3百萬名。於2021年,海外產品的平均月活躍用戶及平均月付費用戶分別約爲4.9百萬名及290000名。

一、社交泛娛樂

騰訊公司首次提出的社交泛娛樂,是目前的主流娛樂模式。該模式主要圍繞在线刷視頻、看直播、聽電影等娛樂主活動。同時,互聯網的高速發展也大力推動了該市場的擴大。

據艾瑞咨詢報告,按收益計,中國在线文化娛樂市場由2017年的3,893億元增長至2021年的10,853億元,復合年增長率爲29.2%,並預期將以2021年至2027年間12.3%的復合年增長率,於2027年達至21,825億元。

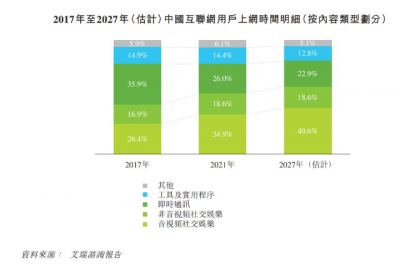

2021年中國在线文化娛樂用戶佔互聯網設備總數的滲透率穩定在約92.7%。2021年,中國互聯網用戶,在音視頻社交娛樂應用程序上花費的時間超過總上網時間的三分之一,且預期到2027年,有超過40.6%的上網時間花在音視頻社交娛樂內容上。

目前的網絡用戶不在受限於圖片形式的社交互動,直播和短視頻裏動感的音樂和實時的視頻內容成爲在线音視頻社交娛樂主要形式。在线觀看短視頻及直播已成爲超過一半中國移動互聯網用戶日常生活中不可或缺的一部分。據艾瑞咨詢,按收益計,中國在线視頻社交娛樂直播市場由2017年的423億元增長至2021年的2,462億元,復合年增長率爲55.3%,預期將以2021年至2027年間17.4%的復合年增長率,於2027年達至6,450億元。

直播的主要實現方式是與主播的實時互動以及打賞,身臨其境的社交互動形式讓不少網友深陷其中。娛樂直播爲目前按收益計的最大市場,主要包括音樂、舞蹈、顏值及脫口秀。於2021年,按收益計,娛樂直播平台的收益總額約佔在线視頻社交娛樂直播市場的20.2%。

中國娛樂直播平台每名月付費用戶的平均收益由2016年的470元增加至2021年的516元,並預計於2026年達到541元。按收益計,中國娛樂直播預計將由2021年的1,278億元增長至2027年的2,598億元,復合年增長率爲12.6%。

二、中國領先的直播平台

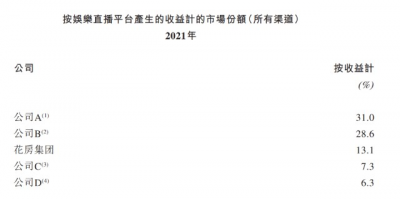

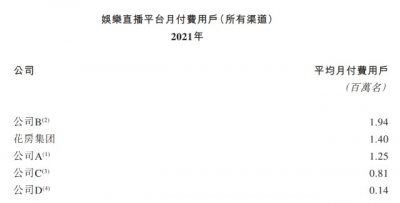

據艾瑞咨詢報告,按2021年來自所有渠道的收益計,花房集團在中國娛樂直播平台中排名第三,約佔中國娛樂直播平台收益總額的13.1%。按2021年所有渠道的月付費用戶數量計,排名前二。 來源:招股書

來源:招股書 來源:招股書

來源:招股書

花房集團專注於在线社交娛樂領域,擁有從直播到一系列多面音視頻社交網絡產品及服務的多元業務組合。於2019年至2021年,花房集團的收益分別爲28.3億元、36.8億元及46.0億元。同期經調整淨溢利分別爲2.1億元、-15.1億元及4.1億元。2020年的經調整淨虧損狀況主要就花房集團旗下直播平台,花椒-六間房合並產生的商譽確認減值虧損17.8億元的影響。

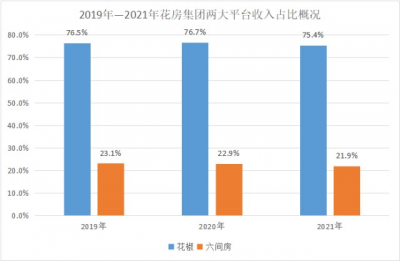

據招股書,2019年至2021年,公司自直播服務產生的收益分別爲28.2億元、36.7億元及44.8億元,分別佔同期收益總額的99.6%、99.6%及97.3%。其中,來自花椒平台的收益佔比爲76.5%、76.7%、75.4%。

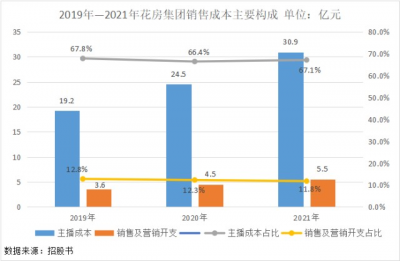

籤約優質主播是直播平台吸引流量,提高用戶觀看和打賞的關鍵,當然,優質的主播意味着享有的分成越高。與主播或主播經紀公司訂立的協議條款,尤其是收益分成安排,對花房集團的成本結構有直接影響。據招股書,2019年至2021年,主播成本分別爲19.2億元、24.5億元及30.9億元,分別佔同期收益總額的67.8%、66.4%及67.1%。

成本的另一主要部分來自公司競爭用戶流量的營銷开支。於2019年至2021年,公司銷售及營銷开支分別爲3.6億元、4.5億元及5.5億元,分別佔同期收益總額的12.8%、12.3%及11.8%。

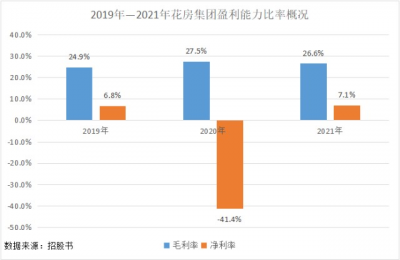

據招股書,2019年至2021年,花房集團的毛利率大致維持穩定;淨利率上,2020年公司採取合並平台的做法使得商譽減值損失大幅上升,導致該年淨利率爲-41.4%。

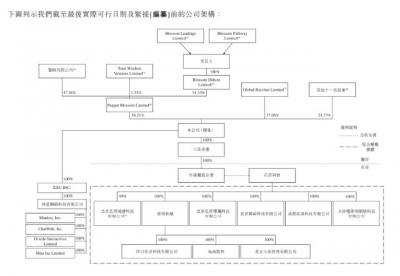

三、股權架構

Pepper Blossom Limited是一家由花房集團主要股東周鴻禕最終控制的離岸控股公司,持有公司股權38.21%;Global Bacchus Limited由宋城演藝全資擁有,持股37.06%。 來源:招股書

來源:招股書

四、風險因素

1、用戶留存。爲持續擴大用戶群規模及保持較高用戶參與度,公司須適當及時適應用戶喜好的變化、吸引及留住熱門主播,及提供新功能及內容。若無法保證用戶群及用戶參與度將持續增長,公司的收益可能因此下滑,或會對業務、財務狀況、經營業績及前景產生重大不利影響。

2、主播跳槽。倘若未能向主播及其相關主播經紀公司提供穩定且具有吸引力、可令其心動的收益分成政策,熱門主播可能會轉投競爭對手。該等情況可能會減少公司主播及優質內容的供應,此可能會對公司的業務、財務狀況、經營業績及前景產生重大不利影響。

3、商譽減值損失。於2020年,公司產生淨虧損人民幣1,524.7百萬元,主要是由於2020年就花椒-六間房合並產生的商譽確認減值虧損1777.7百萬元的影響。由於在銷售及營銷活動、產品和服務、技術與研發方面的持續投資,日後亦可能會產生虧損。

五、估值

社交泛娛樂是近幾年來主流的互聯網絡娛樂模式,主要表現爲遊戲直播,主播PK,才藝展示等直播形式。目前的社交泛娛樂市場競爭十分激烈,玩法同質化、流量獲取困難等都是行業的痛點。除去快手、歡聚、陌陌等公司可以做到百億市值,不少社交泛娛樂公司的市值都不高。

從營收規模來看,花房和快手、陌陌等自然是不可同日而語的,但花房集團的愿景在於“打造全球具有頂級影響力的在线社交娛樂生態”,從2020年收購HOLLA集團就不難看出花房的野心,目前公司在北美、歐洲、遠東、中東及北非地區已經成功運營部分國際產品。截至2021年12月31日,花房海外社交網絡產品有注冊用戶約97.3百萬名。於2021年,海外產品的平均月活躍用戶及平均月付費用戶分別約爲4.9百萬名及290000名。同時,公司在未來計劃中透露,部分募資將用於孵化MCN以培養及招募,優質的原創內容生產者可以很好的提高平台的用戶流量,且在MCN模式下可不斷爲公司提供獨立主播,減少主播成本的同時,便於公司管理。

同盈利規模相近的虎牙和鬥魚相比,花房集團的毛利率與淨利率更高,對應的盈利能力更強。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:IPO觀察|花房:出海能否成爲第二曲线?

地址:https://www.breakthing.com/post/25198.html