(報告出品方/作者:國盛證券,朱若菲,符蓉,郝宇新,夏君)

1、從報表中認識中國啤酒龍頭—華潤啤酒

華潤啤酒,中國啤酒龍頭。華潤啤酒起步於 1994 年收購沈陽啤酒廠、合資成立的華潤 雪花啤酒,1997 年公司以“蘑菇战術”首選人口多、啤酒容量大、消費能力強的市場進 行布局,進而輻射周邊區域,率先扎根四川;2002-2006 年公司進一步將战略升級爲“沿 江沿海和中心城市战略”,明確聚焦“雪花”品牌,進入安徽、湖北、浙江、江蘇地區, 以深度分銷迅速挖掘市場潛力、提高基地市場市佔率,2006 年躍居全國銷量第一品牌; 2017 年公司爲適應“量減價增”的新行業趨勢,开啓 9 年 3x3 高端化發展战略,從“質 量增長、轉型升級、創新發展”到 2020 年的“決战高端,質量發展”,進入發展新階段。 據 2020 年中國酒業協會報告,華潤啤酒/青島啤酒/百威英博/燕京啤酒/嘉士伯中國銷量 市佔率分別爲

31.9%/22.9%/19.5%/10.3%/7.4%,華潤啤酒穩居龍頭。

央企背景,聚焦啤酒主業。華潤啤酒控股股東爲華潤集團(啤酒),持股比例 51.7%, 作爲央企華潤集團旗下大消費版圖中的重要公司,華潤啤酒旗下華潤創業於 1994 年收 購沈陽啤酒廠合資成立華潤雪花,SAB Miller 持股 49%,2015 年出售非啤酒業務給華潤 集團以聚焦啤酒主業,2016 年 SAB Miller 出於收購百威英博的需求,應商務部反壟斷要 求,剝離華潤雪花 49%股權,華潤啤酒得以全資控股華潤雪花,2018 年與喜力集團籤 訂战略合作,同時華潤創業向喜力配售 40%股權取得喜力中國業務,自此華潤版圖落定。

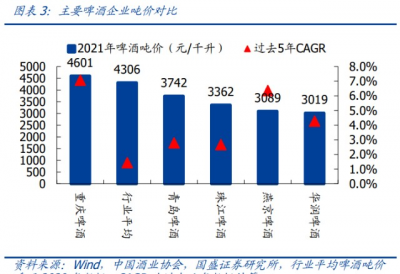

量大價低,華潤啤酒產品噸價處於低位。從啤酒銷售噸價角度來看,2021 年華潤啤酒噸 酒價僅爲 3019 元/千升,預計與燕京啤酒處於相同水平,青島啤酒作爲行業市佔率第二 的企業,噸價爲 3742 元/千升,較華潤啤酒高 23.9%,這主要是由產品結構導致,華潤 啤酒當前次高及以上產品銷量佔總銷量的 16.9%,相較於青啤近年逐漸提高的青島啤酒 品牌佔比和珠江啤酒主打的純生產品仍處低位。華潤啤酒高端化战略於 2017 年开始“战 略化、體系化”推進,近 5 年噸價 CAGR 高達 4.3%,僅次於受益於嘉士伯中國資產注 入與烏蘇放量增長的重啤(7.1%),在行業“量減價增”的當下,多年經營而建立的各 大基地與優勢市場上華潤啤酒有望持續推動消費升級,市場市佔率優勢是高端產品順利 導入的先決條件,未來華潤啤酒銷售噸價有望持續提升。

高端化在表觀兌現,產品盈利能力奮起直追。華潤啤酒 2021 年啤酒噸毛利爲 1182 元/ 千升,僅爲重慶啤酒的 46.4%,較青島啤酒的 1609 元/千升亦有差距,但是近年來得益 於公司高端化战略持續推進,近 5 年 CAGR 高達 7.4%,與其他主要上市啤酒企業相比 僅低於重慶啤酒的 14.6%,顯著高於青啤的 3.5%, 2021 年華潤啤酒銷售毛利率爲 39.2%,近 5 年來提升 5.4pct,表觀盈利能力在公司“加速高端化”战略下同步兌現。

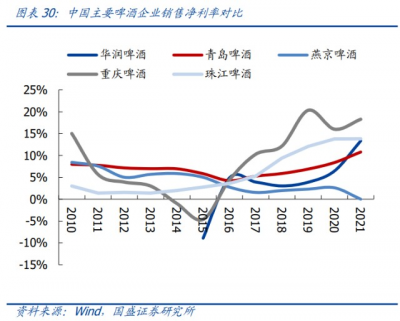

從公司整體盈利能力角度來看,華潤啤酒處行業低位。1)歸母淨利潤角度,2021 年華 潤啤酒歸母淨利率高達 13.7%,主要系公司土地處置收益增厚業績,從扣非角度來看, 華潤啤酒扣非歸母淨利率爲 6.9%,較青島啤酒低 0.4pct,顯著低於嘉士伯中國(將重 慶啤酒少數股東權益合並考慮)的 17.9%,低 11.1pct,嘉士伯中國盈利能力顯著領先。 2)EBITDA 角度,在不考慮折舊、利息收入與稅費影響的情況下,華潤啤酒 EBITDA Margin 得益於其他收益高達 22.3%,若進一步剔除其他收益影響,華潤調整 EBITDA Margin 則爲四家公司中最低,僅有 11.8%,較青啤低 1.7pct。

華潤啤酒“开源”、“節流”兼具看點,未來有望持續提升盈利能力。公司 2020 年提出 “決战高端,質量發展”的新战略,一方面以高端化爲抓手優化產品結構,相較於青啤, 華潤啤酒當前毛利率較青啤還原口徑毛利率低 3.1pct,二者同樣作爲廣泛布局全國的龍 頭企業,華潤未來產品盈利能力仍有上升空間;另一方面公司以提升經營效率开啓高質 量發展,華潤當前銷售與管理費用率之和爲 31.0%,若考慮到 A 股與港股財報披露差異, 將營業稅金納入 A 股企業考量,華潤啤酒兩項費率之和依然較青啤/重啤/珠江的兩項費 率與營業稅金率總和高 4.2/3.4/-1.5pct。當前改善在途中,未來可期。

2、決战高端,星辰大海

2.1、噸價上行與產品優化具有較大空間

中國啤酒市場尚未進入高成熟度階段,未來噸價提升是主要看點。2014 年中國啤酒產量 增速首次轉負,這主要是由於中國人口結構初步呈現老齡化趨勢,同時從人均飲用量的 角度來看,中國與鄰國日本、韓國的人均飲用量相差無幾,所以我們認爲從量的角度中 國啤酒市場已階段性達峰,但隨着人均收入水平提高與啤酒消費習慣的進一步培育,中 國啤酒市場噸價有望繼續上行,2020 年中國啤酒噸價僅爲 14.4 元/升,美元計價下僅爲 鄰國日本和韓國的 37%和 38%,仍有一定差距,未來具有進一步上行空間。

中高檔啤酒逐步取代主流啤酒,產品結構持續升級是貢獻噸價上漲的主要動力。在“量 減價增”的大趨勢下,產品直接提價多發生於行業性成本上漲的窗口期,而產品結構性 升級則是推動噸價上升的“主力”,排除 2020 年疫情對啤酒消費帶來的負面影響, 2014-19 年低檔啤酒銷量復合增速爲-5.3%,中檔啤酒銷量 CAGR 爲 5.4%,高檔啤酒銷 量保持雙位數增長、CAGR 爲 13%,2001-2020 年低檔啤酒銷量份額從 89.1%下降至 68.0%,高檔啤酒銷量份額自 1.9%提升至 11.3%,當前中國市場高檔/中檔啤酒銷量佔 比僅爲 11.3%/20.7%,低檔產品佔比較大,隨着中國產品結構有望持續優化,未來預計 中高檔產品佔比提升、產品結構將呈紡錘形,即中檔啤酒是主要構成、兩頭小中間大。

行業常態化提價,進一步助力噸價上行。在產品結構改善之外,直接提價是貢獻噸價上 行的另一重要因素,啤酒企業多出於行業性成本上漲壓力選擇共同提價,分別於 2008、 2011、2018 和 2021 年進行較大範圍普遍提價,但隨着行業量增無幾、整體競爭趨緩, 具體表現爲各家公司毛銷差於 2015 年觸底反彈,行業盈利能力再次上行,未來成本壓 力向消費者轉嫁、經營過程重費效比考核並追求利潤將是行業常態,直接提價將作爲常 態化手段持續發揮作用。

中長期看,我國啤酒行業均價有望超過 5000 元。我們假設國內啤酒行業經過 10 年時 間高端化過程,能夠達到美國成熟啤酒市場“中間大兩頭小”的結構。同時考慮國內龍 頭啤酒企業自 2019 年开始將推廣重點放在 8 元價格帶產品,例如華潤啤酒的 Super X、 青島啤酒經典 1903 以及重慶啤酒樂堡、醇麥國賓,我們預計在未來 8 元價格帶佔比有 望提升至 30%。經我們測算,未來國內啤酒均價有望達到 5250 元/噸,考慮到中國主要 啤酒企業(華潤、青啤、重啤、燕京和珠啤)加權平均噸價爲 3492.9 元/千升,若未來 5-8 年行業結構進入成熟期,噸價 CAGR 約爲 5.2-8.5%。

2.2、啤酒龍頭,奮起直追

2.2.1、從大到強,決战高端

產品战略服務於市場战略,“大而後強”。

從市場战略角度,公司先從“蘑菇战術”着手, 通過大舉收並購實現全國重點市場布局,隨後“沿江沿海和中心城市战略”進一步強化 新市場布局,收購工廠數量增加至 60 個,截至 2020 年報華潤啤酒在全國擁有 70 家工 廠,產能布局設計全國 25 個省市;從產品战略角度,爲積極搶佔市場華潤大力收並購、 自建酒廠,1994 年一年時間內華潤雪花收購了 26 個品牌,爲提升產品競爭力並學習外 資啤酒公司使用統一全國品牌的战術打法,時任華潤集團總經理寧高寧先生提出“聚貓 成虎”,2002 年侯孝海擔任華潤雪花的銷售發展總監和市場總監,聚焦“雪花”品牌, 在整合收購企業過程中實施“1+N”組合战略,着力聚焦“雪花”品牌推廣,2005 年雪 花品牌實現銷量158萬千升,超越燕京品牌的140萬千升銷量並成爲中國銷量第一,2013 年雪花品牌銷量突破 1000 萬噸大關。

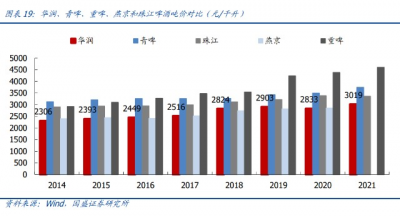

我們認爲華潤啤酒在過去發展過程中,產品战略 依附於市場战略而存在,公司以獲取更多市場份額爲核心訴求,以聚焦雪花品牌爲战術手段,方便全國一盤棋進行官宣與渠道鋪貨,以雄厚實力和全國化產能布局帶來的生產 優勢發力中低檔產品,具體表現則爲銷量大、噸價低、結構低,2014 年公司啤酒銷售噸 價僅爲 2306 元/千升,僅爲青啤的 73.8%。

重塑品牌,決战高端。在行業產銷量下行已成確定性趨勢的情況下,2017 年公司提出品 牌重塑战略,實現“做大做強”,战略核心在於高端化。2018 年公司在既有大單品“勇 闖天涯”的基礎上進行產品升級,推出“勇闖天涯 superX”布局 6-8 元價格帶,加速高 端化進程,後續公司陸續推出多款高端產品豐富頂層布局,陸續實現“4+4”產品布局, 即勇闖天涯 SuperX、馬爾斯綠、匠心營造、花臉等組成四大中國品牌,由喜力星銀、蘇 爾等組成四大國際品牌,高端化全方位鋪开。

聯手喜力,更上層樓。華潤啤酒在發展早起與 SAB Miller 聯手,國際啤酒巨頭經營與本土智慧合理貢獻發展動力,2017 年开始談判,華潤於2019年4月以243.5億元港幣(折 合36.3 元港幣股價)向喜力集團配售華潤集團(啤酒)40%股本,同時華潤創業 4.6 億歐元收購喜力.N.V(喜力集團旗下上市公司)的0.9%股權,以此獲得喜力集團在中國的 全部業務。喜力啤酒在中國市場曾一度盛行於夜場渠道,但隨着战略失誤使得國內銷量 持續下滑。

華潤與喜力的聯手不僅是短期高端產品的補強,更是喜力品牌優秀產品不斷導入中國市 場的可能性,據喜力集團 2021 年報披露,公司全球 190 個國家運營 300 個品牌,當前 蘇爾和虎牌等產品的陸續引入只是开始,未來在華潤“決战高端”之路上,中國風產品 與喜力集團旗下品牌聯手,爲高端啤酒的消費者帶來更多的體驗,侯孝海認爲“在未來 十年的中國市場,高檔產品中至少中國品牌佔一半、國外品牌佔一半,如果雪花只有中 國本土品牌,就會喪失三成或四成高檔酒的市場機遇。“十四五”期間華潤將對現有的泉 州啤酒廠進行搬遷改建,新建 40 萬千升喜力啤酒生產基地,爲喜力在中國市場的進一 步發展保駕護航。

分工明確,發力高端。華潤提出“4+4”品牌战略後,中國品牌發力年輕化與中國風, 國際品牌繼續保持啤酒傳統宣傳形象,以產品匹配消費群體,具體來看:年輕人群:大單品勇闖天涯 SuperX,馬爾斯綠等填補細分受衆。延續勇闖天涯無 限探索的產品精神,SuperX 作爲次高檔大單品,聚焦年輕人“生而無畏”的挑战精 神,宣傳方面注重年輕化,王嘉爾、王一博先後擔任代言人,贊助《這就是街舞》, 綜藝營銷大放光彩;馬爾斯綠則着重“潮流”與“時尚”元素,深挖年輕消費群體 的愛好;

主力消費人群:在傳統勇闖天涯產品之上,公司進一步布局各類高端產品,以風味 人間 IP 相結合的匠心營造在餐飲渠道發力,以“國風”爲特色的臉譜產品進一步豐富高端產品的精神內涵;聯手喜力進一步以國際品牌豐富產品布局,喜力經典與星 銀進一步推動產品結構完善,同時蘇爾、虎牌等國際品牌的陸續引入有望滿足高端 啤酒消費者的多元化需求。

2.2.2、產品爲先,全方位布局

中國啤酒企業產品战略和設計思路分爲兩種: 以青島啤酒、燕京啤酒爲代表的“重公司品牌”設計,即旗下產品圍繞酒廠品牌的 核心元素與品牌力進行產品搭建,如青島啤酒純生、1903 和經典產品均沿用青島啤 酒經典綠色瓶身的設計,且瓶身設計突出“青島啤酒”字樣,如燕京啤酒的全新大 單品燕京 U8 仍以燕京啤酒品牌強調出品企業,二者以此實現對區域內消費者的直 觀宣傳;

以華潤啤酒、重慶啤酒爲代表的“重產品品牌”設計,即旗下產品圍繞各自產品品牌名進行打造,不強調出品酒廠的身份背景,如重慶啤酒近年高速增長的大單品烏蘇啤酒,得益於嘉士伯資產注入,重慶啤酒從一家區域啤酒企業變爲嘉士伯中國地區品牌匯總,早年嘉士伯在中國西部地區收並購的品牌紛紛注入,借此形成“重產品品牌”的運作思路,重慶啤酒品牌變爲區域名牌;華潤啤酒在構建“4+4”產品體系後,喜力旗下各品牌紛紛導入,同時勇闖天涯SuperX、匠心營造和臉譜等產品也紛紛擺脫“雪花”品牌的束縛,獨立以產品品牌進行發展運作。

產品战略和設計思路的不同的根源在於市場布局。2021 年華潤啤酒東區/中區/南區營收 佔比分別爲 50%/24%/26%,重慶啤酒西北/中區/南區營收佔比分別爲 33%/41%/26%, 青島啤酒山東/華北地區營收佔比(未考慮分部間抵消)爲 57%/21%,2021H1 燕京啤 酒華北/華南地區營收佔比達50%/30%,華潤與重啤的全國化布局顯著優於青啤和燕京, 在此基礎上,區域品牌的輻射影響力很難覆蓋全國,且以地區爲特色的品牌名在新市場 的拓展過程中或難佔優勢,在此基礎上四家啤酒企業形成了各自的產品战略與設計思路。

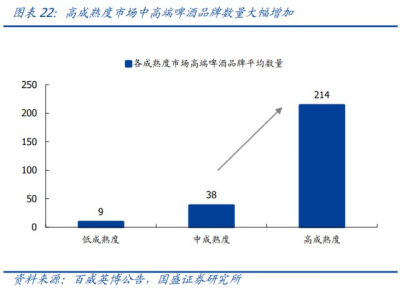

成熟啤酒市場需求多元化,啤酒企業擴大品牌組合。1950 年大多數啤酒廠商僅生產 1-2 種旗艦品牌,1970-1980 年淡啤的流行促進企業進行多品牌战略。隨着生活水平提升, 消費者需求逐步多元化,這一趨勢在 1990 年後更加明顯。2010 年百威英博旗下啤酒品 牌多達 55 個,MillerCoors 旗下啤酒品牌 61 個。根據百威對啤酒市場成熟度劃分,通常高成熟度啤酒市場擁有 214 個高端品牌,遠高於中成熟度市場。未來高端啤酒市場需求 更加多元化和差異化,將會是百花齊放的競爭格局,豐富的品牌和產品組合是重要資產, 我們認爲產品布局的多元化與差異化或愈發重要。

看好華潤啤酒產品战略與高端化決心。現任 CEO 侯孝海 2005 年創立勇闖天涯這款超級 大單品,在彼時顯著區別於“鮮、爽、純”爲代名詞的其他產品,華潤以勇闖天涯命名 新產品以求突破過往布局全國卻只賣低檔產品的形象,也擺脫了對雪花品牌的深度以來, 借此華潤开始了“重產品”的品牌策略並一直延續至今,同時 2006 年作爲非奧運會官 方合作夥伴的華潤喊出“非奧運營銷”战略,關注點從賽事轉移到觀看賽事的消費者, 營銷不與場景相聯系而與場景中的人產生共鳴,這使得華潤啤酒的營銷战略進一步蛻變 升級,當前華潤啤酒針對旗下不同產品的定位,分別尋找適合的切入點宣傳產品。

2.3、華潤啤酒噸價與毛利率未來發展趨勢測算

直接對標:未來噸價上行將迅速提振毛利率。考慮到 2020 年疫情對銷量的影響,我們 以 2019 和 2021 年主要上市啤酒企業噸價及銷售毛利率進行對比,我們認爲產品升級帶 動的噸價上行與毛利率提升並非完全线性,考慮到啤酒釀造成本中包材、人工和制造費 用相對固定,高端化不斷推進的過程中噸價上漲將加速毛利率提振幅度,擬合幾家酒企 的情況綜合來看,預計華潤啤酒噸價每提升 10%將帶動毛利率同比+2.6-2.9pct。

我 們認爲毛利率將受益於噸價不斷上行而呈現加速提升趨勢,主要系 1)隨着噸價提升產 品結構不斷優化,而行業內低檔產品與中高檔產品毛利率具有一定差異,產品結構升級 至一定階段將帶來毛利率的加速上行;2)啤酒單品亦具有規模效應,部分產品銷量較小 時,公司需考慮通過貨折讓利渠道和終端以提升產品推力,同時原材料採購於生產亦不 具有規模效應,中高檔大單品放量增長將提升產品盈利能力。

自身對比:毛利率穩步提升。從華潤啤酒自身發展角度來看,近年平均來看,華潤啤酒 噸價較 2015 年噸價每提升 10%毛利率增長約 3-5pct,2021 年華潤噸價已達到 3019 元/千升,較 2015 年的 2393 元/千升提高了 26.2%,CAGR 爲 3.9%,考慮到當前行業 競爭趨緩、提價常態化的大趨勢,未來華潤噸價與毛利率上行幅度有望較過去幾年加速; 從近年華潤同比表現來看,可以看出:

1)毛利率上行具備較強確定性,每年增長中樞 爲 1-1.5pct 左右。行業成本每年波動較大,近年噸價提升不僅有結構優化,直接提價 應對成本亦是重要手段,近年華潤毛利率維持每年穩定增長態勢;2)當年噸價上漲幅 度無強相關關系,2020 年華潤噸價同比下降但產品毛利率依然提升,主要系行業成本處 於下行期,而 2017 年行業成本上行階段,盡管華潤取得了與 2016 和 2019 年相近的噸 酒漲幅,但產品盈利能力仍有所成壓,僅同比持平,而 2016 和 2019 年則受益於成本變 動毛利率實現良好增長。

具體測算:高端制勝,卓越發展,星辰大海。華潤啤酒爲最後一個三年(2023-2025 年) 战略“高端制勝,卓越發展”制定了頗爲進取的目標,目標次高端及以上產品實現銷量 近 400 萬噸,我們樂觀/中性/悲觀假設下預計 2025 年公司次高及以上產品銷量可達 420/400/360 萬噸,同時假設次高及以上噸價在 3 種情境下每年復合增長 5%/4%/3%, 同時考慮到行業整體噸酒釀造成本約 2000 元左右,假設 2021 年公司次高及以上產品噸 成本爲 2500 元,按整體噸價倒推計算得中檔及以下產品噸成本約 1702.7 元/千升,測 算 2021 年華潤啤酒次高及以上/中檔及以下產品毛利率分別爲 54.5%/32.3%,參考重慶 啤酒 2021 年高檔/主流/經濟產品(價格劃分爲 10 元以上/6-9 元/6 元以下)毛利率爲 72.0%/40.5%/33.6%,我們認爲 2021 年測算具備合理性,在此基礎上我們測算得:

樂觀假設:2021-2025 年收入 CAGR 爲 10.2%,次高及以上銷量佔比達到 35.9%, 較 2021 年同比+19.1pct,啤酒業務毛利率爲 49.2%,較2021年毛利率每年復合提 升 2.5pct;中性假設:2021-2025 年收入 CAGR 爲 8.4%,次高及以上銷量佔比達到 34.8%,較 2021 年同比+17.9pct,啤酒業務毛利率爲 46.4%,較2021年毛利率每年復合提 升1.8pct;悲觀假設:2021-2025 年收入 CAGR 爲 5.8%,次高及以上銷量佔比達到 32.5%,較 2021 年同比+15.6pct,啤酒業務毛利率爲 42.9%,較2021年毛利率每年復合提升0.9pct;

產品結構優化是盈利增長的核心動力。樂觀/中性/悲觀假設下次高及以上毛利率每年增 長 1.1/0.6/0.1pct,而公司整體毛利率增長在三種情景下爲 2.5/1.8/0.9pct,由此可見, 從中長期維度來看,產品結構優化是公司毛利率上行的核心驅動力,在三種假設下,價 格帶內產品毛利率難有大幅提升,而結構優化爲毛利率上行的主要驅動力,看好公司未 來高端化的進一步發展。

3、聚勢而強,深化提效

3.1、對標國際,盈利能力尚未達峰

本土比較:龍頭盈利能力較產品結構更優企業仍有差距。從市佔率角度來看,華潤與青 啤在早年便通過收並購成爲中國啤酒行業龍頭,但高市佔率並沒有帶來盈利能力的持續 提升,華潤、青啤、嘉士伯中國和珠江啤酒扣除其他收益 EBITDA 佔營收比分別爲 11.8%/13.6%/25.0%/14.3%,扣非歸母淨利率分別爲 6.9%/7.3%/17.9%/11.0%,華 潤與青啤作爲中國啤酒龍頭盈利能力與嘉士伯中國和珠啤均有差距,這主要是因爲:

1) 產品結構較差帶動噸酒價處於低位,進而表觀毛利率角度;2)經營效率:龍頭經營效率 仍有待提高。本土比較視角來看,青啤毛利率較重慶啤酒/珠江啤酒低 14.2/8.2pct,華 潤啤酒作爲行業龍頭銷售毛利率較重慶啤酒/珠江啤酒低 11.8%/5.8pct,而三費角度來 看,2021 年華潤/青啤/重啤/珠江分別爲 30.2%/18.5%/21.9%/21.8%,若從人效與產 能留用率等角度喜酒,龍頭華潤與青啤仍有向上空間,未來產品向上升級帶來的“开源 +節流”將顯著貢獻盈利能力。

全球視野:華潤與國際啤酒巨頭的同與異。同:廣覆蓋、大銷量。華潤啤酒 2021 年實 現銷量 1105.6 萬千升,而嘉士伯/喜力/百威英博在全球實現 1422/2312/5817 萬千升, 是世界名列前茅的啤酒生產商,產品結構從高端精釀到普通拉格實現全價格帶布局;異: 華潤市場聚焦、產品條线集中且產品盈利能力低。華潤啤酒當前聚焦中國市場,而據年 報與公司官網披露,嘉士伯/喜力/百威英博旗下品牌布局超 100/190/100 個國家和地區 市場,分別擁有 140/300/500 個啤酒品牌,市場布局與產品的多樣性顯著高於華潤啤酒, 同時在不考慮華潤啤酒的消費稅情況(其他國家啤酒多爲價外稅由消費者承擔)下,2021 年嘉士伯/喜力/百威英博/華潤噸價分別爲 4421/6660/6070/3019 元/千升,其中百威英 博在北美市場售價更高、達 9882 元/千升,華潤啤酒產品盈利能力整體處於低位。

聚焦有望帶來經營效率提升,華潤啤酒盈利能力有望超越一衆啤酒巨頭。考慮到企業經 營的規模效應與國際巨頭在國際化布局過程中的效率損失,華潤啤酒聚焦單一市場、宣 傳集中於大單品的情況下經營效率有望高於其他啤酒巨頭,當前從銷售與管理費用率的 角度來看,華潤並沒有顯現出較其他啤酒巨頭的優勢,而從盈利能力來看,2021年華潤啤酒經調整 EBITDA Margin爲18.3%,低於嘉士伯/喜力/百威英博的23.2%/23.7%/35.4%,而從營業利潤率的角度來看,華潤啤酒亦與嘉士伯和喜力低 5pct 左右,盈利能力大幅低於百威英博,但是考慮到華潤啤酒主要聚焦單一市場的情況下,人員效率應高於其他全球布局的啤酒巨頭,同時產品高端化帶來的毛利率提升與宣傳費 用投放效率的提高有望持續貢獻華潤啤酒的盈利能力,考慮到中國市場上稅賦壓力更低, 我們認爲華潤 EBITDA Margin 仍有 5-10pct 的提升空間。

3.2、優秀的管理層與靈活機制是發展之基

高管激勵到位,薪酬水平名列行業前茅。當前中國前五大啤酒企業中,青啤與燕京爲國企,而重慶啤酒與百威則是外資控股,僅華潤啤酒爲央企,在體制機制上,華潤啤酒管理層充分市場化,當前首席執行官侯孝海原於2001年加入華潤啤酒,先後擔任銷售總經理、貴州和四川區域公司總經理等,具有豐富一线銷售與管理經驗,帶隊創立“勇闖天涯”品牌並在2008 年推動“非奧運營銷”,取得巨大成功,2016年侯總重返華潤,在公开競聘中擔任總經理。

從當前各啤酒企業的高管激勵來看,重慶啤酒在嘉士伯入主 後經營與國際接軌,高管薪酬水平有較大幅度提高,華潤啤酒高管激勵機制到位,不僅 薪酬顯著高於其他國有啤酒企業,同時以侯總爲代表的 4 位高管的薪酬構成中不僅有基 本工資,收入更多來自於與近 2 年經營相關的獎金激勵,2021 年侯總從公司取得 673 萬收入,其中 486 萬來自於獎金激勵,同時侯總分別於 2017、2018 和 2020 從市場买 入公司 78、15 和 15 萬股不等,其他高管亦有持倉,實現與股東利益一致。

體制靈活帶來更快市場反應。我們認爲央企背景的華潤啤酒體制機制較其他國資啤酒企 業更加靈活,從企業領導任命來看,青島啤酒與燕京啤酒多從內部提拔人才,如青啤董 事長黃總 1986 年畢業後便歷任公司內部要職,以豐富的經驗和對公司深刻的了解擔任 董事長,燕京啤酒前任董事長亦如此,而侯總則在 2016 年的公开競聘中出任總經理; 從發展路徑來看,華潤、青啤與燕京在彼時均採取全國跑馬圈地的战略,青啤與燕京得 益於上市籌集資金,而華潤則背靠集團支持並積極引入战投助力發展;從市場反應速度 來看,2014 年嘉士伯入主重啤後,2015 年开始大規模關廠,關廠帶來短期資產減值的 表觀陣痛,但 2017 年重慶啤酒歸母淨利率達到 10.3%,較早年的僅低個位數盈利能力 提升明顯,行業內華潤啤酒率先學習大規模關停落後小微產能,反應速度顯著快於其他 企業。

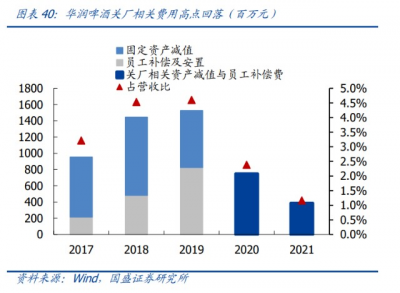

3.3、刀尖向內,產能與人效持續優化

刀尖向內,產能與人員大幅優化。2017 年侯總开始“刀尖向內”改革,旨在關閉落後產 能、开啓產能優化,作爲央企華潤啤酒關廠難度可想而知,但是公司決心推動,同時給 予員工行業內最優化最好的 N+3 補償,針對每個員工的情況進行一一勸解开導,同時成 立酒業辦、困難職工辦和國難救助辦協助被優化的員工再就業,多管齊下大力推進產能 與人員優化。2021 年華潤啤酒披露員工數 2.5 萬人,較 2015 年 6 萬人優化 58.3%,而 人均薪酬增長 111%至 22.8 萬元/年,人均銷量/人均創收增長 127.2%/174.7%,整體人 員效率得以大幅提升,而相關安置與關廠資產減值損失 2021 年爲 387 萬元,佔當期營 收 1.2%、降至低位,未來預計將維持低位,公司整體經營效率提升至進入全新發展階 段。

橫向對比:積極改革下,華潤產能優化與人效水平已行業領先。在未改革之前,2016 年華潤啤酒 6 萬名員工人均啤酒銷量爲 194.7 萬千升,人效水平居行業末尾,產能利用 率僅 53.3%亦處行業低位,但隨着改革推進,當前公司人均啤酒產量已躍居行業之首, 高於外資控股的重慶啤酒與百威亞太,同時產能利用率較2016年提高7.5pct至60.8%, 2021 年華潤啤酒檔期折舊攤銷佔營收比爲 4.9%,較 2015/2016 年的 12.7%/6.0%下降 明顯,經營效率已提升至行業領先水平。

百尺竿頭,更進一步。我們進一步測算行業內主要龍頭啤酒企業若產能利用率提升 70% 後,折舊與攤銷費用降低後帶來的優化空間,假設:行業內主要啤酒企業以 70%爲最優產能利用率;當前產量不變,優化設計產能; 通過測算可見華潤啤酒通過產能優化能帶來 0.6pct 的 EBITDA Margin 上行,優化幅度爲 除重慶啤酒外幅度最小的公司,運營效率已提升至行業內領先水平。

3.4、渠道二次改造,費率有望高位下行

以美爲鑑,盈利能力拐點來自於競爭格局向好。1993 年至 2002 年 A-B 公司的市佔率自 44.3%進一步提升至 49.2%後保持平穩,1993-2003 年安海斯布希毛利率水平自 35.5% 提升至 40.3%;同期 EBITDA 利潤率也從 14.4%左右提升至 26.2%;淨利潤率自 4.5% 提升至 12.7%。EBITDA 利潤率、淨利潤率提升幅度高於毛利率,體現出競爭改善、費 用投放減少,盈利能力提升。2008 年安海斯布希與英博啤酒合並後成立百威英博,競爭 格局進一步優化,2008-2018 年經調整的 EBITDA 利潤率平穩提升,自 32.5%提升至 39.1%。

中國行業競爭格局向好,即將進入盈利能力快速提振階段。當前中國啤酒行業已進入“量 減價增”階段,跑馬圈地式發展已不是當前主題,龍頭 CR5 佔比不斷提高至 92.0%,CR3 達到 74.3%,盡管對標美國市場 CR3 穩定在 80%左右,但考慮到中國當前主要啤酒企 業均爲外資或國資控股,或難產生進一步的巨頭收並購,但整體行業性盈利回升、競爭 趨緩與共同高端化的趨勢不變,我們認爲未來高端化進程下規模效應不斷凸顯,行業盈 利能力有望持續回升。

應對行業新趨勢,“二次改造”在途中。華潤啤酒在全國化發展初期,以人海战術應對 啤酒行業的激烈競爭,建立起了深度分銷的渠道模式,2018 年以來,公司面對高端化與 行業發展步入新階段的現實情況,積極推動渠道“二次改造”,從深度分銷轉爲以大客戶運營爲主的渠道模式,通過“鑄劍計劃”引進啤酒行業最好客戶,爲每個市場簡歷最強 客戶檔案,前置性投入進行渠道賦能並加強渠道運營,針對大客戶華潤進一步設計華鼎 會(50-60 家全國大客戶)、華樽會(1000 家省級大客戶)、華爵會(2000 家市級大客 戶)三層架構,採取分層設計和分層管理,賦能經銷商成長轉型。

我們認爲華潤“二次改造”中從深度分銷模式轉向聚焦大客戶具有以下幾大優勢:1) 相互認可,長期共贏。華潤啤酒當前高端化战略明晰,但中低檔產品仍是公司營收的主 要構成部分,高端化战略推進需要廠商一心持續努力,而體量較大的經銷商資金實力雄 厚、不會過於在乎短期盈虧,在這種情況下認可華潤啤酒的大經銷商也能從長期着眼跟 緊公司步伐,共同推動高端化發展;2)管理便捷,權力下放。近年來華潤員工隊伍持 續優化,部分一线消費場景中華潤僅負責管理,而執行則交由經銷商下屬團隊,相比較 小商,公司與大商溝通相關補貼與工作效率更高,以此實現權力下放;

3)降本增效, 高質量發展。從商業模式角度來看,發展大商制是將部分資源投放責任轉嫁渠道,而華 潤啤酒則用產品盈利、費用補貼等方式進行彌補,但整體來看是上市公司強化對渠道資 源的依賴,以此節約自身資源投放,而此前的深度分銷模式則恰好相反。公司當前東區 營收佔比最高,2021 年達 51.6%,但 EBIT Margin 常年處於低位,而南區盡管營收佔比 較低(2021 年僅爲 27.1%),但 EBIT Margin 近 2 年穩居 15%以上,由此可見優勢地區 的競爭優勢能夠顯著轉化爲盈利能力,若通過渠道二次改造,東區等地區有望在未來通 過減少渠道費用與人員投入進一步釋放盈利能力。

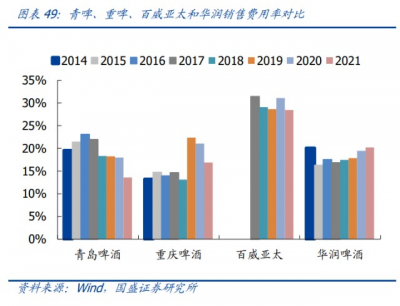

費用率居高不下是牽掣華潤盈利能力的重要因素。我們認爲高端化趨勢無虞,未來華潤 將“決勝高端”的战略指引下不斷優化產品結構以提振毛利率,但從公司整體盈利能力 的視角來看,我們認爲公司當前費用率居高不下,如何提高運營效率是公司在優化產能 與員工隊伍後的首要問題,高端化勢必帶來短期投入,但未來規模效應與渠道中大客戶 運營模式成熟,公司費用率有望得以降低,2021 年華潤啤酒銷售/管理費用率分別高同 爲全國化布局龍頭的青島啤酒 6.6/5.2pct,未來費用率下降將進一步加速華潤啤酒盈利 能力釋放。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:華潤啤酒研究報告:高端化與高效率持續推進

地址:https://www.breakthing.com/post/25385.html