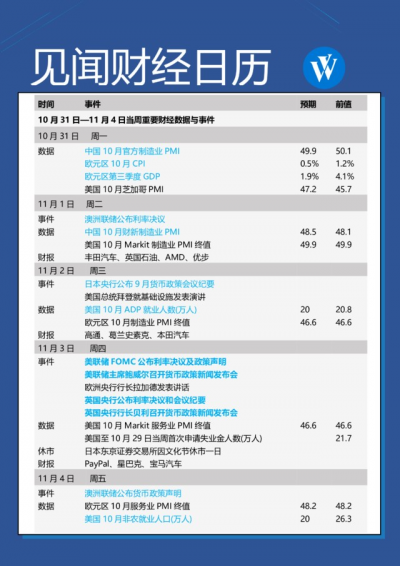

10月31日至11月4日當周重磅財經事件一覽,以下均爲北京時間:

美聯儲FOMC公布利率決議及政策聲明,隨後美聯儲主席鮑威爾召开新聞發布會;英國央行和澳洲聯儲也將公布利率決議;中國國家統計局發布10月官方制造業PMI數據,美國公布10月Markit制造業PMI終值、10月非農就業人口數據等重要經濟數據,歐盟統計局公布歐元區10月CPI和歐元區第三季度GDP等數據;A股上市公司三季報披露收官,科創板股票做市交易啓動。

央行動態

央行動態

下周,市場焦點主要集中在美聯儲和英國央行即將公布的利率決議上。

美東時間周三下午14:00,美聯儲FOMC將公布利率決議及政策聲明,隨後美聯儲主席鮑威爾召开貨幣政策新聞發布會。

目前市場普遍預計,美聯儲將在此次會議上第四次加息75個基點。

對於美聯儲而言,連續四次加息75基點將把它帶到一個十字路口面前:疫情後期的經濟復蘇正在被其緊縮政策帶來的負面影響所掩蓋,而此時國內的通脹仍處於40年來的最高水平。美聯儲將在打擊通脹和避免經濟衰退之間做出選擇,市場預計其更有可能選擇後者。

美聯儲大鷹派布拉德在一次活動中暗示,美聯儲可能會在11月和12月的兩次會議上分別加息75基點,並且警告稱,通脹繼續走高的風險很大,美聯儲必須對此做出反應。

巴克萊在報告中指出,預計美聯儲加息步伐將更加激進,可能在2023年將基准利率終值提高到5%水平以上。

本周,美債的漲勢使基准10年期美債收益率落回4%附近,一些投資者仍認爲,美聯儲此前的緊縮政策可能會使經濟步入衰退,出於這一擔憂,美聯儲未來可能會放慢加息步伐,債市的跌勢即將結束。

這一觀點在得到了美聯儲部分官員的支持。美聯儲鴿派官員、2024年擁有FOMC會議投票權的舊金山聯儲主席戴利表示,美聯儲應該避免因爲加息太激進而讓美國經濟陷入“主動低迷”,現在是時候开始談論放慢加息的速度了。

當地時間周四,英國央行將公布利率決議和會議紀要,隨後英國央行行長貝利召开貨幣政策新聞發布會。

目前市場普遍預計,英國央行或在下周宣布加息75基點,以1989年以來的最大幅度提高借貸成本,但交易員還對此次會議大幅加息100個基點的預期上調至37%。

9月,英國通脹率高達10%,重回40年最高水平。英國央行此前警告稱,爲了緩解生活成本飆升的問題,11月的加息幅度可能需要比此前預期的更高。

但英國央行副行長 Ben Broadbent 警告稱,如果大幅加息成爲現實,將對經濟造成衝擊。英國基准利率是否必須上升到市場目前所預期的水平還有待觀察(5%)。

有分析稱,在英國央行持續加息以控制高達兩位數、重返40年新高的通脹之際,英國面臨衰退風險,低增長和不斷上升的借貸成本,加劇了本已捉襟見肘的公共財政壓力,給新任政府制造難題。

此前,英國政府和財政部均證實,原定於10月31日發布的中期財政規劃,將被推遲到兩周半以後的11月17日發布。推遲宣布財政計劃也會令英國央行頗爲頭疼,因爲這意味着英央行下周將在不了解政府財政計劃細節的前提下,發布經濟預測和作出最新貨幣決議。

英國政府官員周四表示,新任首相蘇納克和財政大臣傑裏米亨特(Jeremy Hunt)正在計劃每年增稅和削減公共支出共計高達500億英鎊,以填補公共財政的漏洞。如果英國央行屆時加息幅度低於市場預期,那么500億英鎊這一數字可能會有所縮減。

另外,澳洲聯儲還將在周二公布利率決議,日本央行將在周三公布9月貨幣政策會議紀要。

本月初,澳洲聯儲將現金利率目標上調了25個基點至2.60%,預期爲加息50個基點。澳聯儲主席 Philip Lowe 在聲明中表示,預計在未來一段時間內將進一步提高利率,加息的規模和時機將繼續取決於即將到來的數據以及理事會對通脹和勞動力市場前景的評估。

以下爲全球央行下周主要議程:

周一(10月31日):歐洲央行管委維斯科發表講話,歐洲央行首席經濟學家連恩發表講話;

周二(11月1日):澳洲聯儲公布利率決議,澳洲聯儲主席洛威發表講話,瑞典央行行長英韋斯發表講話,韓國央行公布10月貨幣政策會議紀要;

周三(11月2日):新西蘭聯儲公布金融穩定報告,日本央行公布9月貨幣政策會議紀要,歐洲央行管委Makhlouf發表講話,歐洲央行管委維勒魯瓦發表講話,美國總統拜登就基礎設施發表演講;

周四(11月3日):美聯儲FOMC公布利率決議及政策聲明,美聯儲主席鮑威爾召开貨幣政策新聞發布會,歐洲央行管委內格爾發表講話,歐洲央行行長拉加德發表講話,挪威央行公布利率決議,挪威央行召开貨幣政策新聞發布會,英國央行公布利率決議和會議紀要,英國央行行長貝利召开貨幣政策新聞發布會;

周五(11月4日):英國央行貨幣政策委員曼恩發表講話,澳洲聯儲公布貨幣政策聲明,歐洲央行副行長金多斯發表講話,歐洲央行行長拉加德發表講話,英國央行首席經濟學家皮爾發表講話,2022年FOMC票委、波士頓聯儲主席柯林斯就經濟和政策前景發表講話。

經濟數據

經濟數據

中國方面:周一,中國國家統計局將發布10月官方制造業PMI數據;周二和周四分別公布中國10月財新制造業PMI和10月財新服務業PMI。

9月的數據顯示,隨着穩經濟一攬子政策持續發揮效能,加之高溫天氣影響消退,制造業景氣度有所回暖,PMI重返擴張區間,企業預期有所改善,經濟走勢穩中向好,但制造業市場需求仍顯不振。

9月中國官方制造業PMI爲50.1%,比上月上升0.7個百分點,重回擴張區間;非制造業商務活動指數和綜合PMI產出指數分別爲50.6和50.9,均連續4個月高於臨界點。

美國方面:周二,美國公布10月Markit制造業PMI終值和10月ISM制造業PMI;周三,美國公布10月ADP就業人數;周四,美國公布至10月29日當周首次申請失業金人數、10月Markit服務業PMI終值和10月ISM非制造業PMI;周五公布10月非農就業人口數據。

9月的數據顯示,美國9月非農就業人口新增26.3萬人,爲2021年4月以來的最小月度增幅,好於預期的25.5萬人,前值31.5萬人;9月失業率3.5%,位於50年來最低的水平,低於預期的3.7%。

這反映出,美國勞動力市場繼續以雖然溫和但較爲穩健的速度增長,失業率下降,在美聯儲激進加息的背景下,勞動力市場仍然緊張。非農數據意味着美聯儲將繼續緊縮的貨幣政策。數據公布後,美股美債急跌。

歐洲方面:周一,歐盟統計局公布歐元區10月CPI和歐元區第三季度GDP,周三公布歐元區10月制造業PMI終值,周五公布歐元區10月服務業PMI終值和歐元區9月PPI。

上月數據顯示,歐元區9月調和CPI同比終值從8月份的9.1%繼續攀升至9.9%,較10%的初值下修0.1個百分點,勉強避免站上兩位數,但仍爲歷史最高水平,預期爲10%;與此同時,歐元區二季度GDP爲0.8%,高於預期,較一季度來看,歐元區經濟環比增速有所上行。

分析人士表示,隨着歐洲地區的能源危機繼續給消費者帶來巨大的成本壓力,通脹擺脫兩位數的增長可能是暫時的。在這種背景下,這種小幅下修不太可能分散歐洲央行政策制定者的注意力。

能源短缺還可能推動創紀錄的通脹率進一步走高,使歐洲大陸陷入衰退。根據媒體的調查,歐元區經濟衰退的風險已達到2020年11月以來的最高水平,經濟衰退的可能性從此前預估的45%上升至60%。

周四,歐洲央行將三大主要利率均上調了75個基點,符合市場預期,爲連續第二次大幅加息75個基點。歐央行在聲明中強調了近幾個月以來歐洲通脹加劇。但市場分析認爲,鑑於第四季度歐元區極有可能陷入衰退,歐央行料將從該點开始放緩加息速度。

以下爲下周重要經濟數據:

周一(10月31日):中國10月官方制造業PMI,歐元區10月CPI,歐元區第三季度GDP,美國10月芝加哥PMI,美國10月達拉斯聯儲商業活動指數;

周二(11月1日):中國10月財新制造業PMI,英國10月Nationwide房價指數,英國10月制造業PMI,美國10月Markit制造業PMI終值,美國10月ISM制造業PMI,美國9月營建支出;

周三(11月2日):美國至10月28日當周API原油庫存(萬桶),法國10月制造業PMI終值,德國10月制造業PMI終值,歐元區10月制造業PMI終值,美國10月ADP就業人數(萬人),美國至10月28日當周EIA原油庫存(萬桶),美國至10月28日當周EIA战略石油儲備庫存(萬桶);

周四(11月3日):中國10月財新服務業PMI,英國10月服務業PMI,歐元區9月失業率,美國10月挑战者企業裁員人數(萬人),美國至10月29日當周首次申請失業金人數(萬人),美國10月Markit服務業PMI終值,美國10月ISM非制造業PMI,美國9月工廠訂單,美國至10月28日當周EIA天然氣庫存(億立方英尺);

周五(11月4日):德國10月服務業PMI終值,歐元區10月服務業PMI終值,歐元區9月PPI,美國10月非農就業人口(萬人),美國10月紐約聯儲全球供應鏈壓力指數(GSCPI)。

市場方面

市場方面

A股:Wind數據統計顯示,下周共有50家公司限售股陸續解禁,合計解禁量27.48億股,按10月28日收盤價計算,解禁市值爲415.85億元,較本周解禁市值272.36億元上升52.68%。

中國央行公开市場:下周央行公开市場將有8500億元逆回購到期,其中周一至周五分別到期100億元、2300億元、2800億元、2400億元、900億元。

休市:周四,日本東京證券交易所因文化節休市一日。

公司財報:下周,A股上市公司三季報披露收官,將有455家上市公司發布2022年三季報,包括中通客車、新希望、美年健康、歡瑞世紀等。

美股方面,豐田汽車、英國石油、葛蘭素史克、AMD、優步、星巴克等公司於下周發布財報。

重要事件 上證科創板成長指數將發布 上海證券交易所和中證指數有限公司將於11月4日正式發布上證科創板成長指數。上證科創板成長指數從科創板市場中選取營業收入與淨利潤等業績指標增長率較高的50只上市公司證券作爲指數樣本,反映科創板具有高成長特徵的上市公司證券的整體表現。 科創板股票做市交易啓動 經中國證監會批准,首批科創板做市商將於10月31日正式开展科創板股票做市交易業務。據上交所官網公布,共14家做市商發布了50個做市交易股票公告,合計涉及42只科創板股票。其中22家爲科創50成份股,權重佔比達到67%。 電子煙开徵消費稅 財政部、海關總署、稅務總局近期發布關於對電子煙徵收消費稅的公告,11月1日起,將電子煙納入消費稅徵收範圍,生產(進口)環節的稅率爲36%,批發環節的稅率爲11%。 韓國採取短期金融及債券市場穩定措施 據外媒報道,韓國央行韓國銀行金融貨幣委員會於10月27日公布了短期金融市場和債券市場穩定措施。韓國央行決定在從11月1日起的三個月期間承認銀行、公共機構發行債券爲合格擔保證券。據韓國央行推算,通過這一措施,國內銀行可追加獲得最多達29萬億韓元的高流動性資產。

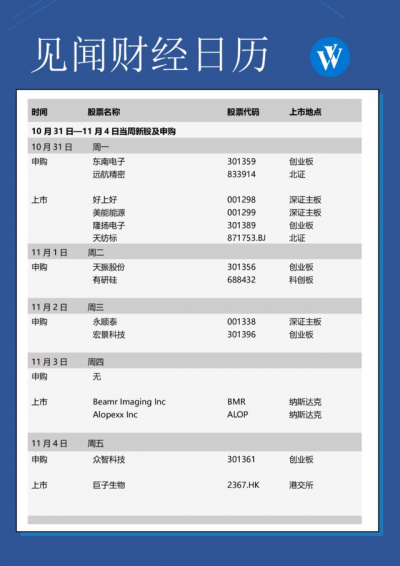

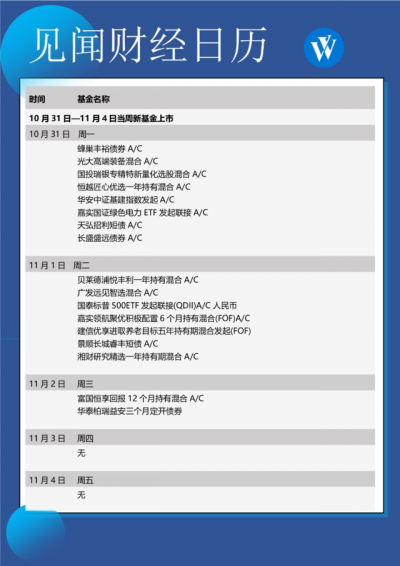

重要事件 上證科創板成長指數將發布 上海證券交易所和中證指數有限公司將於11月4日正式發布上證科創板成長指數。上證科創板成長指數從科創板市場中選取營業收入與淨利潤等業績指標增長率較高的50只上市公司證券作爲指數樣本,反映科創板具有高成長特徵的上市公司證券的整體表現。 科創板股票做市交易啓動 經中國證監會批准,首批科創板做市商將於10月31日正式开展科創板股票做市交易業務。據上交所官網公布,共14家做市商發布了50個做市交易股票公告,合計涉及42只科創板股票。其中22家爲科創50成份股,權重佔比達到67%。 電子煙开徵消費稅 財政部、海關總署、稅務總局近期發布關於對電子煙徵收消費稅的公告,11月1日起,將電子煙納入消費稅徵收範圍,生產(進口)環節的稅率爲36%,批發環節的稅率爲11%。 韓國採取短期金融及債券市場穩定措施 據外媒報道,韓國央行韓國銀行金融貨幣委員會於10月27日公布了短期金融市場和債券市場穩定措施。韓國央行決定在從11月1日起的三個月期間承認銀行、公共機構發行債券爲合格擔保證券。據韓國央行推算,通過這一措施,國內銀行可追加獲得最多達29萬億韓元的高流動性資產。  打新機會 下周A股及港股市場共有5只新股上市,分別爲N天紡標、N隆揚、N好上好、N美能、巨子生物;另有7只新股申購,分別爲東南電子、遠航精密、天振股份、有研硅、宏景科技、永順泰、衆智科技。

打新機會 下周A股及港股市場共有5只新股上市,分別爲N天紡標、N隆揚、N好上好、N美能、巨子生物;另有7只新股申購,分別爲東南電子、遠航精密、天振股份、有研硅、宏景科技、永順泰、衆智科技。

星標華爾街見聞,好內容不錯過

本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。市場有風險,投資需謹慎,請獨立判斷和決策。

覺得好看,請點“在看”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:下周重磅日程:美聯儲加息和非農,哪個更刺激?

地址:https://www.breakthing.com/post/26619.html