投資人王凱如此調侃當下港股,“放眼望去,連一只像樣的標的都找不到。目前的跌勢跟公司基本面無關,資金是慌不擇路地離場。”

美股持續上演史詩級的波動行情拖累香港恆指,導致其市況倍顯低迷。恆指當前PE(市盈率)僅爲7.4倍,正處於10多年來最低水平,甚至與1997年亞洲金融風暴期間的水平相當。

思睿研究中國市場策略首席分析師洪灝表示,港股已經嚴重超賣,從數據來看,無論是相對強弱、還是高於其200日移動均线的成份股佔比均處於歷史最低水平之一。

股價下行,港股不少公司用真金白銀回購自家股票以凸顯投資價值。Wind數據顯示,截至10月31日,合計有214家港股上市公司耗資789億港元實施股份回購,創港股有回購數據以來的最高紀錄。

不過,高達789億港元的回購金額,似乎依然止不住港股下跌趨勢。港股底在哪裏,似乎沒人能回答。

港股嚴重超賣

10月24日,恆指收跌1030點,跌幅達到6.36%;10月31日,恆指再跌1.18%,報14687點,最新市盈率爲7.4倍,已接近恆指歷史PE最小值7.34,與1997年亞洲金融風暴期間的水平相當。

跌勢最大爲恆生科技指數,年初至今累跌近50%,最新報2852.57點。值得一提的是,10月24日,恆生科技指數當日跌幅達到9.65%,而該指數在2021年2月最高達到11001.78點,當前點位較高位已經下跌超74%,成爲全球股指跌幅最大者。

而恆生科技指數30只成份股,今年以來的股價表現尤爲低迷。小鵬汽車、商湯、嗶哩嗶哩、明源雲、萬國數據、舜宇光學科技累計跌幅均在70%以上,瑞聲科技、華虹半導體、閱文集團、金蝶國際、小米、騰訊、快手等跌幅在50%以上(表1)。

統計數據顯示,港股最近3個月的日均成交額縮減至979億港元,對應當前30.8萬億港元的市值,凸顯成交低迷。

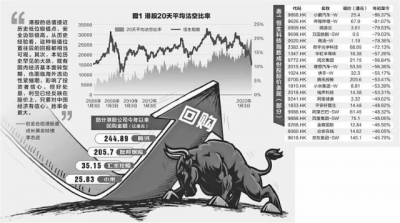

值得注意的是,港股賣空成交比近日明顯上升。進入10月份,港股沽空率持續在歷史高位徘徊。統計數據顯示,港股20天平均沽空比率達到20%,是自2006年以來的歷史高位。沽空比率越高,反映的是投資人看空股票資產未來價格,因此提前借券賣掉,然後在未來以更低的價格买回來還給券商,賺取其中差價。

當前港股總市值30.8萬億港元,2021年底港股總市值42.38萬億港元,不到一年時間市值蒸發近12萬億港元。當下港股主板所有股票的平均市盈率在8.8倍,投資人王凱說,“我知道估值低,但也很難說是否還會繼續降低。”

洪灝向證券時報記者表示,“港股已經達到嚴重超賣程度,從數據來看,恆生指數無論是相對強弱,還是高於其200日移動均线的成份股佔比均處於歷史最低水平之一。”

王凱稱,“放眼望去,我們不知道還能买什么股票,也無法預測市場走勢,不確定的因素太多。市場資金出逃已經跟公司基本面無關,而是完全由情緒主導。港股的低估值問題由來已久,無法成爲买入的理由。比如騰訊,目前已經跌到200多港元,但我依然選擇觀望。”

而這股拋售的力量來自何處?

洪灝向記者表示,香港外資券商的持倉市值正扶搖直下,而內地券商的持倉市值基本保持穩定,這種分化肇始於7月份之後。香港外資券商還在減倉,與內地券商的持倉分化背離。

市場逐漸見底?

洪灝向記者表示,地緣政治的影響、美國加大對中國半導體產業遏制、中美審計監管合作事項等,都影響着港股的表現;更遑論香港金管局在與美聯儲同步提高最優惠利率方面拖泥帶水,並選擇消耗外匯儲備來維護與美元掛鉤的聯系匯率制度。在如此這般的超賣水平上,諸多不利消息已經在價格方面有所反應。

“沒有人可以告訴你港股什么時候能見底,鑑於美國市場對美國通脹前景仍然遲疑不決,市場情緒變幻莫測,美股的最後一波下行將會非常劇烈,這是很多人都沒有准備好的,美國將繼續成爲其波動的源頭之一。也就是說,港股在未來的一段時間還會有一個非常明顯的波動。因爲香港金管局的利率、貨幣政策都跟美聯儲掛鉤,這是沒辦法改變的。”洪灝稱。

與此同時,香港金管局正與港元空頭鏖战。目前港元匯率再次跌至7.85,觸及弱方兌換保證,香港金管局10月20日根據聯系匯率制度再次承接30.62億港元沽盤。自5月12日起短短幾個月,香港金管局已經39度接錢,合計承接2381億港元,可見資金流出壓力大。

根據摩根士丹利發表的中國資本市場策略報告顯示,統計出股票級主動型基金經理(Stock-level active managers)於9月份累計淨沽出金額達到330億美元(約合2590.38億港元),中國科技股錄得今年以來單月最高淨沽出金額。

一位多頭主動型基金經理向記者表示,“大多數投資組合經理現階段都在加速贖回資金,降低投資中國互聯網股票的倉位。由於市場波動,我們的投資人(養老金、主權基金)短期內將保持防御性,也並不急於增加中國科技股。目前恆生科技指數從峰谷到低谷的跌幅與2000年納斯達克指數的跌幅相當,我們更喜歡在即將到來的市場周期中尋找優質成長股。”

有跡象顯示,資金還在繼續撤出港股。根據香港金管局的數據顯示,8月香港活期存款同比減少11.7%,定期存款同比增長22.6%。今年以來外幣定期存款(美元佔絕大部分)錄得較高增長,主要是美國加息造成資金流出並轉換爲持有美元(表2)。

中泰國際策略分析師顏招駿向記者表示,隨着港元利率逐漸上調,港元的定期存款正在增加,意味着大量的活期存款或股票市場的資金,回流到利率較高的港元及美元定期存款。

證券時報記者獲悉,香港有不少銀行推出定期存款優惠,個人客戶以全新資金或兌換資金开立指定定期存款,可享受特惠年利率。比如美元定期存款收益最高可達5.1%,港元定期存款最高收益率達到4.6%,人民幣定期存款收益率最高2.5%。

“由於當前一年期港元定期存款利率已經達到4%以上,而較高的無風險利率削弱了風險資產的吸引力,因此預計短期港股的流動性及風險偏好仍然較低。相比於股市投資,买這種定期存款產品收益率也相當可觀。”顏招駿補充說。

王凱稱,港股外資參與度很高,而外資選擇性也很多,所以機會成本高,比如投定期存款、高收益率債券等各種金融產品,所以利率高對港股有很大影響,即資金流入股市的意愿變得更低。

港交所行政總裁歐冠升在接受證券時報記者採訪時表示,“無法確定港股何時回暖,在整體市場低迷的情況下,我們依然面臨全球通貨膨脹的不確定性,利率上升,因此我們的投資者在交易過程中會非常猶豫,導致交易頻次下降。”

而在股價低迷時期,投資價值也逐漸顯現,不少上市公司紛紛回購股票以提振市場信心。

上市公司回購額創新高

港股下跌已經無關乎公司基本面,而是各個行業都出現了無差別下跌。隨着市場的恐慌性下跌,港股整體估值已經處於歷史極值位置。更多的上市公司大手筆回購,市場掀起一波“回購潮”。

Wind數據顯示,截至10月31日,今年以來一共有214家上市公司實施股份回購,總金額達到789億港元,創港股有回購數據以來的最高紀錄。2021年港股上市公司回購金額爲296億港元,2020年回購金額爲113.96億港元。

在本輪回購潮中,有10家上市公司回購金額超過10億港元。其中騰訊今年以來回購金額高達244.89億港元,佔整體回購金額的31%;其次是友邦保險大手筆回購了2.72萬股,耗資205.7億港元;匯豐控股回購金額達到35.15億港元;小米今年以來回購2.19萬股,合計耗資25.83億港元。

此外,本輪回購的一個顯著特點是回購頻次非常密集。騰訊今年以來回購次數高達76次,自9月以來的回購次數就達到30次。友邦保險回購次數達到128次,而像小米、匯豐控股、明源雲、京東健康等回購次數也都在50次以上。

海通證券研報稱,港股自2005年以來共經歷過五輪回購潮。歷史上看,回購潮之後港股往往企穩回升。中長期看,回購潮結束後恆生指數和恆生科技指數均能帶來較好的投資回報,而其中又以信息技術板塊在回購潮之後表現最好。

洪灝表示,“公司回購當然是想凸顯投資價值或者信心,但我多次強調,目前的下跌跟公司基本面無關,而是由情緒導致的恐慌,從股市撤離到一個收益率更高的地方。”

因此,並不能將上市公司回購舉動,作爲投資港股的最佳時機。

記者統計數據顯示,超過90%上市公司的期間回購均價高於現價,账面出現虧損,合計虧損金額達到207億港元,而回購虧損主要集中在18只股票。其中騰訊今年以來的回購均價爲320.14港元/股,截至10月31日收盤價爲205.6港元,虧損比例達到36%,回購虧損額達87.61億港元。其次友邦保險的回購虧損達到44.03億港元,兩只股票的回購虧損金額佔合計虧損額的64%(表3)。

上述多頭主動型基金經理告訴記者,“我們仍將宏觀風險管理放在首位,並不急於尋找交易機會。我們目前的策略大多是保守的,等待關於更多貨幣政策等關鍵信息的出台,以增加中國的成長型股票投資。”

市場集聚反彈動力

誠然,全球地緣政治變化的影響依然存在,港股顯然尚未見底。然而洪灝認爲,這是一個洗盤的過程,有人賣就有人买,不管怎樣,這裏面應該有交易機會。

從數據來看,7月以來,海外主動資金整體淨流出,且流出時間較長。而南下資金依然延續了自年初以來持續穩步流入的趨勢,進入10月更呈現加速抄底的狀態。最近一周(10月24日~28日)整體流入規模達到281億港元,創下自3月中旬以來最大周度流入規模。

另一項數據也表明確乎有人在逆勢买入。最近數周,香港最大的港股ETF盈富基金(2800.HK)的周度資金流入達到歷史最高水平,同時這只ETF的累計資金流入亦處於史上最高。

“我就是從15000點輕倉买入的,雖然沒有买很多,但加倉是一個過程。我很難說什么時候是底,只是已經到我的心理點位了,而且你也不太可能买在最低位,或者賣在最高位。就當下恆指超賣的程度,我認爲可以逐步加倉,這並不是公司基本面出了問題,也不是商業模式本身的問題。但前提是這筆投資能否拿得住,我覺得只要時間足夠長,比如三年以上,我覺得沒有任何問題。”洪灝表示。

顏招駿稱,資金都是尋求最高收益,當下撤出港股並非就永遠不回流。當恐慌情緒消化完畢或海外市場逐漸回穩後,港股很容易出現空倉平倉盤帶動的反彈。截至10月31日,AH溢價指數報156.06點,處於過去10年的高點,同時亦反映當前H股相對A股的估值折讓處於歷時最高水平。若市場短期的風險偏好回升,H股會比A股更具彈性。

截至10月31日收盤,大市沽空比率升至19.6%。有分析指出,沽空比率的階段性高點,通常也是股市階段性低點。即是說,港股空頭聚集之下,多頭也在伺機反撲,集聚市場反彈動力。

中金研報認爲,港股當前資金面情況反映的是市場面臨的“三重壓力”,即美聯儲緊縮影響流動性,國內增長影響盈利預期,以及地緣局勢影響風險偏好。短期來看,當前外資主動型基金大幅低配置港股情況需要在後兩者上找到轉機。

而國海證券分析指出,港股受美聯儲貨幣政策影響更大,若未來經濟恢復未能超預期,則港股的反彈力度可能較弱,且美股走勢變化的拐點可能要考慮到12月。保守來看,港股在明年才能翻轉,迎來更大級別行情的概率更大。

創金合信港股通成長基金經理李志武稱,對港股後市非常樂觀,港股的估值接近歷史悲觀極值點位置,安全邊際極高。從歷史經驗看,這種極值位置往後的回報都相當可觀。其次,本輪歷史罕見的大跌,既有國內經濟基本面轉型期,也面臨海外流動性緊縮期,既遭遇歷史性的疫情,又處於國內多個支柱行業的政策規範期,影響了投資者信心。但好處是,利空已經反映在股價上,只要對中國經濟有信心,勝率會更大。

與此同時,作爲市場監管者,港交所近來頻頻釋放利好。10月19日,港交所刊發有關特專科技公司新上市規則的咨詢文件,建議擴大和完善香港現有上市制度,允許特專科技公司來港上市。以此增加香港上市公司種類,讓更多不同類型的公司進入這個具備深度和流動性的國際市場,同時也爲投資者帶來更多選擇,提升吸引力。

來源:證券時報網

- 小鵬汽車-W(09868)

- 商湯-W(00020)

- 嗶哩嗶哩-W(09626)

- 騰訊控股(00700)

- 長城汽車(02333)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:史上最豪!214家公司789億港元回購

地址:https://www.breakthing.com/post/26997.html