一、會議概要

北京時間11月3日凌晨,美聯儲召开2022年11月議息會議,宣布加息75bp。

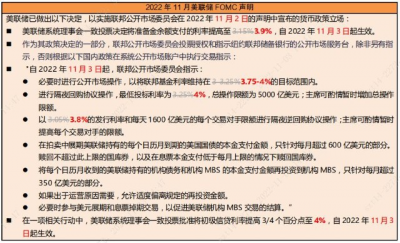

核心要點:美聯儲發布11月議息會議聲明,上調聯邦基金目標利率75BP至3.75%-4%區間。縮表方面,美聯儲將按照原有計劃,以每月減持600億美元美國國債、350億美元機構債券和機構抵押貸款支持證券的速度縮減當前過大的資產負債表規模。

會後召开新聞發布會,鮑威爾態度偏鷹,這或與中期選舉臨近有關。首先,鮑威爾強調暫不會討論何時停止加息,且預計加息終點會比此前預期的更高。其次,其強調如果貨幣政策過緊,美聯儲有足夠的工具來幫助經濟復蘇;但如果緊縮不夠,使通脹變得根深蒂固,美聯儲將更爲被動。再次,面對“房地產降溫”和“全球經濟衰退”兩大可能阻礙美聯儲緊縮的風險,鮑威爾的表述比市場期望的更加淡定。最後,鮑威爾直言美國經濟“軟着陸”的空間更窄,進一步表現出美聯儲寧可制造衰退,也要堅決抗擊通脹的決心。整體來看,本次會議弱化了加息速度,而強調了終端利率水平,反映出美聯儲的政策立場仍維持鷹派,市場不應過分期待美聯儲會迅速轉向。

市場方面,先“鴿”後“鷹”。聲明公布後,美股三大股指由跌轉漲、且道指最高漲1%以上,10年美債利率曾跌至3.98%,美元指數曾跌至110.4。鮑威爾講話後,美股三大股指轉跌、納指大跌3.4%,10年美債利率回升至 4.12%,美元指數回升至112。

二、貨幣政策

加息:將聯邦基金利率的目標區間從3.00%-3.25%上調75bp至3.75%-4.00%,符合會前市場預期。同時,爲配合新的聯邦基金利率區間,美聯儲同時上調了其他多個政策利率:

1)將存款准備金利率由 3.15%上調至 3.9%;

2)將隔夜回購利率由 3.25%上調至 4%;

3)將隔夜逆回購利率由 3.05%上調至 3.8%;

4)將一級信貸利率由 3.25%上調至 4%。

縮表: 美聯儲維持已經實施的縮表節奏, 即每月被動縮減 600 億美元國債和 350 億美元機構債券和 MBS。

三、經濟與通脹

經濟活動方面:消費和生產指標仍在適度增長,美國經濟仍有可能軟着陸,不過窗口在逐步變窄。

就業:盡管職位空缺從歷史高位回落、工資增速也略有放緩,但當下美國就業市場整體圖景仍然是供需失衡、格外緊俏的。

通脹:長期通脹預期仍然比較穩定,短期通脹預期在近一個月有所反彈,這可能會影響工資。總之,目前美國通脹已經連續 18個月高於目標水平,通脹預期的演繹還需觀察。

四、總結

此次加息結果符合市場預期,後續加息節奏有可能放緩,美股接近左側拐點,中期選舉後美聯儲態度可能發生轉變。

後續來看,中期選舉臨近,美聯儲通過鷹派言論提振總統支持率。美國經濟總體韌性較大,尚未實質性轉差。另外美聯儲加息短期帶來資金回流,提振美股。美股接近左側拐點,今年美股熊市符合政治規律,明後年美股有望迎來年度級別反彈,明年美股上行動力主要源於貨幣政策的轉向以及由此帶來的估值提振。

風險提示:投資有風險,投資需謹慎。基金管理人承諾以誠實信用、勤勉盡責的原則管理和運用基金資產,但不保證本基金一定盈利,也不保證最低收益。本基金的過往業績及其淨值高低並不預示其未來業績表現,基金管理人管理的其他基金的業績並不構成對本基金業績表現的保證。【基金管理人/基金銷售機構】提醒您基金投資的“买者自負”原則,在做出投資決策後,基金運營狀況與基金淨值變化引致的投資風險,由您自行負擔。基金管理人、基金托管人、基金銷售機構及相關機構不對基金投資收益做出任何承諾或保證。

您在做出投資決策之前,請仔細閱讀基金合同、基金招募說明書和基金產品資料概要等產品法律文件和風險揭示書,充分認識本基金的風險收益特徵和產品特性,認真考慮本基金存在的各項風險因素,並根據自身的投資目的、投資期限、投資經驗、資產狀況等因素充分考慮自身的風險承受能力,在了解產品情況及銷售適當性意見的基礎上,理性判斷並謹慎做出投資決策。

特有風險提示:如果您購买的產品投資於境外證券,除了需要承擔與境內證券投資基金類似的市場波動風險等一般投資風險之外,本基金還面臨匯率風險等境外證券市場投資所面臨的特別投資風險。

@天天精華君 @問答君

- 博時標普500ETF聯接C(006075)

- 博時恆生科技ETF發起式聯接(QDII)(014438)

- 恆生指數(HSI)

- 標普500(SPX)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美股大事件 l 十一月美聯儲議息會議跟蹤

地址:https://www.breakthing.com/post/28113.html