作者/星空下的饃饃

編輯/星空下的扇貝

排版/星空下的香菜

最近娛樂圈紀檢委員王思聰的聲音漸微,不知道是不是受到了老爹的敲打,因爲老爹的日子恐怕也不好過。

2016年9月20日,距離萬達商業在港上市不到兩年,王健林就因爲港股過低的估值而宣布退市。但僅僅時隔5年,萬達商管(H01708.HK)在衝擊A股無望之後,再次向港交所提出IPO申請。

不過這次的港交所,卻實實在在演繹了一把“昨天你對我愛搭不理,今天我讓你高攀不起”。萬達商管兩次提交的《招股說明書》都已失效,第三次遞表前路幾何?

今天我們就來看一看,躲過了房地產企業塌房危機的王健林,能不能攜萬達商管再次登陸港交所。

一、提前瘦身,依然債務纏身

王健林躲過房地產企業集體塌房危機的關鍵在於提前忍痛瘦身。

1三道紅线政策出台之前完成瘦身

所謂禍兮福之所倚,2017年萬達集團遭遇資金危機,反而給了公司提前瘦身的機會。

當年7月,萬達集團與融創(1918.HK)、富力(2777.HK)籤署三方战略協議,達成了出售77個酒店全部股權、13個文旅項目91%的股權,總金額637.5億元的“世紀交易”。

當時的“倉皇而逃”,才換來了今天的喘息之機。而反觀不斷接盤的白衣騎士,此時卻紛紛深陷債務危機,這裏包括融創、富力、蘇寧……

2021年1月1日,房地產三道紅线像壓垮駱駝的最後一根稻草,讓資產負債率普遍在80%以上的地產企業顫顫發抖,而提前清倉大甩賣的萬達,反而成了那個躲過一劫的幸運兒。

2轉型輕資產模式

2017年以後,走上賣賣賣道路的萬達,一直在尋求輕資產模式轉型,主要包括委托管理模式和收益分成型租賃模式。

萬達商管2種輕資產運營模式(星空財富根據萬達商管《招股說明書》整理)

委托管理模式

萬達的委托管理模式,主要用於萬達集團旗下萬達廣場的運營管理,實質上就是管理自己的資產。2021年,委托管理模式貢獻了萬達商管74.4%的營業收入。

也就是說,目前萬達商管七成以上的收入,仍然來自母公司投喂。

收益分成型租賃模式

在租賃模式下,萬達商管向業主租入整座商場(無固定租賃費),然後再轉租給租戶,一邊跟租戶收取租賃費,一邊把租戶交的租金與業主進行分成。

這種模式的好處就在於,既保證了萬達商管對物業管理的連續性和獨立性,又減少了固定租賃开支,真正實現了輕資產運營。

3到期債務壓力大

雖然萬達一直在瘦身的路上,但公司的債務壓力仍然很大,這或許也是公司急於在港申請IPO的原因之一。

根據wind債券統計數據,萬達商管未來1年將有7只債券到期,合計債券規模124.33億元。對比2021年底账上的188億現金而言,這個到期債務規模不可謂不大。

數據來源:wind,星空財富

二、被逼上梁山的上市

僅僅是債務壓力,讓萬達商管在第二份《招股說明書》失效後的第二天,就又雙叒向聯交所提交了第三份《招股說明書》嗎?

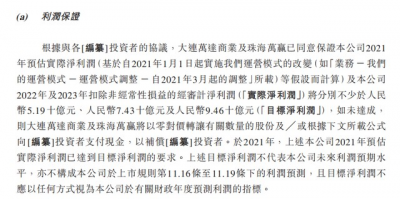

當然不是,更重要的還有對賭協議的倒逼!根據萬達商管與基石投資者之間的投資協議,萬達商管必須達成以下多個“小目標”:

1利潤保證

2021-2023年,公司必須分別實現51.9億元、74.3億元和94.6億元淨利潤,如果達成不了,則萬達商管就要以現金+股份的方式補償投資者。

萬達商管與投資者籤訂利潤保證條款(摘自公司《招股說明書》)

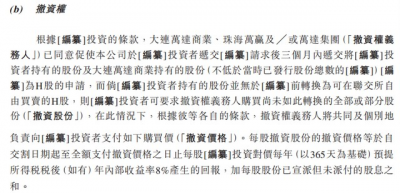

2撤資權利

萬達商管必須在投資協議後3個月內向港交所遞交《招股說明書》(且未來要上市成功),否則投資者可以要求撤資,並且要求按照8%(365天)計算利息回報。

撤資權(摘自公司《招股說明書》)

3最大外部股東的特殊權利

萬達商管的最大外部股東——PAG,作爲萬達商管最大的外部股東,享有以下超級權利:1個董事會席位,每年2.5%的固定利息回報,每股股息紅利,上市後其他變現權利。

也就是說,PAG不僅能夠左右萬達商管的董事會重大事項,在上市之後能夠股權變現,還能夠以股權資金爲基礎獲得每年2.5%的固定收益,這在衆多IPO公司股東裏是非常罕見的。

如此卑微的條款,萬達商管是有多缺錢,這家來自新加坡的PAG又是何方神聖?萬達並未做回應。

三、輕資產模式的困境

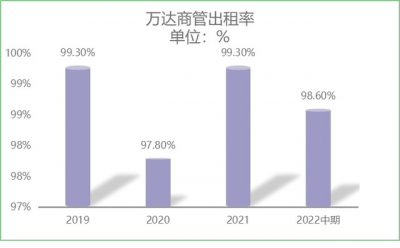

1出租率下降

我們認爲,輕資產模式雖好,但在口罩因素影響下,商業地產管理的物業收入、租金收入都將不可避免的受到影響。從出租率來看:

2019-2022年中期,萬達商管出租率分別爲99.30%、97.80%、99.30%和98.60%,顯然目前的出租水平尚未超過疫情前。

數據來源:wind,星空財富

2商業地產整體开發進度緩慢

在出租率做不上去的情況下,想要繼續做大營收,唯一的辦法就是要擴大商業地產管理面積。在萬達自有地產有限的情況下,則必須不斷擴大獨立第三方商業地產管理規模。然而,這兩年國內商業地產开發是越來越不景氣,這就導致從第三方獲取管理面積的難度會越來越大。

根據華經產業研究院數據,自2018年,全國商業營業用房的施工面積逐年遞減。2017年時的施工面積增長率爲0.6%,但從2018年开始都爲負增長,新开工施工面積和竣工面積的情況也不容樂觀。

2018-2021年全國商業營業用房施工面積增速爲負

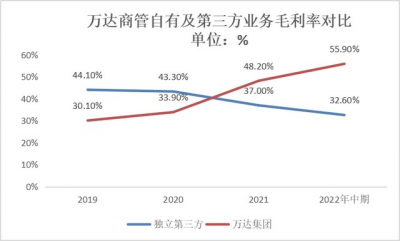

3獨立第三方業務毛利率逐年降低

既然新建的第三方商業地產越來越少,萬達又想拿到更多的第三方商業地產,那么唯一的途徑就是讓利。表現在財報上就是越來越低的第三方業務毛利率。

2019-2022年中期,萬達商管第三方業務毛利率不斷下降

四、小目標,恐難實現

想靠輕資產翻身未必能成功,想靠港股IPO也未必能一勞永逸。按照萬達商管《招股說明書》,公司2021年淨利潤35.03億元,Pre-IPO融資估值1800億則對應51倍PE估值。

以現在港股商業地產管理公司10倍PE的估值水平來看,王健林與投資者們51倍PE的小目標,是無論如何也實現不了了。

注:本文不構成任何投資建議。股市有風險,入市需謹慎。沒有买賣就沒有傷害。

- 融創中國(01918)

- 富力地產(02777)

- 萬達重工(832936)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:衝刺港交所!王健林被逼上市背後有何隱情?

地址:https://www.breakthing.com/post/28958.html