11月9日,多想雲(6696.HK)正式在港交所掛牌上市,獨家保薦人中泰國際。

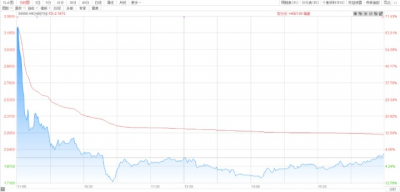

上市首日,公司股價高开低走,最高漲超60%,後一路下滑至跌超10%,最終收於2港元,漲2.04%,全天成交額達到1.74億港元,最新總市值16億港元。

(行情來源:捷利交易寶)

根據-經紀商持股數據顯示,上市首日最大的买入方爲富途證券,淨买入457.4萬股股份,其次爲中銀國際,淨买入342.4萬股股份;最大的賣出方爲中信證券,淨賣出369萬股股份,其次爲中泰國際,淨賣出244萬股股份。

(來源:)

多想雲招股定價1.96港元,每手2000股,發行市值15.68億港元。配售結果顯示,多想雲公开配售申購人數爲1296人,一手中籤率0.77%,公开認購倍數2.81倍,認購2手穩中一手。

多想雲公司於中國提供整合營銷解決方案服務。公司的整合營銷解決方案服務由五類營銷服務組成,即(i)內容營銷;(ii) SaaS互動營銷;(iii)數字營銷;(iv)公關活動策劃;及(v)媒介廣告。

於往績記錄期間,逾200名客戶委聘公司提供整合營銷解決方案服務,在快消品、鞋服及房地產行業取得突出成就。公司的客戶品牌包括鴻星爾克、ABCKids、韓後、立白、斐樂、金冠、361度、貴人鳥、盼盼、恆安、安井、華潤置地及萬科。

根據根據弗若斯特沙利文報告,多想雲是中國領先的活動內容營銷服務公司,按2021年的銷售收入計,多想雲在中國活動內容營銷服務市場排名第三,在中國運動賽事內容營銷服務市場排名第二。

2021年公司營收3.53億人民幣,同比增長14.57%;淨利潤0.65億人民幣,同比增長103.69%。

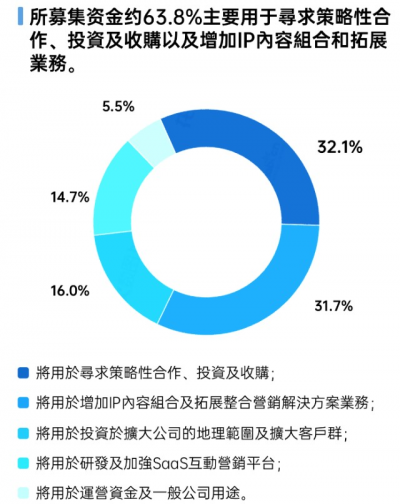

多想雲募本次上市集資金淨額約爲2.5億港元。根據招股書,公司募資所得資金約63.8%主要用於尋求策略性合作、投資及收購以及增加IP內容組合和拓展業務。

約32.1%用於尋求策略性合作、投資及收購;

約31.7%用於增加IP內容組合及拓展整合營銷解決方案業務;

約16.0%用於投資於擴大公司的地理範圍及擴大客戶群;

約14.7%用於研發及加強SaaS互動營銷平台;

-

約5.5%用於運營資金及一般公司用途。

(來源:AiPO數據網)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:整合營銷解決方案服務商多想雲(6696.HK)正式登陸港交所,上市首日漲2.04%

地址:https://www.breakthing.com/post/29522.html