引子

我有不少只做成長股的朋友,最近經常聽到他們長籲短嘆,說A股現在的成長風格太難搞了。

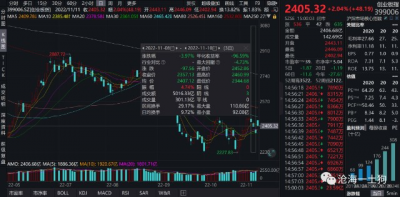

大盤股(ps:主要指滬深300指數)觸底以來,成長板塊(ps:以創業板爲例)又經歷了一波接近4%的回調,要不是周五的消息提振了一把信心,該板塊又要奔着前低去了。

那么,爲什么成長風格這么逆風呢?主要是因爲一年存單利率季節性上升,而這個利率影響了各種貨基的利率。

一般來說,這種季節性的脈衝有兩個結局:1、經濟起不來,利率回落回來,甚至更低;2、經濟復蘇成功,利率持續向上。

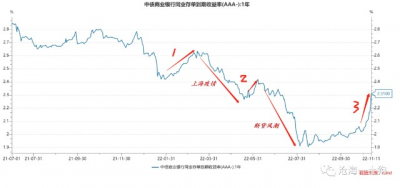

如上圖所示,我們今年已經經歷了兩次假擡升了,之後又因爲風險事件,利率反而下台階下行。

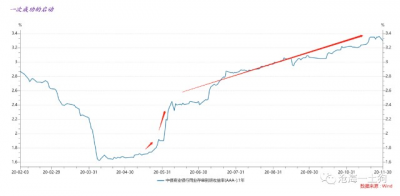

這一次是第三次擡升,能不能做起來並不清楚;但我們知道真擡升長啥樣——參考2020年4月之後那一波。

那一波經濟是真的起來了,一年存單利率一度飆升到了3.4%附近,小票成爲了犧牲品。

那么,這一波是否能搞起來呢?確定性不是那么大,但是,我們最近獲得了兩個增量重磅信息:1、優化疫情防控的二十條;2、新一輪地產紓困。

對實體經濟,這是好消息,但對只做成長的投資者卻不是什么好事兒,因爲他們怕被殺估值,怕被價值股抽血。

這是成長股選手的普遍擔憂。不少人找我聊過這個話題,我給他們的建議都是:可以考慮一下港股的成長股。

爲什么是港股呢?這篇文章將解答這個問題,並搞清楚港股在大類資產配置中特殊的战略地位。

港股和美元周期

聽到這個建議,他們的第一反應是懷疑,因爲港股跌得實在是太慘了。

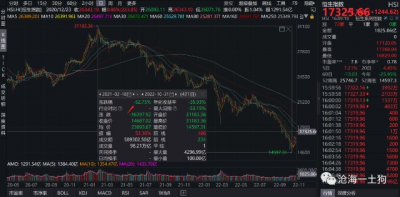

如下圖所示,自2021年2月中旬,恆生指數在近2年的時間內跌掉了52.75%,實現了腰斬,可謂一波超級大熊市。

雖然恆生指數在最近9個交易日反彈了近18%,但是,這些投資者仍然覺得不踏實,怕這只是大熊市裏的死貓跳,缺乏持續性。

所以,我們很有必要搞清楚其中的因果關系。

具備一定專業基礎的投資者,都清楚一點——港股是美元指數的放大鏡像。這是因爲港股是美元計價的。

因此,判斷港股的底接近於去判斷美元指數的頂。這個推斷總體正確,但是,顆粒度有一些問題。

港股的三大影響因子

事後來看,之所以港股那么慘,有兩方面原因:1、資產端,中國經濟的景氣度不行;2、負債端,美國加息。

1、資產端

如下圖所示,中國的PMI自2020年11月見頂之後,持續回落,2022年的情況比2021年更差,甚至PMI保持在榮枯线之上都有些困難。

2、負債端

如下圖所示,兩年美債收益率從2021年6月份才开始啓動,之後越來越高,一度超過了4.7%。兩年美債收益率忠實地反饋了美國這一輪加息進程。(ps:參考《如何用兩年美債跟蹤市場的加息預期?》一文)

中國經濟下滑和美國加息是兩個全球大勢,他們像兩座大山一樣,壓在港股上,港股一跌再跌。

除此之外,還有一座隱形的大山,那就是非美經濟對美元指數的影響。我們在《美元的微觀機制以及非美貨幣战略的一些展望》一文中討論過這個問題,這篇文章認爲,美元指數之所以那么強勢有兩方面原因:1、美聯儲加息;2、非美經濟太弱;

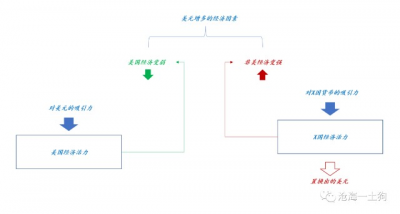

第二個機制有一些反直覺,爲了搞清楚這個機制我們需要借助下圖。

導致美國貨幣市場美元增多的經濟因素有兩類:一類是美國經濟變弱,釋放出美元;另一種是非美經濟變強,置換出美元。

具體來說,如果X國經濟太弱,其經濟體(ps:把經濟體想象成海綿)會減少對本國貨幣的吸附力,導致本地美元需求增加。

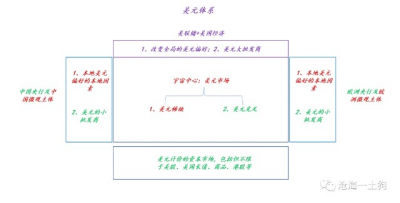

最後,我們可以用美元把全球經濟串聯在一塊,如下圖所示,

綜上所述,決定港股強弱的宏觀因子至少有三個:

a、中國經濟;(資產端)

b、美聯儲貨幣政策;(負債端)

c、非美經濟狀況;(負債端)

之所以港股這波熊市能跌到慘絕人寰的地步是因爲三座山同時發力。

在非美經濟這個維度,除了之外,歐洲也被俄烏战爭和能源危機搞得死去活來。於是,中國人想拿美元,歐洲人也想拿,大家都想拿,美元指數上天。

通脹回落和上修經濟預期的共振

最近,發生了兩件全球大事:1、美國10月cpi大幅低於預期;2、中國優化疫情政策,市場上修經濟預期;

站在美元指數的角度,這是兩個大利空:第一件事影響美聯儲貨幣政策,第二件事降低了中國人的美元需求,中國經濟體量又很大。

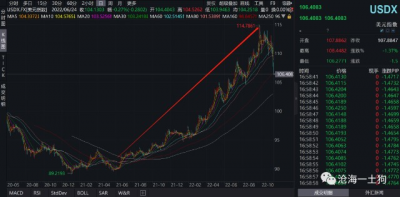

比較幸運的是,這兩件事是先後發生的,所以,我們可以很直觀地感受它們的影響。如下圖所示,兩件事分別對應1和2兩根陰线。

於是,結合上文的理論框架和最近的市場證據,我們可以得出以下結論:

由於中國經濟體量足夠大,所以,中國經濟的復蘇會加速美元指數見頂。

對港股來說,這是三重利好:

a、上修經濟預期,提振資產端景氣度;

b、美國cpi不及預期弱化加息預期;

c、非美經濟體的重磅成員——中國將要釋放更多美元;

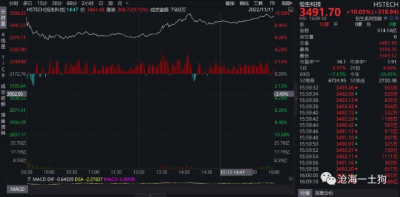

受三重利好的提振,恆生科技穩穩漲了10%。

從分時圖來看,市場並不是瞎亢奮,背後有很扎實的宏觀邏輯。

早盤恆生科技指數因爲美國方面的利好大幅高开10%,之後回落至6%+的水准;下午又因爲中國方面的利好,再次飈了上去,最後穩穩地漲了10%+。

不得不說,港股的成長股甚至比A股的價值股更希望中國的經濟變好。

港股的特殊配置價值

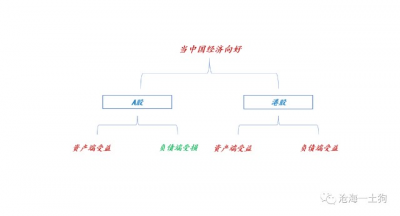

當中國經濟復蘇時,資金會脫虛向實,對A股而言,其資產端向好,但其負債端卻是受損的,只不過由於前者的力量大於後者,整個股市還是上漲的。

但是,港股看的是美元流動性,中國經濟向好,美元流動性會邊際變好,因此,對港股而言,其資產端向好,負債端也向好。

具體示意圖如下,

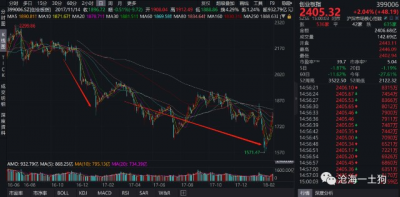

這個模型經過實踐的檢驗嗎?還真通過了一次檢驗,最爲典型的一次測試是2016-2017年,那段時間地產行業處於景氣周期,實體經濟從資本市場抽血。

在2016年6月至2017年12月這段時間內,創業板指符合預期地差。

但是,恆生科技指數在這段時間內卻莫名其妙地漲了一大波。

所以,對於成長股選手來說,他們一定要牢牢記住AH股在2016年6月至2017年底的這波分化。

這波分化會提醒他們,只搞成長也沒什么錯,但千萬不要在一棵樹上吊死。如果在A股被價值股惡心壞了,那就南下,去港股試試手氣,說不定下一次分化會再度降臨。

另外,這個模型還告訴我們,如果政府再出很多政策紓困地產,A股的成長股會繼續遭受折磨,但港股的成長股卻會——好風憑借力。

結束語

事實上,市場極度有效。

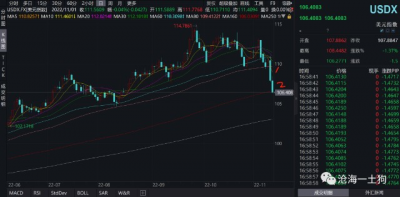

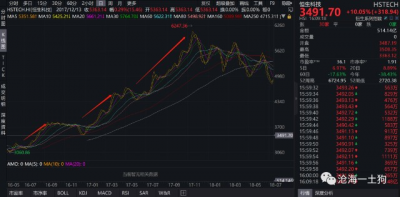

如上圖所示,最近一個月內地資金一直在洶湧南下。

他們並不是衝着便宜去的,衝着便宜的那幫子基本上搞的是價值股;他們中的很多是衝着大環境的潛在變化去的,這些人搞的是成長股。

無論是美聯儲加息周期走到後半程,還是中國經濟开始復蘇,都會推動港股反彈——東方不亮西方亮。

當然,最爽的情況是三擊——中國、聯儲和非美一起共振,11月11日的行情就是一次小型的預演。恆生科技這10%+把很多人都嚇壞了,怕不可持續。

但是,我想提示的是:環境劇變所造成的市場波動總是這么驚天動地。動靜大才合理,動靜小了就不合理了。

$XL二南方恆科(HK07226)$$FL二南方恆指(HK07200)$$南方恆生科技(HK03033)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股即將开啓一段夢幻之旅

地址:https://www.breakthing.com/post/30156.html