11月20日,港交所披露的信息顯示,Gaush MeditechLtd(高視醫療)通過上市聆訊並提交了聆訊後招股書。本次衝刺上市,高視醫療擬募資用於改善研發能力、加速商業化專利,改善產能、增強制造能力,擴展銷售及營銷等。

此外,高視醫療還計劃將募資金額的一部分用於償還計息借款。之所以產生借款,是高視醫療於2020年12月斥資1.715億歐元收購了泰靚,包括4745萬歐元的現金(佔總對價約27.6%)、外部借款1.24億歐元(總對價約72.4%)。

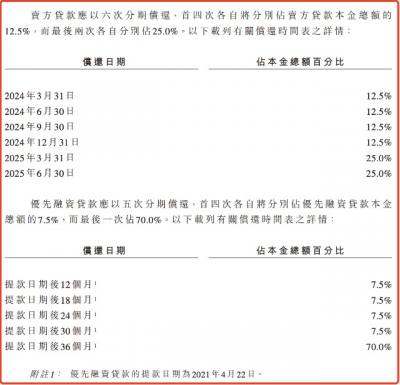

其中,外部借款分爲過橋融資貸款1億歐元(佔總對價約58.2%)和賣方貸款2425萬歐元(佔總對價約14.1%)。據招股書披露,高視醫療的過橋融資貸款將於2022年到期,賣方貸款2025年6月30日到期。

根據介紹,泰靚主要從事制造人工晶體及其他眼科產品。收購泰靚前,泰靚是高視醫療的品牌夥伴之一,向該集團供應人工晶體。高視醫療稱其與泰靚的合作始於2017年,而高視醫療則一直爲泰靚的人工晶體於中國的獨家經銷商。

通過收購泰靚,高視醫療將可獲得與區域折射及EDoF人工晶體有關的核心知識產權,令該公司可發展與人工晶體相關研發能力,將其業務範圍擴展至覆蓋人工晶體的完整價值鏈,並降低該公司對上遊品牌夥伴的依賴。

招股書顯示,高視醫療最早成立於1998年,對應的主體爲北京高視遠望科技有限責任公司此後,高視醫療成立了高視醫療科技集團有限公司等。據天眼查信息顯示,高視醫療科技集團有限公司的注冊資本爲7528.72萬元,法定代表人爲高鐵塔。

當前,高視醫療科技集團有限公司共對外投資了17家公司,包括高視泰靚醫療科技有限公司、深圳高視科技有限公司、上海高視明望醫療器械有限公司、北京高視遠望科技有限責任公司等,股東爲Gaush Medical和GMC Medstar Limited。

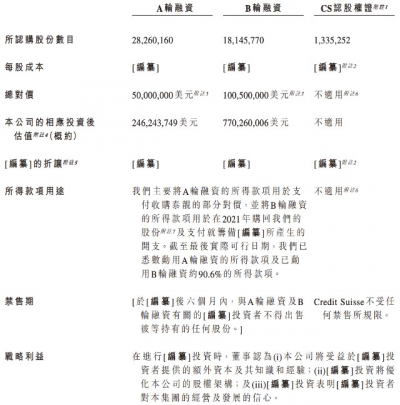

據介紹,高視醫療分別於2017年12月、2021年3月獲得5000萬美元A輪融資、1.005億美元B輪融資。完成B輪融資後,高視醫療的投資後估值約爲7.70億美元,而A輪融資後則約爲2.46億美元。

招股書顯示,高視醫療主要將A輪融資的所得款項用於支付收購泰靚的部分對價,並將B輪融資的所得款項用於在2021年購回該公司的股份,以及支付就籌備IPO上市所產生的开支。

據招股書介紹,高視醫療是一家眼科醫療器械供應商,產品組合包括品牌夥伴的經銷產品和自身开發及制造的自有產品。就在中國的銷售活動而言,高視醫療主要作爲經銷產品的經銷商。截至最後實際可行日期,高視醫療的產品組合包括129項產品。

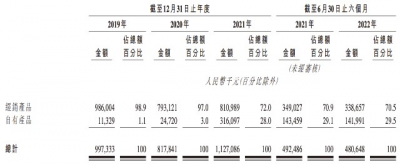

截至2019年、2020年及2021年12月31日止年度以及截至2021年及2022年6月30日止六個月,高視醫療經銷產品的收入貢獻分別佔該公司銷售產品收入的98.9%、97.0%、72.0%、70.9%和70.5%。

自高視醫療分別於2020年11月及2021年1月完成對泰靚和羅蘭的收購後,該公司的自有產品的收入佔比由2019年的1.1%及2020年的3.0%上升至2021年的28.0%,並於2022年上半年增至29.5%。

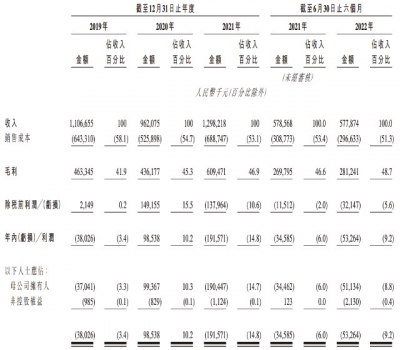

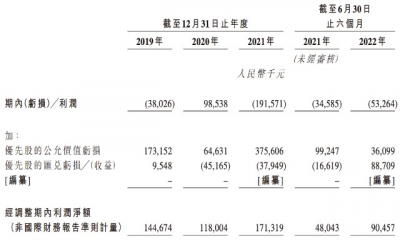

2019年、2020年和2021年,高視醫療的營收分別爲11.07億元、9.62億元和12.98億元,淨利潤分別爲-3802.6萬元、9853.8萬元和-1.92億元。2022年上半年,高視醫療的營收爲5.78億元,2021年同期爲5.79億元;淨虧損5326.4萬元,2021年同期爲3458.5萬元。

在非國際財務報告准則下,高視醫療2019年、2020年、2021年度和2022年上半年的經調整利潤淨額(調整後淨利潤)分別爲1.35億元、1.63億元、2.09億元和9045.7萬元,整體保持增長態勢。

於業績記錄期,高視醫療的收入絕大部分來自銷售眼科醫療器械。報告期內,高視醫療來自銷售產品的收入分別爲8.49億元、6.77億元、7.19億元和2.75億元,佔總收入的比例分別爲76.7%、70.4%、55.4%和47.5%。

高視醫療在招股書中表示,該公司預期截至2022年12月31日止年度的優先股的公允價值虧損將較截至2021年12月31日止年度大幅增加。同時,預期該優先股的公允價值虧損之增加將導致高視醫療2022年度的虧損淨額大幅增加。

在高視醫療本次上市前的股權架構中,高鐵塔通過GT HoldCo持股45.01%,高凡通過GF HoldCo持股4.70%,劉希東通過LXD HoldCo持股4.62%。據此,高鐵塔及其控制的GT HoldCo爲高視醫療的控股股東。

同時,奧博資本通過OrbiMed Asia持股12.83%,華平投資通過Cuprite Gem持股12.14%,德福資本(GL Capital)持股5.03%,弘暉資本(Highlight Capital)持股3.02%,瑞信(Credit Suisse)持股0.95%。

當前,高鐵塔爲高視醫療的執行董事、董事會主席(董事長)兼行政總裁,其姐/妹夫張建軍爲執行董事兼總裁,趙新禮爲執行董事兼首席合規官;而高凡則爲高鐵塔的胞弟,曾任高視醫療的董事,於2019年11月被董事會決議罷免。

據介紹,高凡曾於有關訴訟中作證指其作爲高視遠望(曾爲高視醫療的全資附屬公司)的法定代表人,於2005年應被定罪人士的要求向一名第三方支付人民幣20萬元。但高視醫療稱,前董事及高視遠望均無因該事件被任何司法機關檢控。

此事發生後,高視醫療終止了高凡的董事職務及於高視醫療的其他職務,並減持前董事於該公司的股權。截至2018年12月31日,高凡對高視醫療的持股比例爲28.29%,而在上市前則已降至4.70%。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:高視醫療通過港交所上市聆訊:募資要用於還款等,高鐵塔弟弟曾涉

地址:https://www.breakthing.com/post/32406.html