巨虧與長投間,仍在盛衰线橫跳!

作者:李敬擇

編輯:郝科科 s

風品:曲穎 沈禾

來源:銠財——銠財研究院

92天虧損41億元!

蔚來第三季的淨虧額,再刷世人認知、可謂驚鴻一片。

勿怪輿論不淡定:這幾乎是去年同期虧額的4倍,較上季度增近5成,更創上市以來季虧最高記錄。當然,亦有價值A面看點:營收創下最好成績,銷量亦打破增長瓶頸。

只是這種巨虧下的增長,質量咋樣?可持續性如何?在苦苦追逐規模效應的路上,蔚來是遠了還是近了?

01

營收新高與虧損新高 越賣越虧?

銷售行政費大增 精細化做的咋樣?

LAOCAI

客觀而言,蔚來三季報是有一定改觀的。

營收130.02億元,同比增長32.6%,再創單季新高,超出市場預期,環比增幅也創下近7季度之最。其中,汽車業務營收119.33億元,同比增加38.2%,環比上季增加24.7%。

歷經4季度的增長瓶頸期終被突破,可喜可賀。

只是,重中之重的規模效應似乎漸行漸遠:三季度淨虧41.1億元,同比增長392.1%,環比增虧49.1%,低於市場預期。三季度每賣一輛車帶來的虧損約爲11萬元,爲何越賣越虧,是否典型的虧本賺吆喝?

毛利率13.3%,較上季度13%有可喜改善,可車輛毛利率爲16.4%,去年同期爲18%,環比二季度的16.7%也有略降,與李斌所期待的20%更是越差越遠。

衆所周知,汽車業就是個規模產業,銷量規模是破解盈利的不二法門,爲啥蔚來反其道行之,規模大增虧損卻加重?是否陷入規模陷阱?

財報電話會上,李斌給出了答案:成本。

“公司今年利潤出現起伏,主要受電池、碳酸鋰價格上漲影響。如果碳酸鋰價格下降到40萬/噸,我們的毛利率還能再漲4個百分點。”

只是,蔚來也沒那么被動啊:早在今年第二季就在財報會上表示,計劃採取漲價措施,提升毛利率。但從實際看效果並不明顯。

其他費用支出,應是一重要考量:

三季度銷售行政費達27.1億元,同比大增49%,超過市場預期的24億,也遠大於交付和營收增長。

拉長維度,近四季度,蔚來行政及銷售費用率都維持在20%以上,經營成本始終高居不下。

行業分析師劉銳玲表示,所謂規模效應,規模體量只是表面,精細化、專業力、高質高效才是根本,如表裏不一往往易讓企業陷入規模風險,導致大而不強、快而不穩。

不禁疑問,蔚來精細化運營做的咋樣?效率效益精准度有無提升空間?如此增長後續可持續性如何?

02

盈利堵點知多少

淪爲“畫餅”VS打破“不可能”

LAOCAI

對於外界擔憂,11月10日的業績溝通會上,李斌仍自信滿滿“從我們目前來看的話,2023 年四季度,NIO 品牌可以實現盈虧平衡。”

玩味在於,此前蔚來計劃是2023年第四季度實現盈虧平衡。

從“蔚來”到“NIO品牌”,細微變動有何深意?

李斌解釋,蔚來之外的另外兩個新品牌、電池、芯片、手機等新業務,每季度大約會有 10 億元投入。

可就算姑且拋开,不到一年半時間,中流砥柱NIO又勝算多少?

自然先看交付。

2019年至2021年,蔚來全年累計交付量爲20565輛、43728輛、9.1萬輛。

因受制供應鏈、疫情等因素,2022年1-10月,蔚來累計銷量僅92493台,不僅同比增速大幅放緩,還遠低於中國新能源汽車市的整體增速。

財報披露,蔚來第四季交付目標爲4.3-4.8萬輛,就按最高4.8萬輛算,加上前三季累計交付的8.2萬輛,蔚來今年交付水平也不過13萬輛。

這意味着,此前15萬輛的交付目標,已或在無聲中大概率被事實性放棄。也意味着,靠走量擴產、達到規模效應的路徑短期較難行通。

有限產能下,單車盈利、銷售毛利幾乎是決定蔚來利潤的“金標准”。而提升毛利率,無非降低成本或提升售價,可這兩條路似乎都不太容易。

首先是降本難。

一方面,上遊原材價漲勢仍未有停下來的意思。而爲確保核心競爭力,蔚來也無法在服務方面、產品研發上縮減成本。

另一面,降本有賴規模效應的成本攤薄。往期看,蔚來汽車年銷量在10萬輛左右,但年投入卻堪比百萬規模車企,導致單車成本高企,也是上文賣一輛虧一輛、賠本賺吆喝的質疑症結所在。

其次售價提升壓力,定位高端市場的蔚來,售價本就不低。6種車型ES8、ES6、EC6;ES7、ET7、ET5,售價最低的ET5也要32萬起,領航版ES8高達59.8萬元。

隨着蔚來 ET7於2022年3月开啓交付,蔚來NT2平台已入市半年有余,但從財務表現看,縱使技術更先進、外形更炫酷、硬軟件賣點更多,卻並沒幫蔚來顯著提升毛利率。

況且新能源造車下半場,內卷態勢日盛。就在上月,特斯拉降價再次登上熱搜:宣布中國大陸地區Model 3及Model Y售價調整。根據車型版本不同,價格降幅1.4萬-3.7萬元。

交付周期也有縮短。Model Y預計交付周期爲1-4周,Model 3預計交付周期4-8周。

面對強敵的強勢下沉,鮎魚衝擊效應不言而喻,畢竟作爲行業先行者,其綜合品牌力、核心技術沉澱、受衆量、傲人市值都更有優勢。

李斌回應:“特斯拉的降價不是新鮮事,對蔚來的需求沒有影響。因爲價格差異,特斯拉Model 3與Model Y與蔚來不在同一區間。”

然而,世間也非一個特斯拉,鮎魚效應正引發不少玩家跟進:如問界官宣10月25日至10月31日,對用戶統一贈送價值八千元的購車大禮包;比亞迪漢的低配車型售價甚至有可能壓至20萬以內……

這對蔚來影響不可不察,起碼提價天花板肉眼可見。

放眼市場,高端化已是一股潮流,消費者從來不缺選擇。以40萬上下區間爲例,特斯拉Model Y外,理想L9、小鵬P7高配版、高合HiPhi X等都很受捧,性能上各有特色;更值注意的是,傳統豪華車企已迅速反撲,奔馳EQB、寶馬iX3等分食之態咄咄。

上擠下壓中,蔚來想“提價”以增厚毛利,可行度有多大?

當然,盈利之所以迫切,跟蔚來處境息息相關。截至2022年9月,其現金儲備下滑至514億元。數目仍然可觀,但依然潛存危險。要知道,資本市場上,蔚來已幾乎窮盡公开融資手段,美股、港股、新加坡都已上市。虧損若持續擴大下去,對企業生存是莫大考驗。

鑑往知來,新能源汽車盈利底氣便在毛利率。據特斯拉2022年第三季度財報,其營業利潤率17.2%,毛利率達27.9%。這個水平,即便再降價也有余糧。

如何做到的?特斯拉採取成本定價法,其售價更多參考自己的生產制造成本。

行業分析師於盛梅表示,與以蔚來爲代表的燒錢砸豪華感、科技感以求高端突破不同,特斯拉在保持軟件生態、算力優勢的大前提下,追求降低成本。其把許多精力都放在了生產制造領域,因此獲得的是產業層面領先。

簡言之,如說蔚來在做“加法”,那么特斯拉則在做“減法”。

對蔚來而言,NIO品牌想要跑通盈利模型,產業鏈深功、品牌溢價力沉澱,生產技術及供應鏈優勢是必由之路。試問,哪個能用一個簡單時間節點衡量?上述盈利目標是否過於樂觀、甚至淪爲畫餅,多少勝算可能性?

往期看,一向不走尋常路的李斌足夠高調,也常變“不可能”爲“可能”,那么這次會如何收場?

03

反超苗頭、战場變換

品控經仍是關鍵

LAOCAI

追夢人最美,可也要腳踏實地、實力打底。

種種挑战下,蔚來似乎是左右爲難的,但也並非全無動作,比如姿態“向下”:

電話會議上,李斌透露了未來的產品投放規劃,計劃2023年上半年推出5款車型,到6月份蔚來汽車將擁有8款車在售,價格區間涵蓋在30萬-50萬的區間,滿足用戶多樣化的需求。

有輿論從“NT2 車型全面上市”的表述推斷,其中 3 款或將是“886”幾款老車型(ES8、ES6、EC6 三款SUV)改款。

推新力度不可謂不大。要知道,蔚來今年剛剛推出三款全新車型,以及“886”新款,到明年上半年現有產品型譜接近翻番。

而另一角度審視,蔚來高端线似已松動,產品“下沉”战已打響了。李斌也稱要打造蔚來“Modle Y”,傳遞大衆平價決心。

歸根結底,蔚來需向市場要增量,能否把投入資源、堆積的品牌力快速變現,是不可忽略的盈利賽點。

不快些也不行了。不僅是特斯拉降價蠶食、向市場份額“發難”,曾經慢一拍的傳統車企亦突然开竅轉向,加碼新能源業務的步子又大又急。

以比亞迪爲例,極致性價比、全面產品矩陣、疊加產能優勢、核心三大件自研的成本優勢讓其傲視群雄。2022年第三季營收1170.8億元,同比增加115.59%;淨利57.16億元,增長350.26%。前九月新能源汽車累計銷量超118萬輛,同比增長249.56%,其中,DM插混車型銷售約59.3萬輛,同比增長307.21%。

飛輪效應仍在加速,11月16日,比亞迪第300萬輛新能源汽車下线。

早有輿論斷言,當傳統汽車崛起反攻,新勢力們就會很快成爲被顛覆的一方。如今比亞迪強悍的規模效應,可謂爲新能源車企們打了個樣。

行業分析師林永表示,如果說造車新勢力勝在互聯網化思維的先發優勢破局,那么傳統車企的突然崛起則是數十年來在汽車產業方面的研究力與話語權,整車制造等環節的產業鏈優勢、造車工藝沉澱,加之對三電系統、智能化操作的後續深耕,一旦战略精准轉向便能如魚得水、甚至一飛衝天。

所言不虛。在新能源領域找到“感覺”的傳統車企越來越多。目前一汽、東風、上汽等五大國有車企,吉利、長城等民營頭部均推出了各自高端新能源品牌。

至於智能化思路也不再需擔憂,各企都在“借力打力”補足短板,極狐身後有華爲和麥格納,阿維塔背後是華爲和寧德時代,智己有阿裏巴巴助力......

市場銷量而言,從今年看傳統車企已展現出強勁“反超”苗頭。

新賽點已經到來,蔚來、李斌如何應战?

誠然,新能源造車本就九死一生。曾幾何時,蔚來汽車股價業績齊跌、墜入急救ICU,最終挨過至暗成功脫困,靠的就是高端高質、高服務,靠的就是一大波新中產消費者力挺。

那么,一些負面瑕疵質疑就不可不察。

據公开報道,2022年6月,“測試車墜樓致兩名試車員身亡”事件引起全網譁然;2021年8月12日,企業家林文欽駕駛來蔚來ES8,啓用NOP領航狀態,發生交通事故不幸逝世;2021年7月,一輛蔚來EC6在上海因突然撞擊高速石墩導致車主死亡……

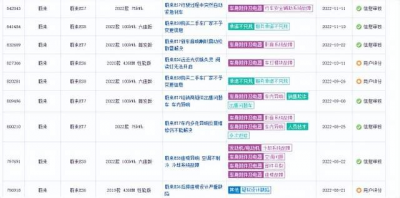

瀏覽黑貓投訴,截至2022年11月21日18時,“蔚來”共有166條投訴,涉及剎車等駕駛安全、售後服務、會員積分運營、虛假宣傳……從質量到服務不一而足。

車質網上,亦有各種品控風控投訴:行車安全輔助系統故障、影音系統故障、車燈模塊故障、車內異響、冷卻系統故障、空調問題、座椅故障、服務承諾不兌現、銷售欺詐……

萬語千言、打鐵自身硬。衆所周知,汽車業重口碑、強體驗,尤其白刃內核競爭中、消費者從不缺選擇。面對聲聲投訴,無論高端卡位還是下沉分食都不是加分項。想要真正擺脫虧損魔咒、破壁規模效應,踏實念好品控內控經是關鍵。

易觀汽車出行行業研究總監劉影認爲,蔚來全部採用代加工生產的模式或是其受此次供應鏈影響更大的主要原因。相比之下,自建工廠的小鵬、理想對供應商依賴度相對較低,抗風險能力也會相對好一些。

高端不止高價,更要產品服務匹配。在速度體量奔襲中,蔚來質量根基有無短板要補?

04

從高端到精細

李斌跨越“不可能”?

LAOCAI

可貴的是,面對前路艱難,蔚來對未來的投入是決絕的。

巨虧背後,研發與產業鏈上的投入也是關鍵原因。

具體看,蔚來三季度研發投入29.45億元,同比增長146.8%,創單季新高。

對此,李斌表示,在接下來一段時間內,蔚來汽車每季研發費用會保持在 30 億人民幣左右,並持續提升研發的體系化效率。

大手筆研投,亦有卡脖子突破的战略深意。已成立一家注冊資本爲20億元的電池公司,李斌親自擔任董事長;芯片方面已組建起規模達500人的團隊。

事實上,蔚來一直在尋求建設自身的“護城河”。除上遊自己把控電驅動、電池包,產業鏈觸角還涉及到更下遊領域,如專注充換電領域的NIOPower和汽車衍生品消費的NIOLife,以及精心運營蔚來APP加強與企業溝通。

同時,海外市場开拓也是重頭戲,就在今年10月,蔚來在德國首都柏林舉行發布會,正式進軍歐洲市場,之前已在挪威登陸。

想來,正因對未來的战略投入,構成了蔚來區別於友商的價值底色,成爲李斌突破盈利“不可能”的底氣所在。

值得注意的是,知名長线基金巨頭柏基資本自2018年投資蔚來起,一直在持續加倉。全球最大對衝基金橋水基金今年三個季度均對蔚來加倉。

乘聯會祕書長崔東樹認爲,“對於創業公司主要任務是發展,因高投入導致無法盈利,屬於正常現象。對於目前的智能化電動汽車領域,用當前盈利來衡量企業發展尚早,需要持續加大投入,才能加速發展。”

沒錯,打好內功、查漏補缺,依然是蔚來汽車當下最需要做的事。

只是,要守得雲开見月明,除了方向正確,更要實操高效。要知道,行業一日千裏,技術迭代、競品顛覆、市場政策變化、產業鏈供應鏈波動都會給廠商帶來極多不確定性。而無論資本還是消費者,都是有耐心限度的。

因此所有战略布局,最終能否化爲盈利能力、核心競爭力,精細化、精准度、效率死磕都是重中之重。於創下虧損新高的蔚來尤爲如此。

巨虧與長投交織,信心雄心之外,本身也是一場豪賭。一定意義上說,蔚來仍在盛衰线上橫跳。

如果說,兩年前是高端化讓蔚來起死回生,那么現在面對反撲、下沉等新賽點,精細化、效率重塑、規模效應突圍就是到達安全邊際、跨越盈利“不可能”的關鍵。

蔚來、李斌可有答案?

本文爲銠財原創

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:蔚來季虧創新高 規模效應追問 盈利阻點知多少?

地址:https://www.breakthing.com/post/32482.html