01.孤島

雙十一遇上廣州疫情,陳來成的美妝工廠變成了一座孤島。

“工廠封了10天,包材也進不來,生產缺原料,客戶雙十一賣貨急死了。”

陳來成在化妝品ODM代工行業已經幹了25年,如今的他是廣州麻尚會生物科技的創始人,合作品牌有滿婷、植美村等200多個。

如果不是疫情,他的工廠是爲數不多能把貨車塞得滿滿當當運到甲方手裏的。

往年爲了雙十一大促,品牌商基本會在9月下旬完成下單,但今年的情況完全反了過來。“以前是618消耗前一年雙十一沒清的貨,現在是雙十一消耗618的囤貨。”

需求驟降之下,陳來成周圍一些工廠雙十一的訂單總量暴跌了90%以上,部分工廠的新增訂單幾乎爲零。

訂單不足加上疫情生產條件受限,很多工廠都在裁員,但陳來成仍舊保持着廣東人的務實與樂觀。尤其是看到富士康的新聞後,面對封控,“讓剩下的工人喫好”成爲他的頭等大事。

見過好日子的人,面對凜冽寒風往往更有忍耐力。

幾年前,美妝還是新消費最熱鬧的賽道之一,經歷了消費升級、品牌分衆、新零售轉型、國產品牌興起等浪潮,消費端的熱情不斷反哺着產業鏈上的每一個環節。

韓國化妝品制造企業科絲美詩也是受益者之一。2015年,科絲美詩總營收超過意大利美妝巨頭瑩特麗,穩坐全球美妝代工集團的頭把交椅。其中,中國市場的增速功不可沒。

科絲美詩中國區總經理助理申英傑告訴36氪,2008年全球金融危機後,中國政府四萬億放水大大地刺激了經濟,也助推了中國化妝品行業,特別是本土品牌的發展。

“2008年至2017年的近十年間,科絲美詩的年增長率就沒有低於40%以下。”

按照科絲美詩自身業務變化的時間節點看,2004年入華到2008年是穩定准備期;2008年到2017年是高速發展期;2018年之後則开始往電商化轉變。

據其介紹,科絲美詩中國90%的訂單來自國產品牌。除完美日記,伽藍集團、上海家化、花西子都是其合作夥伴。2021年8月,科絲美詩還與花西子合資成立技術研發公司。

中小美妝工廠的繁盛期稍微來得遲一些,2019年和2020年的全面开花階段,全國5500多家工廠中2000多家在廣州,其中又有1700多家工廠集中在白雲區。

但兩年多時間過去,白雲區只剩下1100家至1200家工廠還在正常運作。

“2021年8月行業准入門檻一下子提高很多,化妝品監管比藥品還嚴,廣東這邊已經倒了幾百家企業。”

陳來成的工廠就位於廣州花都區和白雲區的交界,如今這裏繁鬧的景象不再。小工廠外遷,直播基地關閉,再不見往日放工時的人聲鼎沸,園區周圍原本紅火的餐飲店、便利店也接連倒閉。

“去年最高峰的時期,我們工廠一天出八條貨櫃的貨。”據他回憶,“2020年和2021年,園區裏排隊裝車的、排隊提貨的,從早忙到晚,今年上半年疫情开始後,裝貨的車都沒幾輛。”

珠三角地區產業生態完善,作爲美妝行業的晴雨表,這裏的寂靜透露出一個殘酷的現狀——人們對美妝的消費熱情退潮。

數據顯示,和去年比,今年天貓雙11銷售第一大品類依然是美容護膚。但從銷售額來看,美容護膚品類的銷售額同比下降7.7%,銷量同比下降16.9%。

從大趨勢看,無論屈臣氏、調色師還是話梅,整個美妝集合店賽道也正經歷關店潮。其中,THE COLOURIST母公司KK集團在2018年-2021年上半年合計淨虧損超70億元。

羅蘭貝格合夥人蔣雲鶯認爲,原因在於疫情的影響與門店運營成本的上漲。“最重要的是,其門店內部販售的美妝產品,對年輕消費者的吸引力也在下降。”

五月美妝聯合創始人南山告訴36氪:“明顯感到從2020年开始,线上的獲客成本變高、新主播獲取流量的能力也开始減弱。”

據南山觀察,由於化妝品賽道消費兩極分化漸顯,近兩年更多國貨品牌將費用投放給抖音與快手。

在抖音發布的2022年雙十一美妝個護榜單中,排名前3的雖爲國際品牌,但沐念、可復美、HBN、自然堂、韓束等國貨品牌也在榜上。天貓排名最高的國貨品牌珀萊雅,在受衆更爲下沉的抖音排名18。

消費分化的大背景下,國產美妝品牌總體上挑战和機遇並存,只不過中小代工廠的日子變得艱難起來。

中國市場美妝代工行業集中度較低,頭部企業科絲美詩(中國)的市佔率達到5.26%;諾斯貝爾的市場佔有率爲3.65%;其他中小型代工企業則佔據了90%以上的市場份額。

和科絲美詩這樣的大廠不同,中小代工廠需要更有話語權的本土品牌增加單量、提升毛利。而國產品牌短期內則難以提升產品定價,只能在中低端市場被迫內卷、徘徊和遊蕩。

02.新規

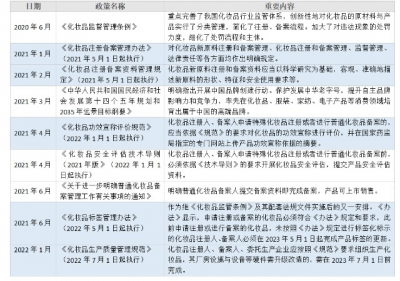

2021年5月的新規——藥監局明確上市銷售的美妝產品配方必須在網站備案,成爲一道分水嶺,一批中小美妝代工廠從此被洗下牌桌。

“與國際(通行情況)不同,這意味着中國美妝行業的監管开始注重‘事前審批’。”

在申英傑看來,新規的要求最大程度地提高了入局者的門檻,無論品牌方、生產方還是原材料商,其配方、產品原料必須保證百分百無瑕疵、無摻假。

在陳來成的印象中,化妝品監管新規實施後,絕大部分品牌與代工廠都把精力用在了備案材料的更新補充上。

“無論品牌方還是上遊工廠,對於上新品基本持觀望態度。”2021年8月,全國備案的美妝新品數量銳減,多是以出口備案爲主。

上新速度變慢,拖累了陳來成的工廠腳步,新規後80%的產品SKU被動停產。“珠三角的美妝供應企業至少出現了三到四個月的備案空窗期。”

2022年1月,藥監局又出規定,所有美妝產品的宣傳功效需測評才能備案,這進一步考驗了品牌方對生產環節的把控能力。

近年來美妝行業相關政策;36氪根據公开資料整理制圖

新規帶來的壓力,在陳來成工廠所在的產業園區表現明顯。許多化妝品工廠遭遇資金鏈危機,“被逼着騰籠換鳥”。

監管政策歷來對美妝行業影響深刻,時間拉回2016年10月,同樣是政策因素——對徵收普通化妝品消費稅的取消,極大地刺激了國產平價美妝品牌的興起。

曾經風光無限的完美日記就誕生在這樣的背景下。品牌成立早期,創始人黃錦峰幾乎撬動了所有能撬動的便宜流量,先是搭上了直播電商的順風車,後又踩中了小紅書社交電商轉型的紅利期。

完美日記創造了一個公式:5000條小紅書+2000篇知乎問答+頭部主播帶貨=一個新品牌。但這樣的營銷模式壁壘並不算高,最終比拼的還是“燒錢”能力。

在2020年底的高管會上,黃錦峰爲逸仙電商定下了銷售額翻三倍、實現一百億的目標。也正是這一時期,整個公司的信心膨脹到高峰。“不遺余力地促增長”爲其埋下了隱患。

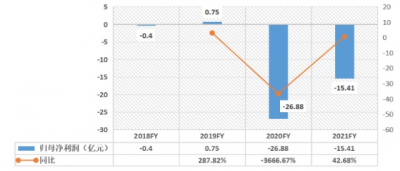

在早前36氪的報道中,爲與花西子爭奪頭把交椅,完美日記以價換量、加大營銷投入。這導致,2019年已微盈利的逸仙電商,在第二年巨虧。

2020年11月,逸仙電商在紐交所掛牌,上市當日股價漲超75%,總市值達到122億美元。但美好的光景僅持續了三個月。

新規出台伴隨疫情加劇,2021年起,國產美妝行業开始步入寒冬。

今年4月,在經歷了上市後數個季度的持續虧損後,逸仙電商的股價跌落至0.39美元的最低點,同時觸發了紐交所退市警告函。

大概在一個月後,黃錦峰罕見地出現在媒體溝通會現場,向外界展示了其對盈利的重視、以及“二度創業”的決心。這算是公司內部第一次公开談及所面臨的困境。

但創始人的“出台”對於資本市場士氣的提振十分有限。伴隨逸仙電商二季度報的發布,其股價又开始波動,原因在於旗下彩妝收入的折腰導致的淨利潤同比下滑。

截至11月1日美股收盤,逸仙電商股價報價1.15美元每股,無限逼近退市线。

在一級市場,投資人對於靠營銷博得聲量的國產美妝品牌也已失去熱情。高度依賴线上營銷的橘朵、Corlorkey等,融資紀錄都停留在2020年及2021年。

公开資料顯示,國內一級市場化妝品行業2018年-2021年的投資事件數量分別爲37、38、70、113件,數量只增不減。但2022年开年至8月底,化妝品行業的投資事件數量僅爲17件。

03.壟斷

審美是流動的,是容易被社會環境規訓的,但操縱審美的“手”總能在風潮變遷中輕易獲得利益。

美妝工業化的歷史進程中,國產美妝產業鏈話語權有限。中國美妝行業可以造出一個完美日記,卻很難造出一個雅詩蘭黛。

申英傑的觀點是,中國市場擁有培育新興品牌最好的土壤,和國際大牌相比,最大的差別仍在於國產美妝還不具備的“文化屬性”。

“我們有最新的生產技術與設備,國際大牌的包裝與容器廠商也在中國,也並非买不起頂級的原材料,但國內品牌似乎難以將這些最好的元素組合。”

在他看來,美妝品牌並不只是簡單的工業產品,販賣的是關於美麗的終極夢想。需要幾代人的不懈努力,才能真正提升“made in China”的含金量與品牌實力。

從產品邏輯上看,國產品牌和國際品牌的商業底色也不盡相同。

國產美妝品牌從消費者需求出發,發現需求再做產品,一些擁有互聯網基因的品牌三個月就可以出新品。

反觀產品導向的國際大牌,重點則是放在前期投入。兩三年產品推出後,即使市場風向已經轉變,憑借強大的財力和品牌背書,也能利用國際巨星代言等推廣方式,不斷給消費者“洗腦”。

在申英傑看來,兩種方法沒有對錯,但他認爲,伴隨消費者意識的覺醒,國際品牌高舉高打的方法很難再被买账,“國產美妝品牌才是大勢所趨”。

但就目前的現狀來看,這樣的理想狀態還是空中樓閣。

業內普遍的認知是,美妝品牌,尤其是以完美日及爲代表的彩妝品牌,想要在研發上建立壁壘,至少需要8年至10年的技術積累。

目前國產美妝品牌的技術研發仍浮於表面。以站在IPO門口的敷爾佳爲例,盡管聚焦的是醫美賽道,公司的研發人員卻只有6名。

常年在一线實战陳來成的觀點更爲犀利,一些國產品牌掛在嘴邊的“與大牌共建聯合實驗室”“與大學共建聯合實驗室”,都屬於“PPT式的研發創新”。

根據他的經驗,國際大牌的新品研發周期爲三至五年,新銳品牌等不起。“最多是跟原料商搞個噱頭,純屬蹭熱度。”

他直言,部分品牌與大學共建的實驗項目也“不接地氣”,產品穩定性、實用性和性價比等方面無法保證,甚至需推倒重建才能部分落地。

另有不愿具名的從業者告訴36氪,“大牌平替”宣傳話術風靡一時,但真實的情況是,代工廠只能保證“通用技術”的相同,在最重要的配方轉化上差距明顯。

通用技術是指產品的生產工藝,即對於攪拌次數、先加涼水還是先加熱水等順序上的把控,這也是最容易模仿的部分。

“當同樣的配方要用本地更便宜的原材料替代時,應該怎么去模擬成效?需要增加什么成分?”該人士說,“這些都需要品牌方自主研發,遠在海外的聯合實驗室甚至接觸不到本土原料。”

按照現有美妝原料分配的遊戲規則,國際一线品牌彩妝產品的生產加工多集中在發達國家,若運力緊張,頂級的原材料也會優先供應給歐美市場,日韓次之,國產品牌只能往後靠。

從抗風險能力角度看,國內的原料供應商大多主營單一或幾種原料,如創爾生物、華熙生物、贊宇科技、湖南麗臣等;國外企業的涉獵更廣泛,通常爲綜合性的原材料供應商,如巴斯夫、亞什蘭、科萊恩等。

疫情下國際環境的變化,使得本就稀缺的原材料產品更緊俏。

以幾種常見的原材料爲例,中國的甘油產品始終“貨緊價高”,彩妝產品常用的高嶺土、鈦白粉等價格也在不斷攀升。

諾斯貝爾副總裁麥耀雅告訴36氪,爲保護品牌方利益,大型代工集團的毛利率始終在10%上下,不會輕易將原材料成本轉移到品牌方。對於原材料的成本上漲,大型代工集團一般通過全球採購、升級設備、投入研發等手段調節。

但對於佔市場總額90%的中小工廠,原材料成本上調疊加政策收緊,影響是致命的。

04.裂縫

行業共識正在趨向一致,除了在技術創新與研發上下“笨功夫”,中國美妝想要出頭別無他法。

南山觀察發現,2020年开始,品牌方开始注重宣傳科研背景、產品的賣點以及商業模式的自洽。而疫情後的美妝行業,高端化趨勢明顯。

“好鋼用在刀刃兒上。”蔣雲鶯也認爲,全球經濟不景氣下,非必選消費品的需求降低,消費者對於高品質產品的需求反而增加。

有一定經驗積累的老品牌已經开始轉型,通過更新成分或者營銷概念,進一步邁向高端化。另在蔣雲鶯看來,對於有實力的集團,收購或投資其他品牌也是“資本和業務拓展的捷徑”。

據麥耀雅所言,近兩年,一些國際大牌也开始在國內建立研究中心、尋找國內工廠,希望能夠根據中國消費者的皮膚特性开發產品副线。“對於上遊企業,這都是機會。”

主打“面膜、護膚品、溼巾”爲主的諾斯貝爾,今年更重視凍幹技術,這也驗證了產品高端化的趨勢。

經過幾次“篩選”後,仍活躍在市場上的新興勢力也以技術爲突破口,試圖在新的階段佔據一席之地。

以活躍於雅詩蘭黛、資生堂等高端產品配方列表的“麥角硫因”爲例。2019年,初創公司中科欣揚極大降低了該原料的生產成本。

據其聯合創始人董欣欣介紹,麥角硫因有高效的抗氧化力。從去年开始,貝泰妮、百雀羚等國產美妝集團頻繁與其接洽。

“能明顯感覺到資本對於國產美妝行業越來越謹慎,但無論是資方還是大型美妝集團,都把目光集中到高端功效原料的研發上。”董欣欣說道。

新興品牌方裏創始人楊菊則告訴36氪,外行人“彩妝沒有研發”的偏見需要打破。

“一盒粉底,針對不同皮膚特質,要採取不同的配方體系,產品應該用什么樣的成膜劑、怎樣的粉體包裹技術、罐裝時又需要多重的押粉力度?這些都需要反復實驗、是非常復合的。”

此外,楊菊也更期待能與投資方貝泰妮展开技術合作,攻克“敏感肌”的持妝需求。在她看來,這是方裏品牌升級、產品提價的重要契機。

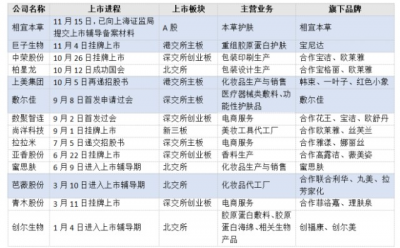

資本市場上,一批上遊公司也頻繁亮相。進入2022年以來,多家化妝品相關企業闖關IPO,橫跨原料、包材、代運營商,及美妝品牌。其中,以寶潔、歐萊雅的包材商——中榮印刷、“化妝刷第一股”尚洋科技爲典型。

盡管上述企業的IPO標的多爲流通率不高的創業板與新三板,但釋放出的積極意義是,更多“打工人”正從幕後走向台前。

過去幾年,美妝賽道衆多資本新獸來了又走。“完美日記們”不夠完美,卻也留下了寶貴財富。

其主打的DTC(面向消費者)的生產銷售模式,一定程度上倒逼了上遊供應鏈的升級與改造。

2017年3月,完美日記在淘寶上线,黃錦峰找到了科絲美詩,雙方交叉持股並於2020年成立合資公司逸仙生物科技。在逸仙生物的簡介中,甚至標明了“科絲美詩成員”的字樣。

在此前,和上遊深度綁定的模式在國產品牌中並不多見。

2019年,完美日記成爲天貓唯一一個月均銷售破1億的國貨彩妝品牌,科絲美詩也因爲完美日記賺得盆滿鉢滿。

和36氪的交流中,科絲美詩總經理助理申英傑這樣解釋公司與完美日記的關系:“我們與完美日記合資的唯一目的就是保證工廠的訂單來源,完美日記則需要更穩定的上遊供應鏈。”

美妝賽道景氣度也許正在遭遇挑战,像科絲美詩這樣能夠站穩腳跟的是少數。對於中小企業,只要不死,就都是擦傷。

沒有外資背景的中小代工廠苦惱的是,在適應新規後,如何控制毛利率,以應對原材料價格上漲和國內市場下單量不足,這樣具體又細微的瑣事。

盡管奮力前行的腳步不可磨滅,但行業中的大多數,仍舊面臨資金技術雙雙缺乏,經營理念和品牌意識不足的老問題。

正如前述不愿具名的人士所透露,“美國、歐洲都有自己的獨立實驗室,實驗室中台有幾十年甚至上百年的配方和數據參數,而中國還比較依賴師傅帶徒弟、口耳相傳的方式”。

普通創業者陳來成,見證了周圍白雲區城中村工廠轉變爲現在的產業園,雖然升級改造也意味着淘汰和被拋棄,但只有經歷陣痛才能換來重生。

時代在變,中國美妝集體求變之心日漸顯露。有裂縫才能照進陽光,暫時的窘境放在中國美妝工業發展的歷史中去看,不過是滄海一粟。

$逸仙電商(NYSEYSG)$

作者 | 謝芸子

編輯 | 潘心怡

封面來源 | 視覺中國

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:國貨美妝:只想活下去丨氪金

地址:https://www.breakthing.com/post/32764.html