作者/成如夢

編輯/木魚

在宣布“二次創業”近6個月之後,逸仙電商迎來了2022年第三季度的財報。

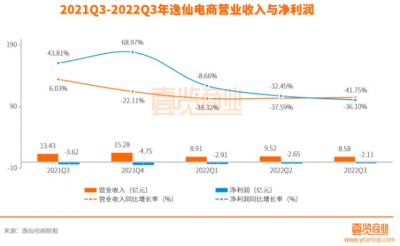

財報顯示,與去年同期相比,逸仙電商在2022年第三季度的總淨收入減少,但虧損收窄。報告期內,逸仙電商的總淨收入同比下降36.1%至8.58億元;淨虧損同比減少41.75%,從去年同期的3.62億元收窄至2.11億元。

總的來說,這是一份並不好看的財報。當然,在整個國貨美妝市場都不景氣的情況下,逸仙電商的財報數據並沒有讓人感到意外。

值得注意的是,一季度財報公布之後,逸仙電商董事長兼CEO黃錦峰曾在媒體懇談會上表示,未來五年,團隊將开啓“二次創業”,去脂增肌實現盈利,全面轉型。

在過去近6個月之後,我們試圖從財報裏看看逸仙電商去脂增肌實現盈利,全面轉型的战略目標實現的怎么樣了。

本降了嗎?

所謂去脂,就是降本。

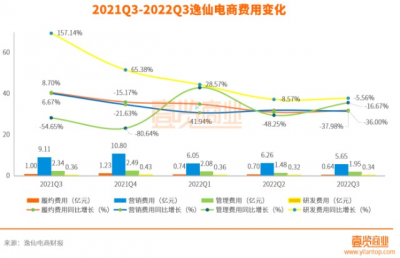

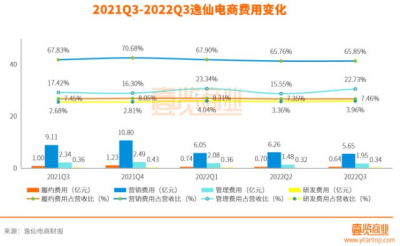

從財報中可以看出,在過去兩個季度,逸仙電商的各成本項費用都出現了不同程度的減少。在過去兩個季度履約費用分別減少了40.68%、36.00%;管理費用分別減少了48.25%、16.67%;研發費用減少了8.57%、5.56%。

在過去,逸仙電商以高昂的營銷費用換取短期增長的模式,一直讓其被貼上“重營銷,輕研發”的標籤。但在過去兩個季度,其營銷費和研發費用都在下降。。

值得注意的是,營銷費用雖然大幅減少,而且其佔營收的比例相較於1季度減少了2.05個百分點,但其相較於2季度增長了0.09個百分點,這可能也意味着營銷費用的減少也直接帶動了營收的減少。

另外,完美日記的瘦身計劃,也延續到了門店。據GeoHey數據顯示,今年以來完美日記的线下門店持續收縮。從2022年1月份的280家,已收縮至11月的183家。而按照此前完美日記的計劃,2022年門店總數將超過600家。

整體看來,逸仙電商所有的成本費用類都在下降,渠道也在收縮,降本似乎達到了一些效果。那么降本做到這個地步,他的效率提升了么。

效增了嗎?

所謂增肌,就是增效。

增效主要體現在營收和淨利潤兩項硬指標上。在報告期內,營收下降36.1%至8.58;淨虧損減少41.75%至2.11億元。

值得注意的是,這是逸仙電商營收連續四個季度下降,而且自從上市以來,其從未盈利過。

財報顯示,營收下滑的主要原因在於彩妝品牌銷量的減少。報告期內,以完美日記、Pink Bear、小奧汀爲代表的彩妝業務淨收入下滑了48.8%。

彩妝業務的下滑,也延續到了今年的雙11。天貓數據顯示,在雙11期間,完美日記跌出了天貓彩妝品牌預售排行榜前二十的行列。

值得注意的是,隨着彩妝下滑,逸仙電商旗下完美日記品牌的影響力也在快速下滑,百度指數顯示,以6月份爲分界线,上半年用戶在互聯網上對完美日記的關注程度明顯高於下半年,即使是雙11期間,對完美日記的關注度也只是在整體平均值附近波動。

在壹覽商業看來,逸仙電商彩妝業務收入呈斷崖式下滑的原因主要有兩點。

從行業來看,彩妝市場競爭激烈。

一方面,市場上的國貨品牌越來越多了,據天貓數據顯示,過去3年,有超過6000個美妝品牌在天貓开設旗艦店,其中國貨品牌佔比達到8成。這些國產品牌都希望能夠復制完美日記的成功路徑,通過KOL/KOC投放、IP聯名、流量明星代言營銷,主打性價比,大牌平替,成爲下一個完美日記。對於消費者來說,可選擇的平價彩妝品牌越來越多了。

另一方面,化妝的需求反而开始減少了。在疫情口罩的大背景下,人們收入減少,化妝頻率減少。消費者开始理性消費,主動減少對美妝產品的需求。根據國家統計局的數據,2022年1月至10月,化妝品消費零售總額3084億元,同比下降2.8%。如果單看4月的數據,化妝品消費零售額爲214億元,同比大跌22.3%。

一方面是供給增加,另一方面是需求減少,這也直接導致了彩妝市場的激烈競爭。

從自身來看,逸仙電商產品力不足。

早年完美日記的特點在於營銷,以鋪天蓋地的廣告打造爆款產品,但完美日記一直沒能建立起統一的品牌認知,所以當營銷費用減少之後,完美日記的銷售也呈現出了斷崖式下跌。而隨後推出的Pink Bear、收購的小奧汀與完美日記的目標人群存在重疊,設計風格也存在一定的相似度,幾乎沒有達到擴大消費人群的作用,反而加劇了子品牌之間的競爭。

整體看來,營收繼續下滑,虧損依然持續。雖然在過去兩個季度虧損有所收窄,但增效還需繼續努力。

距離轉型成功還有多遠

用黃錦峰曾經的說法,逸仙電商的全面轉型是將產品結構重點從彩妝轉移到護膚。

財報顯示,逸仙電商護膚業務收入上升勢頭明顯,三季度同比上漲31.4%,達到2.69億元,其中三個中高端護膚品牌,包括DR.WU達爾膚、EVE LOM和Galnic法國科蘭黎,營收同比增長69%。總淨收入對整體的貢獻從上年同期的15.1%迅速增長至31.4%,已經成爲逸仙電商的第二增長曲线。

但目前護膚業務佔比仍然不到1/3,這也說明,彩妝業務仍然是拉動營收的主要部分。

從互聯網關注度來看,完美日記的關注度遠高於DR.WU達爾膚、EVE LOM和Galnic法國科蘭黎。值得注意的是,雙11期間,EVE LOM和Galnic法國科蘭黎都進入了李佳琦的直播間,Galnic法國科蘭黎還登上了第二季《所有女生的offer》,即使如此,Galnic法國科蘭黎的關注度也只是短短的超過了完美日記一段時間。

即使是關注度不如完美日記的小奧汀,其關注度在大部分時候也都是在DR.WU達爾膚、EVE LOM和Galnic法國科蘭黎之上的。

從粉絲量來看,DR.WU達爾膚、EVE LOM和Galnic法國科蘭黎三者在天貓旗艦店的粉絲數不到300萬,低於小奧汀300多萬的粉絲數,遠低於完美日記1800多萬的粉絲數。

從產品來看,據逸仙電商官網顯示,美妝品牌中,完美日記主打產品有4件,小奧汀主打產品7件,Pink Bear主打產品3件;護膚品牌中,科蘭黎主打產品3件,DR.WU達爾膚主打產品2件,EVE LOM主打產品1件。美妝品牌的主打產品遠超過護膚品牌。

從營收來看,雖然逸仙電商旗下護膚品上升勢頭明顯,但其开始的受衆人群相對來說並不多,前期基數較小,所以比較容易取得不錯的增長率,後續增長只會越來越難。三季度开始,護膚品類佔營收的比例已經开始下降,相較於二季度同比減少了2個百分點。

這些都意味着,在短時間內,彩妝業務才是逸仙電商營收來源的主要部分,想要轉型,並不是一件容易的事。

雖然逸仙電商收購的這三個中高端化妝品在過去兩個季度表現還算亮眼,但目前市場上中高端護膚市場並不好闖。歐睿咨詢數據顯示,2021年國內高端化妝品市場主要由國際品牌佔據,巴黎歐萊雅和雅詩蘭黛市佔率最高,分別爲14.96%和8.73%。

護膚品的使用頻率高,更易復購,同時消費者對其質量要求也遠遠高於彩妝。對貴價護膚品的要求更甚。巴黎歐萊雅和雅詩蘭黛都具有很強的品牌印象,其多年來的積累也決定了其用戶粘性,但逸仙電商收購的中高端護膚品,其聲量都比較小,想要得到消費者的肯定不是一件容易的事。

另外,完美日記“輕研發,重營銷”的不良印象也很可能被遷移到其它品牌,這也給逸仙電商的轉型帶來一些不確定因素。

最後

面對流量和環境的變化,逸仙電商決定放棄短期思維,聚焦多品牌、重研發的發展方向。目前來看,降本初見成效,但增效和轉型還需更長的時間。逸仙電商也需要思考在內外交困的境遇之下,如何走出更遠的路。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:連續四個季度營收下跌,逸仙電商的“二次創業”成功了嗎?

地址:https://www.breakthing.com/post/33190.html