$美團-W(HK03690)$$恆生科技指數(HSHSTECH)$$恆生指數(QQZSHSI)$

2022年三季度美團實現營業收入626.19億元,高於彭博一致預期的623.78億元,同期實現經調整淨利潤35.27億元,遠超彭博一致預期的8.38億元,2021Q3爲-55.27億元。

從經營數據上看,截至2022年9月30日,美團的交易用戶數達到6.87億人,同比增長2.9%,活躍商家數爲930萬戶,同比增長11.3%。在疫情反復、宏觀承壓的大背景下,美團的用戶增長已顯現出了邊際放緩的態勢。

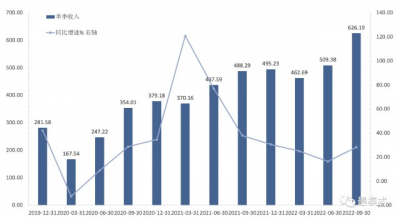

美團在2022Q3単季實現營業收入626.19億元,同比與環比增速分別錄得28.24%和22.93%。在核心業務收入增長修復的助力下,美圖在本季度的收入不僅超市場預期,同期收入增長較之前兩個季度有明顯加速。

美團単季營業收入及同比增速 資料來源:wind,36氪

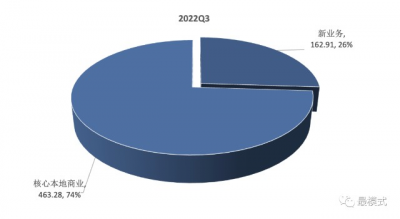

收入結構方面,從今年Q2开始,美團啓用新口徑重新劃分了業務分部,新業務口徑下包括了核心本地商業和新業務兩大業務。其中,核心本地商業包括外賣、到店、旅遊、閃購、民宿、交通票務等,新業務則包括了優選、买菜、網約車、共享單車、充電寶、餐飲管理系統等新業務。

自啓用新的業務口徑後,美團的收入結構在Q2、Q3兩季總體保持穩定,結構上則以核心本地商業爲支柱。以Q3數據計,核心本地商業的收入佔比約74%,新業務的收入佔比約26%。

美團新業務口徑下的收入結構 資料來源:wind,36氪

從美團披露的各業務分部的增長情況來看,新業務在本季度的增長相對更加強勁,在今年Q3的単季收入同比錄得39.7%,核心本地商業同期的收入同比爲24.6%。從趨勢上看,核心本地商業在Q3的增長較Q2有明顯恢復,受疫情影響核心本地商業在Q2的単季收入同比僅9.2%

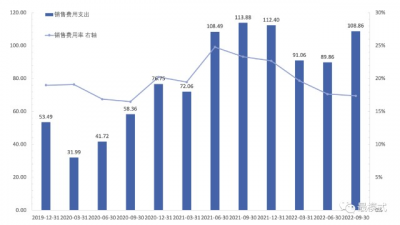

費用支出方面,降本增效成果顯著,銷售費用率、一般計行政費用率、研發費用率同比均有不同程度的降低。其中,作爲費用支出大頭的銷售費用同比大幅下降,疊加收入增長,共同驅動了銷售費用率在本季度出現了約6pct的同比下降,爲成本控制做出了較大貢獻。

美團単季銷售費用支出及銷售費用率 資料來源:wind,36氪

利潤方面,在收入增長與降本增效的合力驅動下,美團在本季度實現經調整的淨利潤35.27億元,看同比實現了扭虧爲盈,利潤數額也超過了市場預期。

美團的核心本地商業主要包括餐飲外賣、到店、酒店和旅遊,以及美團閃購、民宿及交通票務。本季度,美團核心本地商業業務實現收入463.28億元,同比增長24.6%,環比增長26%。

隨着防疫政策的邊際放松,疊加更有效的交易用戶激勵策略,本季度美團的經營數據有明顯改善,即時配送(包括餐飲外賣及閃購業務)交易筆數錄得50.25億,同比增長16.2%;本季度美團的交易用戶數目和活躍商家分別錄得6.87億和930萬,同比分別增長2.9%和11.3%。

在各項經營數據的支撐下,本地商業下的子項收入均實現強勢增長。其中,配送服務實現收入201.07億元,同比增長30.6%,環比增長26.06%;傭金實現收入160.79億元,同比增長21.9%,環比增長28.86%;在线營銷服務實現收入86.38億元,同比增長8%,環比增長18.39%。

具體來看各業務板塊,美團的餐飲外賣及閃購業務在2022Q3的總訂單量同比增長16.2%。餐飲外賣業務在八月初最高單日訂單量超越6000萬單,主要系美團在消費者和商戶兩端均得以優化。

消費者端,美團通過優化營銷策略、精細化營運及多樣化的活動,使得平台的交易用戶數目有所增長,且季度消費頻率創歷史新高;商戶端,美團在早餐、下午茶及夜宵品類中上线更多餐廳,增加了平台上的活躍商家數目。

本季度,美團閃購業務保持了高速的增長態勢,用戶數量、購买頻率及留存率均同比提升,超市、鮮花、酒水飲料、非食品專賣店及寵物護理等品類持續快速增長。隨着美團持續加強與主流品牌的合作,比如平台上Apple的授權經銷商覆蓋擴展至200個城市以上,平台活躍商家數目及新入駐商家數目均隨之同比增長30%。

新業務:虧損幅度收窄

新業務主要包括美團優選、美團买菜、餐飲供應鏈(快驢)、網約車、共享單車、共享電單車、充電寶、餐廳管理系統及其他非核心業務。

2022年第三季度,新業務實現收入163億元,同比增長39.7%,環比增長 14.8%,與一致預期基本持平,該業務在本季度的大幅增長主要受商品零售業務的擴張推動以及其他新業務的季節性因素所致。

盈利能力上來看,2022年第三季度,新業務實現經營虧損68億元,同比減少32.5%,環比減少 0.3%。同期新業務實現經營虧損率41.6%,同比收窄44.4pct,環比收窄6.4pct。經營虧損及經營虧損率均有所改善,一方面由於商品零售業務的經營效率有所提高,商品零售業務的經營虧損持續收窄;另一方面由於成本及开支的降低以及效率的提升。

具體至業務來看,季度內,公司已將美團優選品牌定位升級爲“明日達超市”,截至2022年9月底,明日達超市已覆蓋近3000個市縣。

在選品、定價策略、配送效率及供應鏈管理方面,美團優選試行行業領先的智能分揀系統,爲消費者提升配送體驗的同時,降低成本提升配送效率。在物流方面,美團將冷鏈物流應用至包括肉類、禽類、水產及冷凍食品等更廣泛的品類,並利用全國性的物流網絡支持鄉村振興及農產品流通,帶動農產品的總銷售額貢獻日益增加。

美團买菜方面,受益於產品及服務的改善以及消費者心智的加強,該業務在季度內持續保持同比強勁增長。業務新動向上,公司增加了本地及季節性產品的供應,推出了本地尖貨項目,並與地方政府及產品原產地的農民緊密合作,能使產品更有效地送達本地消費者手中。

總體來看,盡管疫情對美團的新業務帶來了短期影響,但得益於經營效率的提升,成本开支的大幅降低,新業務的盈利能力已得到了顯著的提高。未來,隨着業務整合的加速、經營效率的改善、供應鏈的優化,新業務的經營虧損有望進一步收窄。

與其他互聯網企業相比,美團是一個特殊的存在。

不同於其他互聯網企業各項業務單邊受到宏觀環境以及疫情的壓制,美團同時具備到店與到家兩個業務大類的特性,使得公司具備着獨特的逆周期能力。

就核心商業業務而言,2022Q1前,美團將外賣及到店等業務分开披露,2022Q2後,盡管上述兩項業務的財務數據被合並列示,但從趨勢上來看,我們還是可以判斷外賣、閃購等到家業務與酒店、餐飲、旅遊等到店業務的強弱勢表現。

隨着美團優選和买菜業務在市場中逐漸站穩腳跟,預計未來新業務對美團利潤表現的掣肘將會進一步減輕。

整體來看,我們可以對美團Q3財報得出以下結論:一是防疫政策保持緊張下到家業務的強勁增長爲公司整體營收增長貢獻主要動力;二是新業務在控本降費後經營虧損的大幅收窄,使得公司經營利潤同比扭虧。

從利潤表現來看,由於餐旅酒店等到店業務無需履約及倉儲成本,盡管收入佔比並不算高,但盈利能力卻是各業務板塊中最強的。2021年,美團到店業務的經營利潤在公司利潤總額中的佔比超60%。因此,到店業務的重要性不可忽視。

如果防疫政策逐步放松的話,那么美團的到店業務將會逐漸开始發力,到家業務則難以再保持高增速。受兩項業務營收體量差異的影響,美團前期的營收表現可能會因到家業務的乏力增長而受到壓制,但從利潤表現來看,由於到店業務無需履約及倉儲成本,盈利能力較強,公司的盈利能力將會有更強勁的表現。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美團終於开始賺錢了!

地址:https://www.breakthing.com/post/34011.html