自營門店層面,淨收入爲2.9億元,同比增長67%,同店銷售增長率爲7.5個百分點,且租金及人力成本大幅下降,租金佔營收比降至12.5%,人力成本佔營收比降至22.8%。受益於此,經調整後自營門店EBITDA持續轉正並穩健提升,利潤率爲6.7%,較去年同期的2.6%提升4.1個百分點。

報告期內,Tims中國拓店成效顯著,品牌粘性進一步提升。財報顯示,Q3新开門店46家,截至2022年9月30日,淨門店數486家,其中自營門店454家,加盟店32家,已覆蓋全國27個城市。10月公司又宣布在全國开出第500家門店;第三季度公司注冊會員達886.2萬,同比增長85.8%。

報告期內,Tims中國保持穩定的拓店速度,以平均每兩天新开一家店鋪的速度,單季度實現新增門店數量46家。截止到9月末,公司新开96家門店。盡管受疫情影響,上半年拓店速度略有減慢,但隨着第三季度的恢復,公司在進一步推動新店增長。

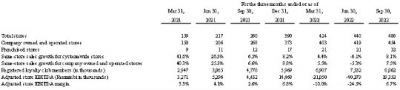

Tims中國核心運營及財務數據

自營門店層面,食材及包裝成本佔營收比穩定在33.3%,較2021年第三季度有小幅下降。租金佔營收比從21年第三季度的24.7%降至12.5%。人力成本佔營收比從21年第三季度的34.3%降至22.8%。主要得益於智能排班系統、精細化運營、及人工結構優化。第三季度經調整自營店層面EBITDA利潤約2,000萬人民幣,比去年同期翻了不止三倍,經調整自營店EBITDA利潤率爲6.7%,對比去年同期增長4.1%。

公司總部層面,管理費用及市場費用佔比也大幅優化。NON-GAAP口徑下管理費用佔比從21年第三季度的27.1%降至15.8%。 盡管目前管理費用率仍在偏高水平,但隨着營收的增長及規模效應的進一步體現,未來管理費用率仍有較大改善空間。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Tims中國發布上市後首次季報 Q3營收3.06億元

地址:https://www.breakthing.com/post/34949.html