正在上演的“資本奇跡”。

”

從跌入谷底到涅槃重生,成爲行業標杆,需要多少時間? 瑞幸的答案是兩年。 “這是中國商業史上的奇跡,瑞幸在中國將超過星巴克。” 兩年前,參與做空瑞幸的雪湖資本對瑞幸的評估也出現了大反轉,甚至自稱已購入瑞幸股票。 誰曾想到,一家經歷財務造假、信譽滑坡的公司,通過實控人和管理層大換血、產品創新、商業重構,居然能重拾強勁增長。 瑞幸主導的這場“資本奇跡”,仍在繼續上演。

走向價值成長 用持續“逆勢增長”來形容今年的瑞幸,毫不爲過。 剛剛公布的2022Q3財報,依舊讓市場咋舌,在疫情反復,消費不振,行業一片低迷之際,瑞幸營收、營業利潤、營業利潤率繼續創新高。 其中,營業收入38.95億元,同比增長65.7%;美國會計准則(GAAP)下營業利潤5.85億元;自營門店同店銷售增長率19.4%,在主要競爭對手連續下滑的背景下,顯示出了更強的韌性。

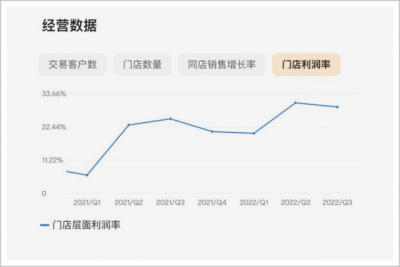

走向價值成長 用持續“逆勢增長”來形容今年的瑞幸,毫不爲過。 剛剛公布的2022Q3財報,依舊讓市場咋舌,在疫情反復,消費不振,行業一片低迷之際,瑞幸營收、營業利潤、營業利潤率繼續創新高。 其中,營業收入38.95億元,同比增長65.7%;美國會計准則(GAAP)下營業利潤5.85億元;自營門店同店銷售增長率19.4%,在主要競爭對手連續下滑的背景下,顯示出了更強的韌性。  瑞幸的門店層面利潤率保持在了29.2%的行業高水平,且無論是在美國會計准則(GAAP)還是非美國會計准則(Non-GAAP)下,均斬獲超過5億元的淨利潤。

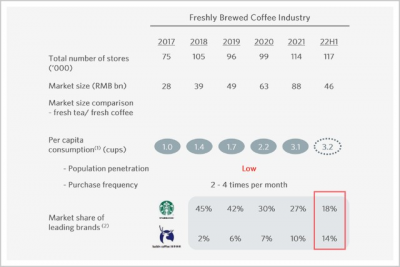

瑞幸的門店層面利潤率保持在了29.2%的行業高水平,且無論是在美國會計准則(GAAP)還是非美國會計准則(Non-GAAP)下,均斬獲超過5億元的淨利潤。  來源:瑞幸財報,富途 2019年虧損,2021年虧損減少,2022年首次盈利(GAAP准則下),並持續超預期增長,瑞幸成功實現業績“三級跳”。 業績向好,引來資本競相追逐。盡管身處粉單市場,但瑞幸股價連續上揚,股價從不到1美元漲至19美元,兩年漲幅超過20倍。 與此同時,瑞幸還發布了首份公司治理報告,回顧了瑞幸在過去兩年時間,在全新價值觀指引下,逐步進入良性發展軌道,最終逆風翻盤的歷程。 對比之下,星巴克中國2022年第四財季的營收爲7.75億美元,同比下降了19.6%,門店銷售額下降了16%。這已是星巴克中國業績連續多個季度下滑。 一升一降,市場聲量隨之此消彼長。雪湖資本報告顯示,星巴克市場份額從2018年的45%降至2022年上半年的18%,瑞幸則從2%增至14%。

來源:瑞幸財報,富途 2019年虧損,2021年虧損減少,2022年首次盈利(GAAP准則下),並持續超預期增長,瑞幸成功實現業績“三級跳”。 業績向好,引來資本競相追逐。盡管身處粉單市場,但瑞幸股價連續上揚,股價從不到1美元漲至19美元,兩年漲幅超過20倍。 與此同時,瑞幸還發布了首份公司治理報告,回顧了瑞幸在過去兩年時間,在全新價值觀指引下,逐步進入良性發展軌道,最終逆風翻盤的歷程。 對比之下,星巴克中國2022年第四財季的營收爲7.75億美元,同比下降了19.6%,門店銷售額下降了16%。這已是星巴克中國業績連續多個季度下滑。 一升一降,市場聲量隨之此消彼長。雪湖資本報告顯示,星巴克市場份額從2018年的45%降至2022年上半年的18%,瑞幸則從2%增至14%。  來源:SnowLake 瑞幸的崛起,讓星巴克的“鐵王座”遭受了史無前例的衝擊。 但事實,不止星巴克,隨着現制咖啡賽道變得越發擁擠,咖啡各品牌間的競爭隨之加劇,導致引流獲客成本不斷變高,售賣單價則不斷變低,門店盈利的難度指數級上升。 如去年還融資近億元的時萃咖啡,由於持續虧損,缺乏造血能力,目前已幾乎關閉了所有线下門店。 咖啡新勢力MANNER,也在今年5月深陷討薪風波。而其此前的最大股東今日資本,則在去年因不看好其發展而選擇全面退出。 去年上市的奈雪的茶,2022年上半年營收爲20.45億元,同比下降3.8%;淨利潤則變爲虧損2.54億元。

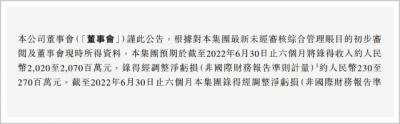

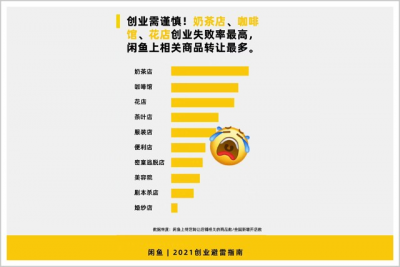

來源:SnowLake 瑞幸的崛起,讓星巴克的“鐵王座”遭受了史無前例的衝擊。 但事實,不止星巴克,隨着現制咖啡賽道變得越發擁擠,咖啡各品牌間的競爭隨之加劇,導致引流獲客成本不斷變高,售賣單價則不斷變低,門店盈利的難度指數級上升。 如去年還融資近億元的時萃咖啡,由於持續虧損,缺乏造血能力,目前已幾乎關閉了所有线下門店。 咖啡新勢力MANNER,也在今年5月深陷討薪風波。而其此前的最大股東今日資本,則在去年因不看好其發展而選擇全面退出。 去年上市的奈雪的茶,2022年上半年營收爲20.45億元,同比下降3.8%;淨利潤則變爲虧損2.54億元。  圖片來源:奈雪的茶公司業績公告 剛剛借殼上市的TIMS中國,同樣流血不止。據其招股書顯示,自2019年進入中國市場以來,其淨虧損就不斷擴大,2019年虧損8782.8萬元,2020年虧損1.4億元,2021年更是巨虧至3.8億元。巨大的虧損,使其上市不到1月股價即腰斬,使其母公司笛卡爾資本集團巨虧64%。 流血上市,資本市場也不免“用腳投票”。 數據顯示,2022年上半年,咖啡領域已披露的融資金額僅爲18.03億元,而在2021年僅上半年融資金額便高達50.76億元,降幅高達近2/3。咖啡賽道的熱情明顯开始退燒。 盡管行業依然熱鬧非凡,新晉品牌層出不窮,但一個明顯的趨勢是,隨着頭部企業快速擴張,並建立起深厚的護城河,行業格局已經基本確立。過去後來者需要面對的只是星巴克這一個巨頭,且在價格帶上有空白空間,但如今卻要同時面對星巴克和瑞幸兩座大山,且在價格帶幾無空白,那些不具備規模優勢、成本優勢的中小品牌已經很難再有彎道超車的可能。 瑞幸門店數量截至三季度末已達到7846家,星巴克中國門店數量突破6000家,而排在第三的品牌則僅有1000多家,MANNER更是僅有400余家。 門店規模的巨大差距,不僅意味着頭部品牌可以有着更廣泛的觸達,更關鍵還在於規模下頭部品牌在原材料採購、門店房租等上可以有更大的議價空間,形成的巨大成本優勢。也就是說同樣的品質下,頭部品牌可以賣更低的價格卻依然可以盈利,但中小品牌卻無力還手。 更爲關鍵的是,行業“祛魅”後,如今資本更加務實,更加注重營收和盈利的確定性。缺乏資本的支持,缺乏造血能力的品牌大批死亡,這一景象似乎已並不遙遠。 此外,如今還要面對消費疲軟,以及疫情反復等不確定性風險的幹擾,更是難上加難。據餐寶典發布的調查報告顯示,11.5%的咖啡店活不過3個月,42.4%咖啡店持續運營時間超過2年就已經屬於“老店”了。《闲魚2021創業避雷指南》顯示,咖啡店創業失敗率位列第二。

圖片來源:奈雪的茶公司業績公告 剛剛借殼上市的TIMS中國,同樣流血不止。據其招股書顯示,自2019年進入中國市場以來,其淨虧損就不斷擴大,2019年虧損8782.8萬元,2020年虧損1.4億元,2021年更是巨虧至3.8億元。巨大的虧損,使其上市不到1月股價即腰斬,使其母公司笛卡爾資本集團巨虧64%。 流血上市,資本市場也不免“用腳投票”。 數據顯示,2022年上半年,咖啡領域已披露的融資金額僅爲18.03億元,而在2021年僅上半年融資金額便高達50.76億元,降幅高達近2/3。咖啡賽道的熱情明顯开始退燒。 盡管行業依然熱鬧非凡,新晉品牌層出不窮,但一個明顯的趨勢是,隨着頭部企業快速擴張,並建立起深厚的護城河,行業格局已經基本確立。過去後來者需要面對的只是星巴克這一個巨頭,且在價格帶上有空白空間,但如今卻要同時面對星巴克和瑞幸兩座大山,且在價格帶幾無空白,那些不具備規模優勢、成本優勢的中小品牌已經很難再有彎道超車的可能。 瑞幸門店數量截至三季度末已達到7846家,星巴克中國門店數量突破6000家,而排在第三的品牌則僅有1000多家,MANNER更是僅有400余家。 門店規模的巨大差距,不僅意味着頭部品牌可以有着更廣泛的觸達,更關鍵還在於規模下頭部品牌在原材料採購、門店房租等上可以有更大的議價空間,形成的巨大成本優勢。也就是說同樣的品質下,頭部品牌可以賣更低的價格卻依然可以盈利,但中小品牌卻無力還手。 更爲關鍵的是,行業“祛魅”後,如今資本更加務實,更加注重營收和盈利的確定性。缺乏資本的支持,缺乏造血能力的品牌大批死亡,這一景象似乎已並不遙遠。 此外,如今還要面對消費疲軟,以及疫情反復等不確定性風險的幹擾,更是難上加難。據餐寶典發布的調查報告顯示,11.5%的咖啡店活不過3個月,42.4%咖啡店持續運營時間超過2年就已經屬於“老店”了。《闲魚2021創業避雷指南》顯示,咖啡店創業失敗率位列第二。

而瑞幸之所以能夠持續增長並盈利,則在於其圍繞數字化構建的商業模式,成本低,運營效率更高,更加靈活,且在規模加持下,更具抗風險能力。 瑞幸的單店面積僅約35平米,且以自提+外賣爲主,這種消費習慣一旦養成,短期內很難更改。經過疫情洗禮,人們更加注重社交距離和身心健康,“自提+外賣”也正成爲時下主流的購买方式。 成立至今,“高品質、高性價比、高便利性”的咖啡產品,是瑞幸始終的堅持。 “快取店”的模式下,瑞幸門店就像是咖啡流水线的“前置倉”,輔以標准化制作、全自動機器、柔性供應鏈+生產线,並用“平價”策略實現“品質平權”。 財務數據是企業战略的“會計學”展示,今年以來,一路回暖的瑞幸,正在用數據證實其战略的正確性。 從最新財報可以看出,在外有疫情擾動,內有巨頭圍堵的背景下,瑞幸能展示出自身的阿爾法韌性,並迎來業績和估值的“戴維斯雙擊”。 顯然,瑞幸已進入“投資-盈利-現金流正循環”的優質成長階段,這是一家企業走向價值成長的標志。  新咖啡故事 在中國,選擇在咖啡賽道創業,一开始便會遭遇兩種相反的觀點。 看多者認爲,中國人均咖啡銷量相比歐美還有巨大差距,潛力無窮;看空者則認爲咖啡作爲一種舶來品,味道不討喜,並不適合中國市場。 這正是當年渾水做空瑞幸時,所指出的商業缺陷。 但商業的一切症結,都可以通過創新來解決。 彼得德魯克曾經提出“第四種战略”,就是“改變產品、市場或一個產業的經濟特徵”。即聚焦用戶需求和市場價值,對產品策略、價值主張、服務解決方案進行優化或者變革。 面對咖啡的“天然悖論”,瑞幸开創了不斷更新迭代咖啡爆品的成長路徑,與彼得德魯克的思想不謀而合。 通過快速迭代,持續爆款策略,重新贏得市場,並可以盡享領創者紅利。這一“破壞式創新”,成功將咖啡的“中國式矛盾”消解。 走對方向後,瑞幸還有自己的方法論,即以“高頻次上新+數字化產品开發”,掌握可持續推出“爆品”的密碼,同時加強供應鏈、門店模式變革、以及改變營銷增長方式等等,爲战略的成功運行打下堅實基礎。 瑞幸持續打造爆款的產品力,消費者已深有體會,厚乳拿鐵、生椰拿鐵、椰雲拿鐵、生酪拿鐵……連續爆賣,不斷拉高粉絲的期待值。其中,生椰拿鐵上市以來銷量超1億杯,椰雲系列的目標同樣也是1億杯。10月10日上市的生酪拿鐵,創下新品銷售記錄。

新咖啡故事 在中國,選擇在咖啡賽道創業,一开始便會遭遇兩種相反的觀點。 看多者認爲,中國人均咖啡銷量相比歐美還有巨大差距,潛力無窮;看空者則認爲咖啡作爲一種舶來品,味道不討喜,並不適合中國市場。 這正是當年渾水做空瑞幸時,所指出的商業缺陷。 但商業的一切症結,都可以通過創新來解決。 彼得德魯克曾經提出“第四種战略”,就是“改變產品、市場或一個產業的經濟特徵”。即聚焦用戶需求和市場價值,對產品策略、價值主張、服務解決方案進行優化或者變革。 面對咖啡的“天然悖論”,瑞幸开創了不斷更新迭代咖啡爆品的成長路徑,與彼得德魯克的思想不謀而合。 通過快速迭代,持續爆款策略,重新贏得市場,並可以盡享領創者紅利。這一“破壞式創新”,成功將咖啡的“中國式矛盾”消解。 走對方向後,瑞幸還有自己的方法論,即以“高頻次上新+數字化產品开發”,掌握可持續推出“爆品”的密碼,同時加強供應鏈、門店模式變革、以及改變營銷增長方式等等,爲战略的成功運行打下堅實基礎。 瑞幸持續打造爆款的產品力,消費者已深有體會,厚乳拿鐵、生椰拿鐵、椰雲拿鐵、生酪拿鐵……連續爆賣,不斷拉高粉絲的期待值。其中,生椰拿鐵上市以來銷量超1億杯,椰雲系列的目標同樣也是1億杯。10月10日上市的生酪拿鐵,創下新品銷售記錄。  推出一件爆款可能有運氣成分,但持續高質量輸出,則要仰仗實力。 這背後是瑞幸一整套以數字化能力爲保障,創造優秀產品的機制,包括從規劃-研發-測試-上架-反饋等全鏈路的研發體系。 “我們不相信碰巧,更相信數據。”正如瑞幸副總裁、產品負責人周偉明所說的,“快速推出一個好產品並不能體現競爭力,真正有用的是能夠快速推出好產品的機制。” 以瑞幸爆款生椰拿鐵爲例,這款產品嚴格測試,歷經一年打磨,和各種拿鐵品類對比後,最終才在2021年4月上市。 瑞幸尤其注重收集市場數據、流行趨勢以及消費者真實反饋,並進行量化對比。上架後,還會基於App等线上反饋,迭代運營及物料損耗,提升效率。 相比2年前野蠻粗放的發展方式,現任管理團隊更加精細化。團隊內部的“策創會”,會對產品、營銷、研發、定價等方面不斷打磨。 今年以來,瑞幸產品的上新頻率是星巴克的2.5倍,是MANNER的4.2倍。 2021年,瑞幸新品數量高達113款,上新速度遠超星巴克,甚至高於茶飲行業的頭部企業。 另一方面,營銷和用戶經營是消費企業的必修課。瑞幸聯合創始人、首席增長官楊飛認爲,“品運合一”、“精細化管理”等用戶運營策略,與產品研發和數字化門店運營战略協作,打造“人、貨、場”的三支柱,是瑞幸引領新消費、新零售時代的關鍵。 通過研究年輕人的喜好,瑞幸認爲奶咖是最大的細分市場,瑞幸由此確定了“大拿鐵战略”。“厚乳”、“生椰”、“絲絨”因此成爲2021年的“拿鐵三劍客”。 用戶經營層面,瑞幸更側重线上生態化。2022年Q3,瑞幸月均交易客戶數2510萬。 如此龐大的用戶資產,讓瑞幸得以大展拳腳,同時輔以優質青年偶像代言、跨界IP聯名、事件營銷等玩法不斷擴大流量池。 基於“大私域流量池”,瑞幸更可以真正實現C2M式的產品研發,並持續優化經營和銷售策略。 目前,瑞幸自身的App貢獻了總銷量的55%,加上小程序等线上渠道超過七成。這無疑也將降低銷售費用率。雪湖資本就預計,到2025年,瑞幸的管理+銷售費用率之和僅爲12%,而2021年爲20%。 當然,猶如奶源之於乳業企業,高品質的咖啡也離不开優質供應鏈,瑞幸已經开始在全球甄選優質原材料。 SOE雲南紅蜜系列的咖啡豆,主要來自雲南保山、普洱兩大產區,瑞幸已於今年採購1000噸雲南精品咖啡豆;

推出一件爆款可能有運氣成分,但持續高質量輸出,則要仰仗實力。 這背後是瑞幸一整套以數字化能力爲保障,創造優秀產品的機制,包括從規劃-研發-測試-上架-反饋等全鏈路的研發體系。 “我們不相信碰巧,更相信數據。”正如瑞幸副總裁、產品負責人周偉明所說的,“快速推出一個好產品並不能體現競爭力,真正有用的是能夠快速推出好產品的機制。” 以瑞幸爆款生椰拿鐵爲例,這款產品嚴格測試,歷經一年打磨,和各種拿鐵品類對比後,最終才在2021年4月上市。 瑞幸尤其注重收集市場數據、流行趨勢以及消費者真實反饋,並進行量化對比。上架後,還會基於App等线上反饋,迭代運營及物料損耗,提升效率。 相比2年前野蠻粗放的發展方式,現任管理團隊更加精細化。團隊內部的“策創會”,會對產品、營銷、研發、定價等方面不斷打磨。 今年以來,瑞幸產品的上新頻率是星巴克的2.5倍,是MANNER的4.2倍。 2021年,瑞幸新品數量高達113款,上新速度遠超星巴克,甚至高於茶飲行業的頭部企業。 另一方面,營銷和用戶經營是消費企業的必修課。瑞幸聯合創始人、首席增長官楊飛認爲,“品運合一”、“精細化管理”等用戶運營策略,與產品研發和數字化門店運營战略協作,打造“人、貨、場”的三支柱,是瑞幸引領新消費、新零售時代的關鍵。 通過研究年輕人的喜好,瑞幸認爲奶咖是最大的細分市場,瑞幸由此確定了“大拿鐵战略”。“厚乳”、“生椰”、“絲絨”因此成爲2021年的“拿鐵三劍客”。 用戶經營層面,瑞幸更側重线上生態化。2022年Q3,瑞幸月均交易客戶數2510萬。 如此龐大的用戶資產,讓瑞幸得以大展拳腳,同時輔以優質青年偶像代言、跨界IP聯名、事件營銷等玩法不斷擴大流量池。 基於“大私域流量池”,瑞幸更可以真正實現C2M式的產品研發,並持續優化經營和銷售策略。 目前,瑞幸自身的App貢獻了總銷量的55%,加上小程序等线上渠道超過七成。這無疑也將降低銷售費用率。雪湖資本就預計,到2025年,瑞幸的管理+銷售費用率之和僅爲12%,而2021年爲20%。 當然,猶如奶源之於乳業企業,高品質的咖啡也離不开優質供應鏈,瑞幸已經开始在全球甄選優質原材料。 SOE雲南紅蜜系列的咖啡豆,主要來自雲南保山、普洱兩大產區,瑞幸已於今年採購1000噸雲南精品咖啡豆;  一季度,瑞幸還從埃塞俄比亞採購3000多噸高品質咖啡豆,成爲埃塞“花魁”在中國的超大买家。 今年9月,瑞幸宣布將於未來三年採購巴西約4.5萬噸咖啡豆,並和巴西進行咖啡產業深度合作。 進博會期間,瑞幸還籤署了印尼高品質咖啡豆的合作意向書。 中遊產能上,瑞幸自建首家咖啡烘焙工廠,已在福建正式投產,設計產能1.5萬噸。第二家烘焙廠進入選址規劃的階段,預計產能3萬噸。 深耕咖啡的每一個環節,形成“優質生豆+高效供應鏈+獨特烘焙生產處理方式+優質終端服務”的全產業鏈服務,瑞幸不斷爲高品質加碼。 通過對各環節的顛覆性創新,突破增長天花板,以對中國消費者的需求洞見,找到打开消費新需求的鑰匙,並不斷培育出更多咖啡消費者。瑞幸的商業飛輪得以良性運轉。

一季度,瑞幸還從埃塞俄比亞採購3000多噸高品質咖啡豆,成爲埃塞“花魁”在中國的超大买家。 今年9月,瑞幸宣布將於未來三年採購巴西約4.5萬噸咖啡豆,並和巴西進行咖啡產業深度合作。 進博會期間,瑞幸還籤署了印尼高品質咖啡豆的合作意向書。 中遊產能上,瑞幸自建首家咖啡烘焙工廠,已在福建正式投產,設計產能1.5萬噸。第二家烘焙廠進入選址規劃的階段,預計產能3萬噸。 深耕咖啡的每一個環節,形成“優質生豆+高效供應鏈+獨特烘焙生產處理方式+優質終端服務”的全產業鏈服務,瑞幸不斷爲高品質加碼。 通過對各環節的顛覆性創新,突破增長天花板,以對中國消費者的需求洞見,找到打开消費新需求的鑰匙,並不斷培育出更多咖啡消費者。瑞幸的商業飛輪得以良性運轉。  重生後的新進化 當下的咖啡市場,其實充斥着商業的殘酷。 一邊是資本跑步入場,一邊卻是關門謝客。 時萃咖啡是眼下發生的真實案例。這家成立三年的創業之星,曾在1年內完成3次融資,但選址多在核心區位,高昂的租金、運營成本,還未完善的經營體系,導致資金枯竭,現金流斷裂,最終只得草草收場。 越來越多的咖啡初創企業,都需要面對“速生速死”的宿命,穿越創業死亡谷的只能是極少數。 行業上演着“冰與火之歌”,衆多新品牌的失敗,揭露着一個事實——當市場格局已經穩固,後來者幾乎沒有彎道超車的機會。 當下,頭部企業已經扎好堅實的籬笆,頭部品牌在規模、供應鏈、品牌、數字化運營等多方面牢牢築起護城河,憑借在房租、原材料價格、運營效率等方面的優勢,在保障品質的同時可以極致壓縮成本。 競爭加劇下,價格中线不斷下移,讓營運成本更高的小品牌,很難再有盈利空間。當資金枯竭,絕大多數都會成爲襯托行業火熱的炮灰。在這種背景下,加盟商在選擇合夥夥伴時會更加謹慎,也會更加青睞頭部企業。 如今,瑞幸已完成歷史切割,重新上路。通過重塑價值觀、嚴守財務鐵律、強化內控管理,在全新價值觀指引下,推動公司走向良性運轉的軌道。 走出至暗時刻,並能在激烈的競爭中,逆勢增長,是在瑞幸全新的價值觀指引下實現的。這是瑞幸重獲消費者、市場和資本信任的底層基座。 當下的瑞幸,已經成功上岸,找到了成長祕訣。 一是定位上的差異化,相比於主打“第三空間”,定位精英、白領的星巴克;瑞幸定位大衆消費領域,從學生到城市新銳,產品更加多元,可以滿足不同用戶的咖啡偏好。 在咖啡市場,星巴克經營的是“第三空間”的咖啡生意,而瑞幸卻在講述咖啡大衆化故事。 瑞幸的打法可以看做是“品牌上探,產品下沉”,讓更多的消費者喝上“物美價廉”的高品質咖啡,提高大衆咖啡市場整體的品質。 二是搶先佔領下沉市場,瑞幸改變過往堅持的自營模式,啓動新零售合作夥伴招募計劃。 “一二线自營+下沉市場聯營”的模式,瑞幸以輕資產擴張,靈活高效,且可以擺脫過往高昂的資本开支,輕裝上陣。 瑞幸董事長兼CEO郭謹一曾在財報會議上指出:“通過合作方在本地的優勢,配合智能化遠程指導,能夠快速佔領下沉市場,同時有效降低管理成本。” 當前,瑞幸店面數量超過星巴克,低线城市門店更是其2倍有余,在下沉市場擁有先發優勢。截至第三季度末,瑞幸聯營店數量達到2473家,數量佔比超過31.5%,加盟收入佔比23%。郭謹一在業績說明會上表示,今年12月還將放开新一輪下沉市場聯營合夥人名額。

重生後的新進化 當下的咖啡市場,其實充斥着商業的殘酷。 一邊是資本跑步入場,一邊卻是關門謝客。 時萃咖啡是眼下發生的真實案例。這家成立三年的創業之星,曾在1年內完成3次融資,但選址多在核心區位,高昂的租金、運營成本,還未完善的經營體系,導致資金枯竭,現金流斷裂,最終只得草草收場。 越來越多的咖啡初創企業,都需要面對“速生速死”的宿命,穿越創業死亡谷的只能是極少數。 行業上演着“冰與火之歌”,衆多新品牌的失敗,揭露着一個事實——當市場格局已經穩固,後來者幾乎沒有彎道超車的機會。 當下,頭部企業已經扎好堅實的籬笆,頭部品牌在規模、供應鏈、品牌、數字化運營等多方面牢牢築起護城河,憑借在房租、原材料價格、運營效率等方面的優勢,在保障品質的同時可以極致壓縮成本。 競爭加劇下,價格中线不斷下移,讓營運成本更高的小品牌,很難再有盈利空間。當資金枯竭,絕大多數都會成爲襯托行業火熱的炮灰。在這種背景下,加盟商在選擇合夥夥伴時會更加謹慎,也會更加青睞頭部企業。 如今,瑞幸已完成歷史切割,重新上路。通過重塑價值觀、嚴守財務鐵律、強化內控管理,在全新價值觀指引下,推動公司走向良性運轉的軌道。 走出至暗時刻,並能在激烈的競爭中,逆勢增長,是在瑞幸全新的價值觀指引下實現的。這是瑞幸重獲消費者、市場和資本信任的底層基座。 當下的瑞幸,已經成功上岸,找到了成長祕訣。 一是定位上的差異化,相比於主打“第三空間”,定位精英、白領的星巴克;瑞幸定位大衆消費領域,從學生到城市新銳,產品更加多元,可以滿足不同用戶的咖啡偏好。 在咖啡市場,星巴克經營的是“第三空間”的咖啡生意,而瑞幸卻在講述咖啡大衆化故事。 瑞幸的打法可以看做是“品牌上探,產品下沉”,讓更多的消費者喝上“物美價廉”的高品質咖啡,提高大衆咖啡市場整體的品質。 二是搶先佔領下沉市場,瑞幸改變過往堅持的自營模式,啓動新零售合作夥伴招募計劃。 “一二线自營+下沉市場聯營”的模式,瑞幸以輕資產擴張,靈活高效,且可以擺脫過往高昂的資本开支,輕裝上陣。 瑞幸董事長兼CEO郭謹一曾在財報會議上指出:“通過合作方在本地的優勢,配合智能化遠程指導,能夠快速佔領下沉市場,同時有效降低管理成本。” 當前,瑞幸店面數量超過星巴克,低线城市門店更是其2倍有余,在下沉市場擁有先發優勢。截至第三季度末,瑞幸聯營店數量達到2473家,數量佔比超過31.5%,加盟收入佔比23%。郭謹一在業績說明會上表示,今年12月還將放开新一輪下沉市場聯營合夥人名額。  三是面對茶飲企業的“繞後攻擊”,以及其他資本力量的新進入者,瑞幸已建立起深厚的競爭壁壘,且已實現盈利正循環。 資本逐利,但最終會回歸理性,當市場降溫後,下半場將是本地化經營、供應鏈實力等多方面的綜合比拼。 四是原生數字能力賦能業務模式變革,比如,基於企業自身的私域流量,瑞幸對“場”的智慧選址、優化運營;對“貨”的選品、研發、供應鏈優化;對“人”的精細化運營,提升留存率、復購率等等。 這些護城河,正是爲什么“都在學瑞幸,卻都無法復制瑞幸”的重要原因。 瑞幸的一切努力,都圍繞着“高品質、高性價比、高便利性”的“鐵三角”,來尋求最優解。 縱觀世界咖啡巨頭,星巴克注重品質,但缺少性價比;雀巢速溶咖啡便利性最高,但基本和高品質“說拜拜”。 在大衆咖啡領域,瑞幸已經具備了世界級咖啡企業的潛力。能在多層級城市林立、且並非咖啡文化原生地的中國獲得成功,也證明了這一點。在未來,瑞幸走向咖啡消費更加盛行的海外,其想象空間無疑更上層樓。

三是面對茶飲企業的“繞後攻擊”,以及其他資本力量的新進入者,瑞幸已建立起深厚的競爭壁壘,且已實現盈利正循環。 資本逐利,但最終會回歸理性,當市場降溫後,下半場將是本地化經營、供應鏈實力等多方面的綜合比拼。 四是原生數字能力賦能業務模式變革,比如,基於企業自身的私域流量,瑞幸對“場”的智慧選址、優化運營;對“貨”的選品、研發、供應鏈優化;對“人”的精細化運營,提升留存率、復購率等等。 這些護城河,正是爲什么“都在學瑞幸,卻都無法復制瑞幸”的重要原因。 瑞幸的一切努力,都圍繞着“高品質、高性價比、高便利性”的“鐵三角”,來尋求最優解。 縱觀世界咖啡巨頭,星巴克注重品質,但缺少性價比;雀巢速溶咖啡便利性最高,但基本和高品質“說拜拜”。 在大衆咖啡領域,瑞幸已經具備了世界級咖啡企業的潛力。能在多層級城市林立、且並非咖啡文化原生地的中國獲得成功,也證明了這一點。在未來,瑞幸走向咖啡消費更加盛行的海外,其想象空間無疑更上層樓。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:瑞幸難超,更難抄

地址:https://www.breakthing.com/post/35501.html