本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議

本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議小米面臨的重重困境動搖了市場對公司的信心,而公司股價更是從30多港元跌落至10港元以下。

10港元以下的小米,已經反映了市場對公司重重困境的悲觀認識。市場上主要擔心,小米的哪些困境呢?

困境一:不斷走高的存貨,何時才能消化?

困境二:手機基本盤,何時才有回暖跡象?

困境三:造車對利潤已造成實質拖累,利潤端何時才能重回增長?

在本文中,海豚君主要結合三季報及行業面的變化,對小米的困境分析、業績拐點判斷和估值定價。

海豚君認爲小米要實現困境反轉的“三支箭”:“庫存消化-手機出貨回暖-造車落地”

第一支“箭”——庫存消化:初露鋒芒。小米持續攀升的存貨在本季开始出現回落,海豚君自己定義了一個真實成品庫存消化指標(“存貨-原材料+減值准備”——待售的成品與半成品手機)的跟蹤,可以在剔除囤積物料影響的情況下,看到老產品的庫存消化情況。

小米本季度的真實成品庫存下降達到70億,明顯高於市場直接看到的存貨減少情況。換言之,小米的庫存消化存在超市場預期的情況。隨着老產品的庫存消化,市場供需有望再平衡,小米的存貨情況邁向合理水位;

第二支“箭”——手機出貨回暖:蓄勢待發。在手機市場中,海外市場的恢復可能優先於國內市場,而小米本身的海外收入佔有一半。同時從近幾個季度的份額變化來看,小米在EMEA地區和拉美地區的市佔率仍呈現上升的趨勢,凸顯公司本身的競爭力,將受益於這些地區疫情後的需求修復。

同時,國內政策面的調整也將有助於國內市場的預期修復,有望在2023年出現海外內需求端同時回暖的狀況;

第三支“箭”——造車落地:翹首以盼。小米造車帶來期待的同時,也給公司這幾個季度的業績帶來壓力。

三季度小米對智能汽車等項目的單季度研發費用已經達到8個多億,而海豚君測算小米三季度的核心營業利潤(毛利減三費)也僅有15億元,造車給小米的業績帶來巨大的侵蝕。

小米困境中的“第三支箭”,可能要等到汽車落地後。小米汽車在帶來業務新增量的同時,也能消化巨額的造車投入。

面臨重重困境,當前應該是小米最爲艱難的時候,但也逐漸看到了“三支箭”邊際向好的曙光(庫存在开始消化;海內外的預期需求將迎來修復;造車落地的時間表也越來越近)。

站在當前10港元左右的位置,市場已經對小米這“三重困境”有所預期。

既然是最悲觀、最困難的時候,接下來可能等待的是“一支箭”、“一支箭”的落地。

海豚君對小米原有業務正常經營的估值(在公司不研發汽車的情況下):由於汽車研發業務佔用了一部分費用項,若把汽車研發費用加回,單純看現有業務的經營情況。海豚君預期2022-2024年汽車研發分別投入30/50/60億左右。則加回後的核心營業利潤在2022年-2024年的預期爲91/127/174億元,同比增長40%/37%。

以下是長橋海豚君對小米的困境分析:

困境一、不斷走高的存貨,何時才能消化?

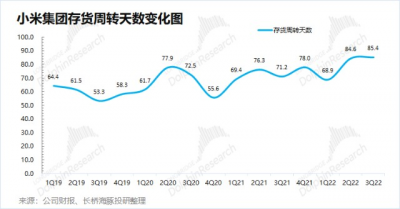

1)存貨周轉天數

先看一張圖,小米存貨周轉天數自2021年起呈現出明顯走高的趨勢。尤其是近兩個季度,小米的存貨周轉天數更是達到了80天以上。對比來看,即便是在疫情影響最嚴重的2020年上半年,公司的存貨周轉天數也沒達到過80天。

面對這不斷攀升的存貨周轉天數,帶來了公司的“第一重”困境。

存貨周轉天數反應了什么?直接反映了小米的存貨周轉變慢了,而這次不再能把原因推脫給供應鏈&物流,這主要就是因爲兩方面:

前期囤貨太多,公司在2021年准備了過多的物料(原本預期2億台以上的目標);後遇需求不振,今年全球智能手機出現了兩位數的下滑。供需失衡,直接導致了公司物料擠壓,存貨周轉變慢。

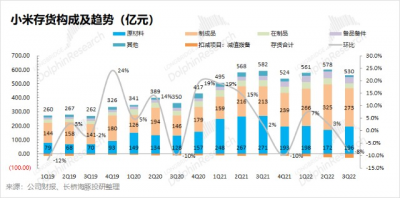

2)存貨構成及趨勢

那么,存貨端什么時候出現好轉呢?從絕對值來看,小米的存貨在三季度开始出現好轉的跡象。三季度末小米公司的存貨有530億元,環比減少58億元,是今年以來首次出現季度的環比下降。

當然,我們也能注意到公司在本季度做了近29億元的減值撥備。但即使把減值部分加回,公司本季度存貨仍然是下滑的,從中看出公司庫存消化取得了一定的效果。

但由於存貨項目中,含有原材料、制成品、在制品、減值撥備等多個項目。而拆分存貨的結構,更能看出公司的經營變化。

從圖中可以看到,小米在2021年前三季度做了大量的備貨,其中原材料一直維持在200億元以上,而後遇到市場需求疲軟,囤積的原材料轉成了大量的制成品。因此,將存貨剔除原材料和減值撥備的影響後,更能看清楚公司的庫存消化情況。

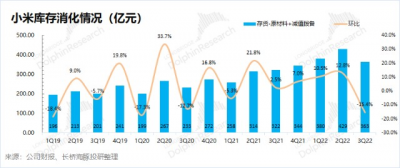

3)庫存消化情況

小米三季度存貨項中的原材料有所增加,其中一部分是由於爲了米13新品系列發布做了SoC芯片等物料准備。對於老產品的庫存消化方面,海豚君認爲以“存貨-原材料+減值准備”的口徑更能清楚地看到。

在剔除准備物料的影響外,小米庫存總量從2021年初开始就逐季度上升,而本次三季度是7個季度以來首次庫存端开始下降。

海豚君認爲,小米在2021年第二季度突破5000萬台的季度出貨量後,公司對未來銷售充滿信心,定下了過高出貨目標,從而加強了備貨。但後來遭遇“榮耀重生”和“整體市場的疲軟”,之前備的貨逐漸積壓成了大量的庫存。

本季度已經看到了庫存消化的“曙光”。在剔除掉原材料和減值的影響後,小米本季度的庫存下降至363億元,環比下降66億元(遠高於存貨端的減少量)。從中可以看出,小米的庫存消化可能好於市場預期,在未來的1-2個季度有望回到正常水位。

困境二:手機基本盤,何時才有回暖跡象?

回到業績,市場對小米的關注,主要分兩部分:現有業務何時能企穩回暖;汽車等新業務何時能量產增收。

當前對業績的主要貢獻來自於現有業務,而汽車等新業務則一定程度對業績造成了負擔。從小米營收結構變化看,智能手機業務一直佔有6成以上的收入貢獻。因此對小米現有業務何時企穩回暖,主要還是關注手機基本盤。

結合行業面和公司面,來看小米手機業務基本盤的“第二支箭”:

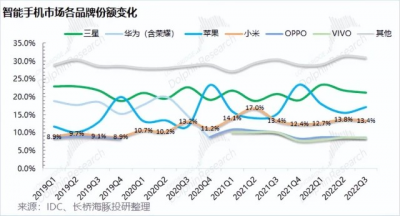

1)手機市場行業面變化

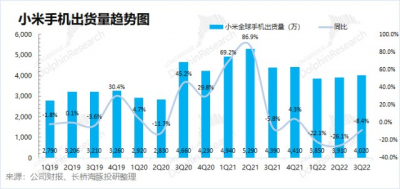

全球智能手機市場:依舊疲軟。在第三季度繼續延續了前兩季度的下跌態勢,本季度全球出貨量僅有3.02億台,同比下滑8.8%。

小米市佔率:依然穩固。由於iPhone14系列新機的提前發布,蘋果在今年三季度搶佔了更多的市場份額。反觀OV在三季度市佔率同比都有較明顯的下滑,小米竟依然維持13.4%的市佔率。

那爲什么同樣是國內安卓廠商,小米的市佔率表現優於OV兩家呢?這主要得益於小米的全球化策略。

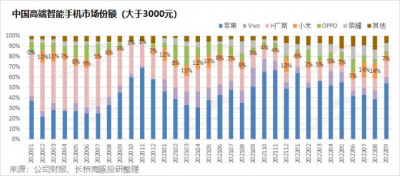

拋开蘋果的新機來看,通過對比各家安卓廠商的變化。其實可以發現小米和三星在本季度的市佔率都比較穩固,而OV的市佔率在本季度都有明顯下滑。

海豚君認爲這主要是各家廠商的出貨結構不同,OV在中國地區的出貨佔比較高,而小米和三星都有更多的海外布局。從市佔率結構變化看,安卓廠商在海外地區的表現優於中國地區,三季度中國安卓市場仍還在兩位數下滑的泥潭中。

2)小米公司面變化

小米在第三季度手機出貨量4020萬台,同比下滑約有370萬台。結合IDC/Canalys的數據,海豚君推測小米三季度的出貨量下滑主要由中國地區的200萬台和印度地區的200萬台。因此,第三季度小米在其他海外地區(除了印度和中國地區)的手機出貨量,已經基本不在下滑。

尤其在EMEA地區(歐洲、中東和非洲),是小米手機在三季度的最主要增量,同比增長9%。在EMEA地區手機市場銷量下滑的情況下,小米通過市佔率的繼續提升(+3pct),超過蘋果,成爲僅次於三星的第二大手機廠商。

在國內市場中,OVM本季度三家安卓廠商都出現了近20%的下滑,從需求端仍未看到好轉的跡象。三季度安卓廠商的大幅下滑,主要受整體手機市場低迷和蘋果新機的擠佔影響。

但從細分領域來看,小米开始高端化策略以來,已經逐步在高端市場獲得一席之地。雖然仍明顯落後於蘋果,但在安卓各家中並沒有落後,高端化策略仍有所成效。

3)小米困境反轉的“第二支箭”,在小米手機的銷量回暖。

在手機市場中,海外市場的恢復可能優先於國內市場,而小米本身的海外收入佔有一半。同時從近幾個季度的份額變化來看,小米在EMEA地區和拉美地區的市佔率仍呈現上升的趨勢,凸顯公司本身的競爭力,將受益於這些地區疫情後的需求修復。同時,國內政策面的調整也將有助於國內市場的預期修復,有望在2023年實現需求端回暖的行情。

困境三:造車對業績已造成實質拖累,業績端何時才能重回增長?

1)小米造車的“第三支箭”

小米從宣布造車至今,股價已經跌去50%以上了。毫無疑問,小米开始造車勢必將增加公司的費用項目,而在小米汽車亮相前將一直會對業績造成壓力。

看本次三季度,小米對智能汽車等項目的單季度研發費用已經達到8個多億。雖然8個多億對於小米每個季度700億的營收來看並不太大。

但由於小米本身利潤率較低的緣故,單季度8個多億的費用成本,但沒帶來當下的產出,對現在的利潤會造成很大的侵蝕。海豚君測算小米三季度的核心利潤15.1億元,如果沒有8個多億造車的佔用,核心業務利潤將有50%以上的提升。

小米目前仍然預計汽車將在2024年上半年發布,而在這之前造車帶來的費用仍將侵蝕小米當期的利潤。小米困境中的“第三支箭”,可能要等到汽車問世後,來消化造車費用端的投入。(作者:海豚君 海豚投研)

往 期 推 薦

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:小米:困境反轉的“三支箭”

地址:https://www.breakthing.com/post/35620.html