“三季度淨收入57.9億元人民幣,同比+11.3%,符合預期,三季度經營虧損18.5億人民幣,同比收窄,去年同期爲18.8億人民幣。”

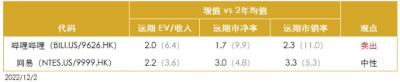

嗶哩嗶哩(BILI.US/9626.HK)/賣出

用戶粘性與參與度保持穩健,但支付意愿有所下滑

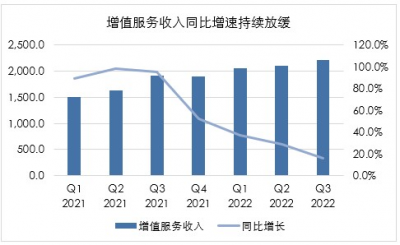

三季度增值服務收入22億人民幣,同比+16%,略低於市場預期,增速持續下滑,三季度月均用戶付費率從二季度的9.0%下滑至8.5%,我們認爲主要由於1)用戶高速增長期逐漸結束,付費用戶增長放緩,2)用戶付費本質是爲平台內容买單,近期平台推出的需要付費觀看的機構制作視頻內容(OGV)相對較少,也會影響用戶的支付意愿。在10月的國創動畫發布會上,嗶哩嗶哩推出了49部作品,包括熱度IP續作及新作,其中關注度較高的《三體》動畫12月上线有望推動四季度付費用戶回升。

用戶粘性方面,三季度日活用戶(DAU)同比+25%至9030萬人,月活用戶(MAU)同比+19%至3.3億人,用戶的日均使用時長達到96分鐘的歷史新高,DAU/MAU比率維持在27.1%,繼續保持較高的用戶參與度,管理層表示希望將明年DAU/MAU的值提高到30%。

三季度遊戲業務收入14.7億人民幣,同比+6%,略高於我們此前預期,主要由於新推出的移動遊戲及暑假季節性因素。管理層表示,過去2年自研遊戲進度不及預期,遊戲探索方向過於多樣化,未來仍將堅持自研战略,但希望只聚焦於1到2個方面。近期B站遊戲業務部門的“大裁員”也印證了管理層的說法,多個內建及收購的項目組被砍,其中也包括一些已經在官網展示過、及進行過內測的自研遊戲項目。我們認爲公司對遊戲業務結構的調整有望在中長期推動自研遊戲的發展,對改善虧損也有正向作用。

短期來看,遊戲版號發放趨於穩定,11月16日人民網發布評論稱深度挖掘電子遊戲產業價值機不可失,這些將對短期的市場情緒有所提振,但目前嗶哩嗶哩的版號儲備不及同行,具體還要看遊戲正式上线後的流水表現。

三季報最大的亮點是減虧,三季度嗶哩嗶哩淨虧損爲17.2億人民幣,同比收窄36%,環比下降15%,好於市場預期,一方面營收增長整體回暖,毛利率較高的遊戲業務表現略超預期,另一方面經營开支同比持平,其中銷售及營銷費用同比減少25%至12億人民幣,爲連續3個季度同比下降,服務器和帶寬的單位成本也繼續下降,但研發費用同比增加43%至11億人民幣,管理層預計研發費用將在今年第四季度達到頂峰,明年开始下降,並表示未來打算減少對非核心業務的投資,將資源配置集中在提高商業化效率上,同時也將採取行動優化組織結構,預計這一調整將在今年年底完成,明年一季度开始體現在損益表上。

展望和觀點

管理層預計四季度收入在60-62億人民幣,指引區間中端同比+5.5%,略低於市場預期,部分由於本季度初多地疫情有所復燃造成的幹擾。盡管三季度虧損收窄幅度超預期,但考慮到管理層四季度收入指引偏弱、年底人員結構調整相關的支出,我們對嗶哩嗶哩維持賣出評級,觀望遊戲出海表現及廣告業務復蘇情況。

文章來源:金馬資本

作者:Gloria Guo

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【真灼機構觀點】嗶哩嗶哩(BILI.US/9626.HK)三季度減虧超預期,但業績拐點還需觀望

地址:https://www.breakthing.com/post/36039.html