1、每日觀察:

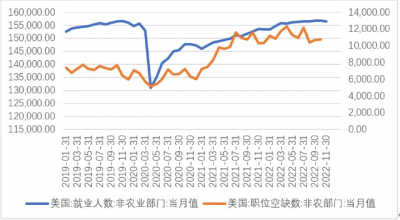

根據美國勞工部12月2日公布的數據顯示,美國11月非農就業數據新增26.3萬人,高於預期的20萬人,前值爲26.1萬人,整體偏強,醫療和餐飲需求是主要支撐,零售業和商業活動構成拖累。11月平均時薪環比增0.6%,高於預期的0.3%,前值爲0.4%。其中貿易運輸和公共事務時薪環比增速擴大,主要因爲潛在的鐵路罷工威脅下,拉動時薪環比上漲。12月初美國兩黨罕見團結一致,以立法進程幹預談判。隨法案通過,預計漲薪預期會逐步回落,但薪資增速粘性較強,將緩慢退坡。

美國11月失業率爲3.7%,持平於前值和市場預期,高於年內低點3.5%,但仍低於年初的4.0%。但是失業率可能會在明年一季度开啓上行趨勢,目前就業的主力支撐是醫療服務和餐飲服務,度過假日旺季和冬季後,二者就業需求大概率會有所回落。11月勞動參與率62.1%,低於前值62.2%和市場預期62.3%,目前看勞動參與率仍低於疫情前階段(2019年底爲63.3%),勞動力供給恢復情況依然不佳。

11月30日,美聯儲主席鮑威爾表示,勞動力市場的緊張程度對理解核心服務通脹有重要意義。現階段勞動力需求遠大於供給,而美聯儲貨幣政策旨在緩和勞動力需求,使得就業市場走向平衡。基於鮑威爾演講所展示出來的政策邏輯,11月的非農數據進一步確定了美聯儲未來會沿着既定計劃推進加息。

圖1、美國就業人數與職位空缺數:

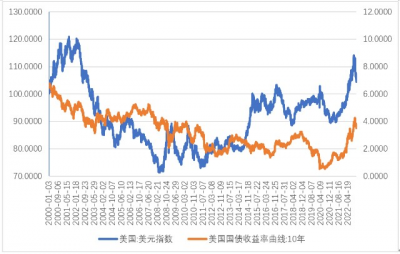

不過短期來看關於12月加息步伐收窄至50bp的預期依舊強烈。美國11月非農數據再超預期,之後美債收益率衝高回落,美元指數延續下跌。之前由於通脹的回落,海外衰退預期大於對緊縮的擔憂,聯邦基金利率期貨顯示12月主流預期仍然是50BP。

但這次非農數據的再次超預期可能意味着明年美聯儲的寬松路徑並非能持續單邊,市場對於緊縮退潮甚至是寬松的期待中或許會有波折。短期而言,相比非農的超預期,通脹有所回落還是更關鍵的,所以數據公布後市場關於12月加息的預期沒有變化,並且美元和美債也都還延續之前的趨勢。

圖2、美元和10Y美債收益率:

總體來說,美債收益率的頂部區間應該已經基本確立,不過未來的路徑仍然不夠清晰,美債見頂回落後可能也將持續震蕩。美元方面,盡管近期由於加息預期的修復驅動美元高位回落,但後續全球對於衰退的預期有多強,以及是否會出現2010年衰退下的風險事件仍有待觀察。在全球經濟並不明朗的情況下,美元指數也仍有繼續維持高位的動力。對於國內貨幣政策來說,外部政策環境約束減弱帶給貨幣政策更大的空間,而本質上決定國內方向的並非是美聯儲的方向,而是全球需求下行趨勢下國內基本面的表現。

2、市場展望:

周二債券市場延續周一弱勢情緒,各個期限收益率震蕩上行。月初資金面繼續延續寬松,今日央行开展20億元7天逆回購操作,因有800億元7天逆回購操作到期,實現淨回籠780億元。早盤北京再度公布最新的疫情防控措施,自12月6日起進入公共場所可不查驗核酸檢測陰性證明。今天國債期貨市場相對於現券市場情緒更加弱勢,早盤开始一路下行,一度下跌超兩毛。上周T2303合約在情緒緩和下基差深貼水的情況有所修復,本周貼水略有加深,反套策略有一定的盈利空間,不過需要在擇時上相對謹慎,可選擇貼水加深時逐步建倉的方式。

小科普:

Q:爲什么不同債券型基金回撤水平大相徑庭?

A:前面我們講過,債券資產除了票息以外,自身價格也會有漲有跌,這也是爲什么債券類產品雖然名字叫“固定收益”,但其實收益並不是固定的。由於債券估值價格的漲跌,債券型基金的單位淨值也會出現相應的波動。

從回撤的大與小能夠在一定程度上辨別基金經理或者產品的風格。對於一些回撤較小的產品,如果產品單位淨值曲线是一條斜向上的直线,這其實就是在淨值化管理的要求下,基金經理通過投資策略實現一個相對穩定的收益。這一風格的產品的特點是在任意時點進行买入,所獲得的收益都相對穩定,作爲個人投資者不需要做太多的擇時。而對於一些回撤相對更大的產品,投資者需要去辨別,基金在上漲時所獲得的收益與回撤時損失的收益,二者是否能夠相匹配,投資者應根據自己的風險承受能力謹慎的選擇產品。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美國非農數據超預期,通脹預期改變?

地址:https://www.breakthing.com/post/36414.html