在剛過去的11月,港股的走勢可以說是氣勢如虹,恆生指數在10月31日最後一跌下探14597點後強勢反彈,上個月累計大漲26.6%,創下近10年最大單月漲幅紀錄。

從前期的低點起算,截至今日,恆生指數累計反彈超33%,恆生科技指數更是大漲超52%。(來源:Wind)

本輪港股爲何強勢大漲?反彈還是反轉,港股行至何處?來年的投資機會怎么看?接着看,挖掘基帶你好好捋一捋。

一、港股爲何強勢大漲?

首先,超跌就是反彈的最大動力。

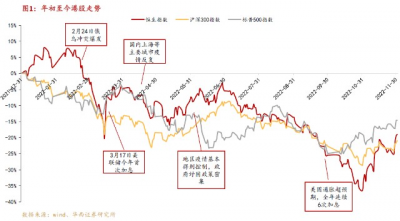

今年以來,復雜的宏觀環境成爲了壓制權益市場的主要因素,但從跌幅的情況來看,港股的表現明顯弱於全球主流股指。

恆生指數年內最大回撤幅度達到41.7%,並且一度跌破2011年以來的低點,恆生國企指數更曾觸及2008年以來的最低水平。

由上圖可知,港股歷史上的熊市平均回調天數爲357天,平均跌幅爲40.1%。

而本輪回調從21年2月开始,截止10月底已持續620天,在歷次熊市中歷時最長;回撤幅度更是達到52.8%,僅次於08年全球金融危機帶來的“破壞力”。

無論從時長還是幅度來看,港股的本輪回調都已經相當充分了,整體處於“超跌”狀態。

估值方面:2022年10月底,恆生指數市盈率-TTM僅爲7.23倍,處於近20年的0.02%分位數處,市淨率僅爲0.72倍,近乎是近20年最低的位置。

大股東回購方面:2022年9月、10月港股回購規模分別達185億、144億港元,爲2008年以來的新高和次高,顯示了上市公司的深度價值。

AH溢價方面:截至2022年10月31日,AH溢價爲155,創下2014年以來的歷史新高,表明相較A股,港股同類資產已經出現了明顯的折價。(來源:Wind、興業證券)

事實上,在資本市場投資中,“超跌”時常就是反彈最大的動力。

股價之所以超跌,必然是因爲前期市場情緒過於悲觀,但往往在這個階段,“砸盤”的力量已經悉數離場,不看好後市的投資者也早已紛紛交出籌碼,真實的風險遠遠低於“體感”風險。

隨着空方力量开始衰竭,疊加資產價格已經嚴重低於內在價值,就很容易吸引場外資金布局。做多的力量一旦形成合力,市場就會由跌向漲反轉,形成“市場底”,於是行情就在絕望中誕生了。

其次,內外多重利好形成共振。

港股作爲離岸金融市場,具備一定的特殊性。它的走勢既要考慮中國的基本面,也要關注全球的流動性,這也是今年港股表現弱於A股的重要原因。

內部來看,國內疫情防控措施改善,“穩地產”政策進一步發力,提振市場對於經濟前景的預期。

外部來看,美國公衆公司會計監督委員會(PCAOB)就中概股審計事宜,與中國證監會、財政部合作的進展對市場情緒構成了積極影響。國家領導人在北京會見歐洲理事會主席,討論了妥善管控雙方分歧和开展更高水平合作的重要性,國際局勢的穩定也將有助於緩解市場此前計入較多的風險溢價。(來源:中金公司)

更重要的是,市場預計美聯儲加息預期將放緩,美元指數和美債收益率可能已經來到了築頂階段,後續有望下行。

而港股對美債利率更敏感,將更受益於“美債利率上行壓力緩解”。同時,由於人民幣匯率被動貶值壓力減弱,疊加宏觀經濟預期改善,人民幣匯率大幅反彈,收復“7”這一重要關口,加速外資回流,加大對A股和H股的配置。

懸在港股頭上的壓力均有所緩解,“量變”疊加开始引發“質變”,帶動指數層面超跌反彈。

二、港股來年的投資機會怎么看?

無論是從基本面還是市場情緒的角度來看,本輪港股的底部大概率已經探明。

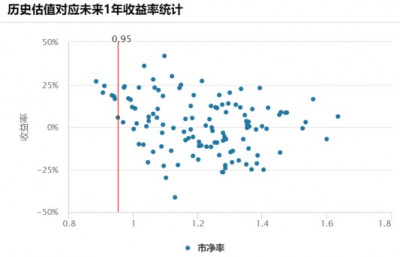

盡管港股的趨勢性行情還需要得到國內經濟數據向好和海外流動性緊縮趨緩的驗證,但總體而言,即便經歷了本輪的大幅反彈,目前恆生指數的市淨率爲0.95,仍然處於近20年來5%分位數的低位水平。

據萬得統計,如果將當前的估值放回近10年的歷史中,對應未來1年的收益率也是以正收益爲主。在這個位置從長期來看,機會應該是大於風險的。

而且,如果對明年的宏觀形勢進行展望,目前主流的觀點是,我國經濟改善,海外衰退下美債收益率築頂後下行,在這種此消彼長的背景之下,中國資產的優勢是有望逐步凸顯的。

港股又以機構投資者爲主,一般對於基本面更爲敏感。歷史經驗表明,在港股、A股同時處於盈利上修的階段,港股的彈性往往更大,明年港股的反轉行情值得期待。

廣發證券認爲,本輪港股行情將按照三階段進行演繹:

當前是一階段,11月以來疫情防控/地產調控優化預期,打響港股熊轉牛號角,極低估值下空頭平倉驅動反彈。

後市有望接力二階段,基於地產調控和疫情防控優化落地,外需回落下政策穩增長加力,重點板塊政策確定性提升,市場對於基本面修復的預期得到確認,帶動估值回升。

而第三階段的重點的企業盈利兌現,體現在經濟確認修復,宏觀向微觀傳導,盈利改善兌現,推動指數繼續上行。(來源:廣發證券)

當然,任何一輪底部反轉行情都難以一帆風順,即便大的方向已經確定了,仍要小心“倒春寒”,2023年港股行情可能仍有顛簸。

目前市場的擔憂主要集中於以下兩方面:

其一,如果美聯儲加息周期的持續性超預期,進而導致2023年美國經濟衰退,可能對全球經濟和海外股市有負面影響;

其二,中國經濟復蘇也不是一蹴而就,可能導致A股和港股行情有波折。(來源:興業證券)

基於此,未來應該重點關注以下兩大動向。

首先,是盈利復蘇的進程。

根據萬得一致預期,今年港股全行業2022年淨利潤增速預計爲-3.06%,而2023年的修復較爲確定,淨利潤增速有望達到15.15%。

1)消費板塊,在疫情防控放寬、宏觀經濟恢復的預期下,消費板塊或實現供需雙雙強勢復蘇,2023年非必需性消費淨利潤增速有望達447.40%,必需性消費有望達25.16%。

2)資訊科技業(主要爲互聯網科技公司),經歷了21、22兩年低迷,底部反彈確定性強,2023年資訊科技業淨利潤增速有望達45.24%。(來源:Wind、華西證券)

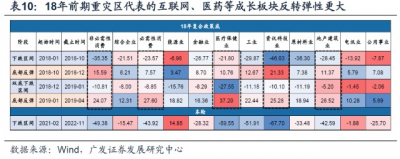

同時,考慮到盈利修復階段“超跌”帶來的反彈動力,前期跌幅相對更大的港股成長板塊,例如互聯網和醫藥,有望獲得更大的上漲彈性。

中國互聯網公司今年3季度業績整體好於預期,表明雖然宏觀環境不佳,但國內龍頭科技公司仍然具有較高的韌性,而短視頻直播電商與新零售電商仍處發展相對高速期,補足消費新場景。

2023年行業有望迎來中長期正常化、健康化發展的新階段,龍頭公司的盈利能力有望從低位回升,估值也將相應提升。

港股醫藥方面:

“集採”等行業風險已釋放較爲充分,2023年政策環境的確定性提升;盈利能力出現下滑帶來的2022年低基數,疊加部分龍頭藥企找到了“第二增長曲线”,2023年醫藥板塊有望走出業績低谷。(來源:中金公司、興業證券)

另外,港股中的高股息資產仍然有望具備相對優勢,同時考慮到接下來政策端繼續發力帶來的影響,政策優化下的消費和地產也值得關注。

當然,目前市場仍然處於交易預期的階段,重點關注後續盈利能否如期復蘇,業績能否落地得到驗證,進而帶來“戴維斯雙擊”帶領市場走出持續的賺錢效應。

其次,是外部因素的影響。

復盤過去10年港股底部困境反轉行情,包括 11年10月、16年2-4月、18年10-12月和20年3-4月,在第一輪反彈修復之後,行情的波動性將階段性加大,除了經濟預期的反復,過去歷次導致行情受阻的外部因素還包括短期美債利率/匯率的波動,以及美股急跌,當前這些因素短期也可能影響港股節奏。

匯率方面:

當前人民幣匯率已經反向破“7”。短期來看,美元疲弱,國內經濟預期改善,疊加年底積壓的結匯需求,人民幣在利多的集中釋放下或將保持強勢。當然,後續待市場消化利多因素,結匯需求釋放之後,人民幣或重回震蕩態勢,未來經濟基本面是否能從當前的“弱現實”狀態順利扭轉,將決定明年人民幣是否可以持續升值行情。(來源:中信證券)

但整體來看,匯率層面貶值壓力最大、擾動最大的階段可能已經過去了。

美股方面:

廣發證券認爲,美國核心通脹回落的持續性有望在今年末得到驗證,但當前美股的盈利尚未充分計入衰退預期,23年美股仍有殺業績的風險,往後仍有一定的下行壓力。

這也是部分投資者對於港股擔憂的來源,因爲1990年至今,美股港股走勢相關性近90%,兩者走勢背離的時段較少。

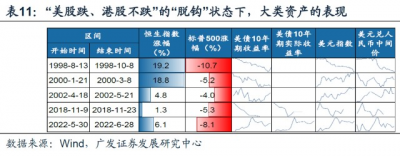

但事實上,歷史上美股下跌並不必然導致港股下跌,1998年、2000年、2002年、2018年、2022年都曾走出過“美股下跌、港股上漲”的“脫鉤”行情。

事實上,這一宏觀組合與當下市場對於明年的預期較爲吻合,港股依然有望走出相對於美股較爲獨立的行情。

今天先說到這裏,祝大家投資理財順利~

$華夏恆生ETF聯接A(OTCFUND000071)$

$華夏恆生科技ETF發起式聯接(QDII)(OTCFUND013402)$

$華夏恆生互聯網科技業ETF聯接(QDI(OTCFUND013172)$

風險提示

本資料觀點僅供參考,不作爲任何法律文件,資料中的所有信息或所表達意見不構成投資、法律、會計或稅務的最終操作建議,我公司不就資料中的內容對最終操作建議做出任何擔保。在任何情況下,本公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。以上內容不構成個股推薦。基金的過往業績及其淨值高低並不預示其未來表現,基金管理人管理的其他基金的業績並不構成對本基金業績表現的保證。管理人不保證盈利,也不保證最低收益。投資人應當充分了解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資並不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。市場有風險,入市須謹慎。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“史詩級”大漲之後,港股來年的投資機會怎么看?

地址:https://www.breakthing.com/post/36475.html