來源:招股書

來源 | 活報告

數據支持 |

摘要:澳亞集團於2022年12月5日通過港交所聆訊,擬在香港主板上市,公司是中國領先的奶牛牧場運營商。2021年收入爲5.22億美元,淨利潤1.05億美元;2022年前6個月收入爲2.78億美元,淨利潤0.3億美元,毛利0.68億美元。

LiveReport獲悉,成立源於1997年的澳亞集團投資控股有限公司AustAsia Investment Holdings Limited(以下簡稱“澳亞集團”)於2022年12月5日通過港交所聆訊,擬香港主板上市。公司曾2次遞交上市申請,聯席保薦人爲中金公司和星展銀行。

公司是中國領先的奶牛牧場運營商,爲多元化的下遊乳制品制造商客戶提供優質原料奶。公司擁有多元化客戶群,覆蓋全國及地區領先的乳制品制造商(包括蒙牛、光明、明治、君樂寶、新希望乳業、佳寶及卡士)及新興乳制品品牌(如元氣森林及簡愛),且不依賴控股股東作爲下遊客戶。於2019年、2020年、2021年以及截至2021年及2022年6月30日止六個月,公司生產的原料奶約爲56.54萬噸、58.28萬噸、63.88萬噸、29.83萬噸及35.92萬噸。

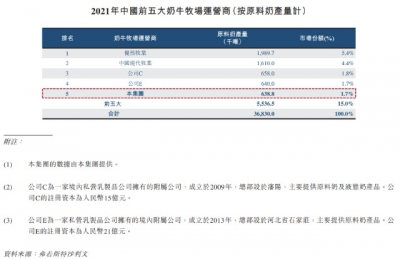

根據弗若斯特沙利文的資料,公司是中國前五大奶牛牧場運營商之一,於2021年,就原料奶的銷量、銷售額及產量而言,公司在中國所有奶牛牧場運營商中排名第三、第四及第五,市場份額分別爲1.6%、1.8%及1.7%。

公司是中國第一家設計、建設及運營規模化及標准化萬頭奶牛牧場的奶牛牧場運營商。公司於2009年开始在中國運營自己的奶牛養殖業務。截至最後實際可行日期,在中國擁有及經營十個奶牛牧場,總佔地面積約爲14,657畝。截至2022年6月30日,公司的總存欄量爲111,424頭奶牛,其中57,383頭爲成母牛。

據弗若斯特沙利文的資料,按每頭成母牛的平均產奶量(奶牛牧場產出及效率的關鍵指標)計,公司已自2015年至2021年連續七年位居中國第一。於2021年,公司每頭成母牛的年平均產奶量達到12.7噸年,遠超行業平均水平8.7噸年及中國前五大奶牛牧場運營商的平均水平11.5噸年。就單個奶牛牧場排名而言,公司於2019年、2020年及2021年分別擁有6個、7個及5個奶牛牧場,按每頭成母牛的年平均產奶量計,位列中國十大萬頭規模化奶牛牧場之中。

截至2022年6月30日,公司在中國擁有及經營兩個大規模肉牛飼養場,飼養28,152頭肉牛,其中26,566頭爲荷斯坦肉牛。根據弗若斯特沙利文的資料,於2021年,就肉牛的數量而言,公司是中國第十一大肉牛飼養場企業,市場份額爲0.03%。

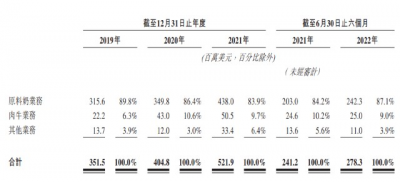

公司的兩個主要業務分部分別爲原料奶業務及肉牛業務,亦從事其他業務,即自有品牌「澳亞牧場」乳制品的銷售。公司的綜合養殖模式包括(i)奶牛育種及養殖、原料奶生產及銷售;(ii)肉牛育種及養殖以及肉牛的銷售。下表列於所示期間按業務分部劃分的持續經營業務收入構成:

來源:招股書

競爭優勢

公司是高增長乳制品行業的先驅,受益於需求的提升以及高端化發展趨勢;

對運營大規模牧場的深厚專業知識及對卓越運營效率的不懈追求;

具有高增長前景的成熟且協同的業務模式;

採用先進的育種科技改善遺傳性狀及繁殖能力;

強勁穩定的財務表現;

經驗豐富並擁有良好業績記錄的管理團隊以及強有力的股東支持。

公司資料:

官網:https://www.austasiadairy.com

公司地址:中國山東省東營市廣饒縣丁莊鎮廣青路北側

香港地址:香港灣仔皇後大道東183號合和中心46樓

查看招股書:點擊文末'閱讀原文'

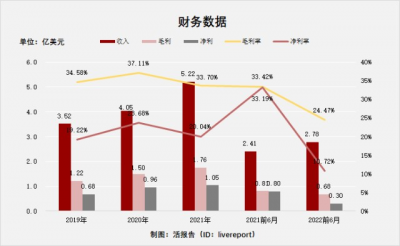

財務分析

截至2021年12月31日止3個年度及截至2021年及2022年6月30日止6個月:

收入分別約爲美元3.52億元、4.05億元、5.22億元、2.41億元及2.78億元,年復合增長率爲21.85%;

毛利分別約爲美元1.22億元、1.5億元、1.76億元、0.81億元及0.68億元,年復合增長率爲20.29%;

淨利潤分別約爲美元0.68億元、0.96億元、1.05億元、0.8億元及0.3億元,年復合增長率爲24.41%;

毛利率分別約爲34.58%、37.11%、33.70%、33.42%及24.47%,年復合增長率爲-1.28%;

淨利率分別約爲19.22%、23.68%、20.04%、33.19%及10.72%,年復合增長率爲2.09%。

來源:活報告

過去三年收入、毛利和淨利潤穩定增長,其中淨利潤增長速度最快,毛利率和淨利率基本穩定,毛利率在34%左右,淨利潤在20%左右;

2022年上半年收入增長放慢,毛利和淨利潤有所下滑,毛利率、淨利率出現下降;

目前公司存貨1.1億、账上現金0.47億、經營現金流1億,應收0.41億。

行業前景

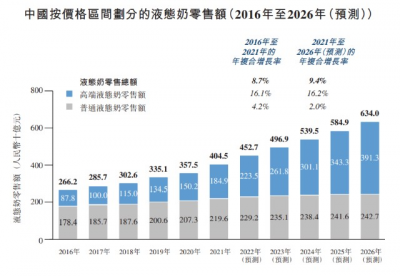

中國乳制品行業近些年發展迅速,增長潛力巨大。乳制品的零售額由2016年的人民幣3,630億元大幅增至2021年的人民幣5,574億元,年復合增長率爲9.0%。乳制品的零售總額預計將於2026年達到人民幣8,755億元,2020年至2025年的年復合增長率爲9.5%。

中國人均乳制品消耗量(牛奶當量)由2016年的34.6千克增至2021年的46.6千克,年復合增長率爲6.0%,人均乳制品消耗量(牛奶當量)預計將於2025年達到65.3千克,2021年至2026年的年復合增長率爲7.0%。

高端液態乳的零售額由2016年的人民幣878億元增至2021年的人民幣1,849億元,年復合增長率爲16.1%,且預計於2026年以16.2%的年復合增長率進一步增至人民幣3,913億元。

來源:招股書

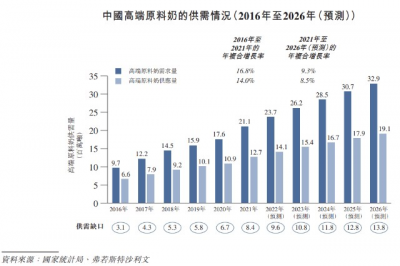

多年來中國乳制品消費所需的原料奶量持續超過國內原料奶的供應量,國內供應缺口繼續擴大,預計到2026年將達到約30.1百萬噸。中國的乳制品消費量所需的高端原料奶量多年來一直處於供不應求的狀態,預計到2026年將達到約13.8百萬噸。

來源:招股書

隨着經濟的快速發展及人均可支配收入的增加,中國消費者購买健康蛋白質的意愿正日益擴大牛肉產品的零售額。中國消費者健康意識提高及消費升級刺激了對高蛋白低脂肉的下遊市場需求,牛肉的消費和單價一直保持顯著增長。因此,中國牛肉的零售額由2016年的人民幣4,434億元大幅增至2021年的人民幣8,451億元,年復合增長率爲13.8%,預期將以7.1%的年復合增長率進一步增至2026年的人民幣11,928億元。

行業地位

中國的原料奶供應市場高度分散。按2021年的原料奶產量計,中國前五大參與者佔總體市場份額的15.0%。按2021年的原料奶產量計,公司是第五大奶牛牧場運營商。

來源:招股書

按2021年的原料奶銷量計,中國前五大參與者佔總體市場份額的14.1%。按2021年的原料奶銷量計,公司是第三大奶牛牧場運營商,市場份額爲1.6%。按2021年的原料奶銷售額計,中國前五大參與者佔總體市場份額的15.5%。按2021年的原料奶銷售額計,公司是第四大奶牛牧場運營商,市場份額爲1.8%。

來源:招股書

由於經營效率極高,大規模牧場的產奶量通常較高。根據弗若斯特沙利文的資料,按每頭成母牛的平均產奶量計,公司已自2015年至2021年於中國連續七年排名第一。於2021年,公司每頭成母牛的平均產奶量爲每年12.7噸,就每頭成母牛的年平均產奶量而言,高於每年8.7噸的行業平均水平及前五大奶牛牧場運營商每年11.5噸的平均水平。

中國的肉牛市場極其分散。按截至2021年12月31日肉牛的數量計,前十五大市場參與者僅佔0.76%的市場份額。按肉牛數量計,公司是中國第十一大肉牛飼養場企業,市場份額爲0.03%。

同行業公司IPO對比

本次選取的同行業對比公司爲:優然牧業[09858.HK]、現代牧業[01117.HK]。

優然牧業是一家主要從事生產及出售原料奶以及奶牛養殖產品的貿易、生產及出售業務的中國公司,覆蓋由育種到飼料再到原料奶生產的乳業上遊全產業鏈。按2021年的原料奶產銷量計,優然牧業是中國最大的奶牛牧場運營商,另外其附屬公司賽科星是中國最大的奶牛育種企業(按2019年奶牛凍精銷量計)。

現代牧業是一家專門從事奶牛養殖和牛奶生產的企業,是全球第一家以奶牛養殖資源上市的企業,也是國內規模最大的奶牛養殖企業及高品質生乳供應商。現代牧業是國內規模較大的奶牛養殖企業,是高品質的原奶供應商及優質乳加工制造者,也是一家以奶牛養殖資源上市的企業。按2021年的原料奶產銷量計,現代牧業是中國第二大奶牛牧場運營商。

來源:

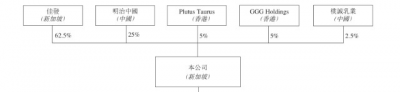

主要股東

公司上市前股東架構中,控股股東佳發集團持股62.5%;明治中國持股25%;元氣森林通過PlutusTaurus持股5%;新希望乳業通過GGGHoldings持股5%;樸誠乳業持股2.5%。

來源:招股書

管理層情況

陳榮南,61歲,執行主席、執行董事。陳先生主要負責公司業務及營運的整體管理。其負責監督公司企業規劃、战略方向、業務及企業政策的制定。於佳發集團任執行董事、行政總裁、首席執行官及首席運營官助理、首席運營官。在加入佳發集團之前,曾在PAMA Private Limited和PT PAMA Ventura Indonesia任職,曾任Delifrance Asia Ltd首席執行官,擔任利豐集團的項目總監兼首席運營官。獲得英國劍橋大學文學士學位及文學碩士學位。

Edgar Dowse COLLINS,55歲,執行董事、行政總裁。其主要負責公司的整體運營及管理。彼亦爲公司多家附屬公司的董事。整個職業生涯中一直從事奶牛養殖及肉牛業務,積累了30多年的行業經驗。自1999年6月起,加入佳發集團。獲得悉尼國王學校的高中文憑。

楊庫,53歲,執行董事、首席運營官。在乳制品行業擁有逾30年的經驗。加入公司並擔任總經理。加入公司之前在寧夏大學教學實驗牧場擔任技術員,任職於內蒙古蒙牛澳亞示範牧場有限責任公司任飼養主管、牧場經理、總經理。獲中國寧夏大學農學院畜牧學學士學位,中國農業科學院動物營養及飼料科學碩士學位。

高麗娜,65歲,執行董事。其主要負責管理公司的外部事務及關系。於乳制品行業擁有逾16年的豐富經驗。爲中國現代牧業集團共同創辦人之一,曾於中國現代牧業控股有限公司任執行董事兼總裁。任泰安市外貿總公司的總經理,泰安市招商局的總經理。在中共泰安市委黨校完成本科課程,主修經濟管理。

上市前融資

澳亞集團無上市前融資。

中介團隊

據捷利交易寶數據統計,澳亞集團中介團隊共計10家,其中保薦人共計2家,近10家保薦項目數據表現一般;公司律師共計3家,綜合項目數據尚可。整體而言中介團隊歷史數據表現一般。

來源:

保薦人承銷歷史業績

中金公司近期保薦的首日破發率爲44.20%;

星展亞洲近期保薦的首日破發率爲36.36%。

來源:

輿情分析

目前通過天眼查網站無法查到澳亞集團投資控股有限公司的任何負面消息,通過查詢其運營主體公司東營澳亞現代牧場有限公司,發現具有如下風險提示:

0個周邊風險;

4個歷史風險中,1個環保局行政處罰,1個AIH2 PTE. LTD.出質3500萬股公司股權給DBS BANK LTD.;

127個預警提醒中,主要都是公司人員變更(法定代表人、投資人、主要人員等)、注冊資本、出資情況及注冊地址變更等提示信息。

整體來看,公司各項風險屬於比較正常的範圍,網上並不存在大規模的負面輿情。

近期港股IPO市場情況

據LiveReport數據統計,近10家新股平均發行總市值88.06億,其中最大爲力勤資源,最小爲交運燃氣;平均發行PE爲32.03倍,整體處於偏中上水平;平均申購人數4492,平均超購倍數4.13倍;平均基石投資佔比36.52%,近期略有回落;

截至目前,暗盤平均漲跌幅約爲13.70%,首日約爲12.96%。其中,11月上旬,巨子生物暗盤及首日表現不錯,心泰醫療暗盤及首日走平,多想雲暗盤表現較好,但首日高开低走,上市後股價大跌;子不語上市首日的日內振幅約51.61%;11月中旬,交運燃氣暗盤強勢上漲28.17%,但首日變臉,最後微跌;11月下旬,凌雄科技暗盤及首日均略漲,360數科-S暗盤微漲,首日上漲3.44%;12月初,力勤資源暗盤及首日表現一般。

來源:

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中國領先的奶牛牧場運營商「澳亞集團」通過港交所聆訊

地址:https://www.breakthing.com/post/36851.html