摘要:Ace Eight於2022年12月9日向港交所遞交招股書,擬在香港主板上市,其爲香港SPAC公司,Ace Global、王偉雄先生、新百利融資及薛先生爲發起人,擬專注於亞洲經營生物技術及TMT行業的公司,並聚焦於中國。

S&TLiveReport獲悉,特殊目的收購公司Ace Eight Acquisition Corporation以下簡稱“Ace Eight”)於2022年12月9日再次遞表港交所,公司曾於2022年2月15日在港交所遞交上市申請,擬香港主板上市。這是該公司第2次遞交上市申請,發起人爲Ace Global、王偉雄先生、新百利融資及薛先生,獨家保薦人爲民銀資本。

Ace Eight是特殊目的收購公司(Special Purpose Acquisition Company,簡稱SPAC),其成立的目的是與一家或多家公司進行業務合並。在物色特殊目的收購公司並購目標時,擬將精力集中於亞洲的生物科技及TMT行業公司,並聚焦於中國。

根據麥肯錫全球研究院,亞洲爲世界最大的區域經濟體,預料將增長並帶動下一階段的全球化,而中國正正是區域的支柱,以及連接和創新的平台。中國依然是亞洲增長最快的經濟體,其經濟已從COVID-19大流行強勢復蘇。根據世界銀行集團,中國是全球唯一一個在2020年錄得正經濟增長的主要經濟體,,領先東亞及太平洋地區,並在2021年保持其作爲全球經濟增長最快地區的地位。預料亞洲(尤其是中國)的預測長期經濟增長將爲公司提供大量具吸引力且前景明朗的特殊目的收購公司並購目標組合。

香港的首次公开發售(“首次公开發售”)市場仍然強勁:

在TMT公司方面,根據聯交所公布的數字,在聯交所上市的TMT公司的總市值由二零一八年的約7,000億港元激增至二零二零年的超過110,000億港元,2018年至2020年的復合年增長率爲258%。

至於生物科技公司,根據聯交所公布的數字,(i)自2018年聯交所推出上市改革以來,香港已成爲亞洲最大及全球第二大的生物科技集資中心;及(ii)截至2021年12月31日,在聯交所上市的暫無收益生物科技公司超過45間。

加上最近推出的特殊目的收購公司上市制度,香港首次公开發售市場將繼續吸引創新公司及投資者,從而使公司作爲聯交所公衆上市公司,對潛在特殊目的收購公司並購目標,特別是從事該等生物科技及TMT行業者更具吸引力。

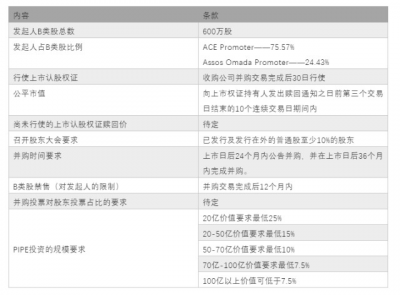

投資亮點發售條款

注:本次發售不面向公衆。

發售、發行及买賣須僅限於專業投資者(專業投資者包括擁有至少8百萬港元規模投資組合的個人;資產不少於4千萬港元的信托公司;

擁有投資組合不小於8百萬港元且資產不小於4千萬港元的企業或合夥企業。),只有在SPAC完成收購資產後,散戶投資者才可以參與。

投資亮點

發起人及其各自的聯屬人以及公司的管理團隊及顧問擁有堅實的特殊目的收購公司相關經驗,以及成功上市特殊目的收購公司及特殊目的收購公司並購交易的往績;

管理團隊及顧問在投資及管理方面具有豐富的經驗、專業知識及良好往績;

發起人及彼等各自的聯屬人、公司的管理團隊及顧問與不同行業及商業領域的公司創始人和商業領袖有強健的聯系及網絡。

公司資料:

公司地址:Quality Corporate Services Ltd.,Suite 102, Cannon Place, P.O. Box 712 North Sound Rd.George Town Grand Cayman KY1-9006 Cayman Islands

香港地址:香港幹諾道西188號香港商業中心20樓2012–2016室

查看招股書:-新股通

並購標准

爲了實現業務策略,制定以下一般標准:

具有創新或獨特價值的業內發展成熟的公司;

主要在亞洲,特別是中國設有業務的特殊目的收購公司並購目標;

市場競爭地位;

經驗豐富及勤奮敬業的管理團隊;

以增長爲導向、具有有利的長期增長潛力、以價值爲核心;

已具備條件,能夠成爲一家擁有可追溯財務往績的上市公司,擁有道德、專業及問責的管理層,並具備強大的環境、社會及管治價值觀。

發起人情況

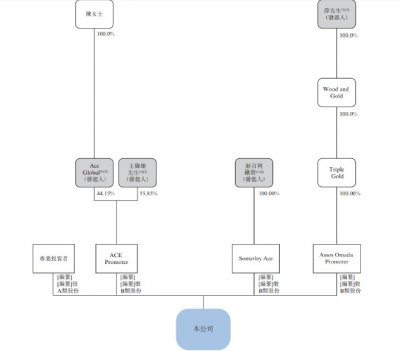

公司的發起人爲ACE Promoter及Assos Omada Promoter。分別持有75.57%及24.43%已發行B類股份。

來源:招股書

Ace Global

主要在美國從事與特殊目的收購公司相關的交易。其爲Ace Global Business Acquisition Limited的美國特殊目的收購公司發起人,該公司是一家爲了完成初步業務合並於2020年11月2日根據英屬維爾京群島的法律成立的公司,其股份於2021年4月在納斯達克上市(股票代碼:ACBA)。

於2021年8月,Ace Global Business Acquisition Limited宣布與DDC Enterprise Limited進行業務合並交易,DDC Enterprise Limited爲營運“DayDayCook(日日煮)”品牌(中國一個以內容爲主導的領先時尚生活及烹飪品牌)的數碼出版商和商品銷售公司。

Ace Global由陳女士全資擁有,陳女士爲Ace Global的董事,顧問王幹文先生爲Ace Global的行政總裁及董事會主席。公司的執行董事及行政總裁王圖先生則爲Ace Global的董事總經理。陳女士爲王幹文先生的配偶。王圖先生爲王幹文先生的侄子。Ace Global的董事總經理王圖先生爲公司的執行董事及行政總裁。王偉雄先生爲公司的執行董事。謝先生擁有皇朝家居已發行股本的74.86%,爲公司的非執行董事及董事會主席。

在王幹文先生和王圖先生的特殊目的收購公司項目經驗中,他們分別或共同於美國特殊目的收購公司、或美國特殊目的收購公司發起人中擔任管理層成員或顧問。在這些公司中,有兩間已成功啓動或完成業務合並,有三間是新上市或已提交上市申請。兩家已經完成業務合並的公司爲:

Ace Global Business Acquisition Limited是爲完成一宗初步業務合並而成立的空白支票公司,其股份於2021年4月在納斯達克上市(股份代號:ACBA)。於2021年8月,Ace Global Business Acquisition Limited宣布與DDC Enterprise Limited進行業務合並交易,DDC Enterprise Limited爲營運“日日煮”品牌(中國一個以內容爲主導的時尚生活及烹飪品牌)的數字出版商和商業企業。

Tottenham Acquisition Limited爲於2018年8月在納斯達克資本市場上市並於2020年12月與Clene Nanomedicine(股份代號:CLNN)合並的特殊目的收購公司,Clene Nanomedicine爲臨牀階段的生物制藥公司,正开發一種用於治療神經退化性疾病的治療性納米催化劑。

王幹文先生亦曾參與其他美國特殊目的收購公司,當中彼擔任相關特殊目的收購公司的董事或管理層的战略顧問:

DT Asia Investment Limited(納斯達克:CADT):於二零一四年上市,爲專注於收購主要業務在亞洲(重點在中國)的企業的特殊目的收購公司,王幹文先生曾擔任其獨立董事。該公司於二零一六年七月與China Lending Group(現於納斯達克买賣:CLDC)完成業務合並,後者爲一家在中國新疆維吾爾自治區的直接貸款公司;

Atlas Growth Acquisition Limited:王幹文先生爲Atlas Growth Acquisition Limited的战略顧問,該公司爲一間特殊目的收購公司,旨在從醫療保健、消費技術及TMT行業中尋找機會。該公司於二零二一年七月申請在納斯達克以股份代號ATLA上市。

王偉雄先生

王偉雄先生爲我們的發起人之一以及執行董事兼董事會主席。彼在股票業務擁有逾20年經驗,涵蓋對衝基金及交易櫃檯等機構客戶,並在過去六年專注於交易發掘及全球私募股權。透過參與New Frontier Health Corporation(紐交所:NFH)(前稱New FrontierCorporation)(“NFH”),王偉雄先生亦在美國獲得特殊目的收購公司的相關經驗。

王偉雄先生自二零二一年十一月起一直擔任睿思資本有限公司的高級董事,該公司爲香港一家私人投資合夥企業,亦是證監會持牌公司,彼主要負責爲私人客戶及機構投資者(包括家族辦公室、基金會、捐贈基金及公司)提供與投資遠東亞洲相關的諮詢服務。二零二零年五月至二零二一年七月,王偉雄先生擔任ASM Capital Limited及Argyle Street Management Group(爲投資不良資產的公司)的顧問,負責在大中華及東南亞地區籌集資金及尋找交易。二零零二年一月至二零一八年十二月,彼在大華繼顯(香港)有限公司(爲主要提供各種金融產品經紀代理服務的經紀公司)任職,最後的職位是銷售總監,負責爲全球機構客戶提供股票及衍生產品服務。

二零一七年二月至二零二零年四月,彼以高級顧問的身份爲NFH的美國特殊目的收購公司保薦人的聯屬公司New Frontier Group Limited(一家專注於中國的投資集團,擁有在中國新經濟領域建立及營運多元化業務的經驗)提供與醫療保健領域的投資及收購有關的顧問服務。王偉雄先生參與NFH的集資及上市以及其特殊目的收購公司併購目標的收購。二零一八年六月,NFH在紐約證券交易所上市,作爲特殊目的收購公司,並籌集所得款項約280百萬美元。二零一九年十二月,NFH以總企業價值14.4億美元收購和睦家醫療。

新百利融資

新百利融資爲發起人之一。新百利融資提供廣泛的企業融資顧問服務,包括

(i)爲香港公衆上市公司、該等公司的主要股東及投資者以及尋求控制或投資香港上市公司的各方擔任財務顧問,主要涉及上市規則、GEM上市規則及或公司收購、合併及股份回購守則的交易;

(ii)擔任香港上市公司獨立董事委員會及或獨立股東的獨立財務顧問;

(iii)擔任香港新上市及現有上市公司的合規顧問;(iv)擔任首次公开發售及公司股份在聯交所上市的保薦人,並就香港的二次股本發行提供意見;及(v)擔任跨境併購的顧問。

新百利融資獲Mergermarket(獨立併購情報服務機構)評爲二零二零年金融服務併購財務顧問,該獎項乃基於Mergermarket的聯盟數據分析得出。根據Refinitiv,按二零二一年的交易數量計,新百利融資在香港小型市場和香港中型市場財務顧問中均排名第一。截至二零二二年三月三十一日止三個年度,新百利融資已成功完成超過250宗財務顧問或獨立財務顧問交易。詳情請參閱本文件“業務 — 發起人 — Somerley Ace Limited — 發起人:新百利融資”。

薛先生

薛先生爲我們的發起人之一以及非執行董事。薛先生爲愛點擊互動亞洲集團有限公司(納斯達克:ICLK)(“愛點擊”)的董事及共同創辦人,該公司爲中國的企業及營銷雲平台,提供可滿足客戶需求的全方位數據驅動解決方案,包括獲取流量、客戶關係管理及業務決策改善,其以數據分析驅動。多年來,薛先生於多項成功收購中領導愛點擊及向其提供意見,包括收購中國一間移動營銷及分析公司、中國一間企業解決方案平台及中國一名營銷自動化解決方案供應商。薛先生透過擔任Magnum Opus Acquisition Limited(紐交所:OPA)及Black Spade Acquisition Limited(紐交所:BSAQ)的獨立董事,獲得美國特殊目的收購公司併購交易的經驗,該兩間公司均爲紐交所上市的特殊目的收購公司。

管理層情況

王幹文先生,58歲,於二零二二年十二月六日獲委任爲本公司執行董事兼行政總裁。彼爲Ace Global的董事會主席兼行政總裁及我們的發起人之一,獲Ace Global提名加入董事會。

王幹文先生在亞太區的基金管理及資本市場投資擁有超過25年經驗。王幹文先生在二零一七年七月前爲DT Asia的獨立董事,該公司於二零一六年七月完成特殊目的收購公司併購交易。於最後可行日期,王幹文先生不再擔任DT Asia的董事。於最後可行日期,王幹文先生(i)爲Atlas的战略顧問,該公司已進入上市程序;及(ii)出任本文件“— 發起人 — ACEPromoter Ltd.— 發起人:Ace Global”一節所披露各美國特殊目的收購公司的美國特殊目的收購公司保薦人的股東、經理、主席及或行政總裁。

在其特殊目的收購公司經驗中,有三宗已成功啓動或完成的業務合併。第一宗是DTAsia Investment Limited(納斯達克:CADT),王幹文先生曾於二零一四年六月至二零一六年六月擔任該公司的獨立董事。DT Asia Investments Limited於二零一四年上市,之後於二零一六年七月與China Lending Group(其後易名爲Roan Holdings Group Co.,Ltd.,現以納斯達克代碼:RAHGF交易)完成業務合併,後者爲中國新疆維吾爾自治區的直接貸款公司。自二零一八年八月起,彼亦擔任Norwich Investment Limited的主席兼行政總裁,Norwich Investment Limited爲特殊目的收購公司Tottenham Acquisition ILimited(納斯達克:TOTA)的美國特殊目的收購公司發起人,後者於二零二零年十二月與處於臨牀階段的生物制藥公司Clene Nanomedicine Inc.(現以納斯達克代碼:CLNN交易)合併。

自二零二零年十月起,王幹文先生亦爲特殊目的收購公司Ace Global BusinessAcquisition Limited(納斯達克:ACBA)的美國特殊目的收購公司發起人Ace Global的董事。王幹文先生亦曾參與一些新上市或正在申請上市中的特殊目的收購公司。自二零二一年五月起,彼爲Soul Venture Partners LLC的唯一管理人(在美國相當於“唯一董事”或“主席”),Soul Venture Partners LLC爲特殊目的收購公司Inception Growth AcquisitionLimited(納斯達克:IGTA)的美國特殊目的收購公司發起人,後者於二零二一年十二月上市,現正在電訊、媒體及科技(“TMT”)或遊戲行業物色目標公司。自二零二一年五月起,彼亦擔任Atlas Growth Acquisition Limited的策略顧問,該公司爲旨在從醫療保健、消費技術及TMT行業尋找機會的特殊目的收購公司,於二零二一年七月遞交在納斯達克上市的申請。自二零二一年七月起,彼爲Phoenix Acquisition Limited的美國特殊目的收購公司發起人Phoenix Sponsor Limited的主席兼行政總裁,Phoenix Acquisition Limited爲一間專注於TMT的特殊目的收購公司,於二零二一年八月遞交在納斯達克上市的申請。自二零二一年十一月起,王幹文先生亦擔任Ace Global Business Acquisition II Limited的美國特殊目的收購公司發起人Ace Global Sponsor II Limited的主席兼行政總裁,Ace GlobalBusiness Acquisition II Limited爲一間以遊戲、電子商務或可持續氣候解決方案爲收購目標的特殊目的收購公司,於二零二二年一月遞交在納斯達克上市的申請。自二零二一年十月起,彼亦擔任Heroic Empire Acquisition Limited的美國特殊目的收購公司發起人Luminous Success LLC的經理,Heroic Empire Acquisition Limited爲一間以生物科技或TMT行業爲收購目標的特殊目的收購公司,於二零二二年二月遞交在納斯達克上市的申請。有關該等特殊目的收購公司的詳情,請參閱本文件“業務 — 發起人 — Ace Global”。自二零一三年四月起,王幹文先生一直擔任滙澤亞洲投資有限公司的創始合夥人及董事會成員,滙澤亞洲投資有限公司爲彼與Whiz Partners Inc.共同創辦的合營公司,而後者則是一間經營證券收購、資產管理、股權會計和其他業務的投資管理公司。自二零一三年四月起,滙澤亞洲投資有限公司負責管理Whiz Asia Evolution Fund投資組合公司的業務發展活動,該基金鎖定具有海外擴張潛力的日本公司,而王幹文先生自二零一三年四月起一直擔任該基金的投資委員會成員。於最後可行日期,Whiz Partners共成立八個基金,其中:(a)四個基金專門投資日本的醫療及生物科技公司,即Healthcare PE Series 1、WhizHealthcare Japan 2.0、Kenko Future Fund以及與Takeda Pharmaceutical CompanyLtd的聯合投資基金Drug Discovery Gateway Fund;(b)兩個TMT基金,即Whiz AsiaEvolution Fund及Whiz AIoT Evolution Fund;(c)一個全球宏觀對衝基金,即Whiz Rock Global Macro Investment Fund;及(d)一個遊戲基金,即中國之星基金,爲首間與領先遊戲公司索尼互動娛樂建立的獨家遊戲合夥企業。王幹文先生自二零零零年三月起擔任從事企業投資業務的Fortune Capital Group Limited的創始股東及董事。於一九九三年五月至二零零零年二月,彼擔任Transpac Capital Limited的財務顧問,該公司爲亞洲最大及歷史最悠久的私募股權基金及風險投資基金之一。於一九九二年八月至一九九三年五月,以及於一九八九年一月至一九九二年九月,王幹文先生分別獲香港安永會計師事務所及美國Clay & Co.聘用爲審計師。王幹文先生自二零二二年四月二十七日起擔任文化傳信集團有限公司的非執行董事及董事會主席,該公司主要從事出版業務,其股份在聯交所上市(股份代號:0343)。彼自二零一九年一月起擔任百本醫護控股有限公司的獨立非執行董事,該公司提供醫療人員服務,包括私人護理人員解決方案以及機構醫療人員解決方案,其股份在聯交所上市(股份代號:2293)。於二零二零年十一月至二零二二年一月,彼擔任祥生控股(集團)有限公司的獨立非執行董事,該公司爲提供房地產服務的投資控股公司,其股份在聯交所上市(股份代號:2599)。王幹文先生自一九九三年二月起成爲香港會計師公會會員,並自一九九二年六月起成爲美國注冊會計師協會會員。王幹文先生於一九八八年十二月在美國夏威夷大學馬諾亞分校獲得工商管理學士學位(主修會計)。除上文所披露者外,王幹文先生於過去三年並無在任何公衆上市公司擔任任何董事職務。

王偉雄先生,55歲,執行董事。王偉雄先生爲ACE Promote(發起人之一)的股東,彼 亦爲ACE Promoter的董事。彼目前爲證監會第4類(就證券提供意見)及第9類(提供資產管 理)受規管活動的注冊代表。彼獲ACE Promoter提名加入董事會。在股票業務擁有超過20年經驗,爲睿思資本有限公司(位於香港的私人投資合夥企業)的高級董事。曾經擔任ASM Capital Limited及Argyle Street Management Group的顧問,以高級顧問身份爲New Frontier Group Limited提供諮詢服務,在大華繼顯(香港)有限公司單人銷售總監。在東洛杉磯學院獲得文學副學士學位。就讀南加州大學。

中介團隊

據捷利交易寶數據統計,Ace Eight中介團隊共計7家,其中保薦人共計1家,近10家保薦項目數據表現一般;公司律師共計3家,綜合項目數據一般。整體而言中介團隊歷史數據表現一般。

保薦人承銷歷史業績

民銀資本近期的保薦破發率爲41.67%。

來源:

SPAC簡介

特殊目的收購公司(Special Purpose Acquisition Company,簡稱SPAC),也被稱爲「空白支票公司」,是先設立一家空殼公司進行資金募集,然後通過並購目標公司幫助目標公司實現上市

SPAC區別於以往的借殼上市,這個殼更幹淨。其不是通過买殼的形式上市,而是先造殼並募資,,然後在規定時間內並購目標公司,最終使目標公司成功上市。通過SPAC方式上市,目標公司只需要與已上市的SPAC上市主體合並,即完成了上市,。

和傳統IPO相比,SPAC具有如下優勢:

上市時間短:SPAC確定投資標的後,目標公司曲线上市只需要3至6個月的時間。SPAC究其根本就是一場並購交易,上市公司節省了傳統IPO中繁瑣且漫長的上市流程。

上市成本低:承銷商費用一般佔到公司傳統IPO發行收入的5%-7%,而通過SPAC上市模式,發起人可以幫助上市公司分攤近半承銷費用。

上市門檻低:衆多難以盈利的新興科技企業被篩選在傳統IPO外,相比而言,SPAC上市門檻更低,更多企業可以完成上市,增加了市場流動性。

香港交易所(00388.HK)的SPAC上市制度已經正式啓動。在中概股回歸的大背景下,SPAC的首要作用是增加整體市場容量以及幫助更多的創新企業在香港通過上市獲得融資。

從港交所發布的SPAC上市相關規定來看,其比美國SPAC更爲嚴格。

發起人方面:港交所規定至少一名SPAC發起人是持有證監會所發出的第6類(就機構融資提供意見)及/或第9類(提供資產管理)牌照的公司。此外,至少須有一名發起人擁有SPAC公司至少10%的股份。

募資額及發行價格方面:聯交所規定SPAC公司首次發售籌集的資金總額至少爲10億港元。而每股發行價至少爲10港元;其SPAC股份的交易單位及認購額至少爲100萬港元。

參與者方面:並非所有投資者都能參與SPAC的交易。港交所規定香港SPAC首次公开發售僅面向專業投資者,且在SPAC並購交易完成之前,只有專業投資者可以交易SPAC證券。

SPAC權證(即由SPAC發行的權證,而非爲發起人權證):行使價必須比SPAC股份在首次上市時的發售價他社突高出至少15%;行使期於SPAC並購交易完成後才开始,且SPAC權證的到期日由並購交易完成日起計的不須最少於1年及不多於5年。

PIPE:在SPAC公司與目標並購公司完成合並前,港交所要求SPAC向外來獨立的PIPE(私募基金)投資者取得資金,以完成SPAC並購交易。所有PIPE投資必須是專業投資者,同時募集的資金必須達到下表所示的議定的SPAC並購估值的百分比,且其中至少50%來自至少三名資深投資者。

近期SPAC市場情況

全球SPAC上市數持續上升,數據平台SPAC Track統計,去年第四季每月均有超過50只SPAC掛牌,平均集資額達107.76億美元,較第二季及第三季高出逾一倍。

去年美國共有得約612宗SPAC上市,按年大幅增加逾1.46倍;集資額亦按年飆逾九成至約1,615.14億美元,突破1,600億美元大關。去年首季延續2020年的熱烈氣氛,共有298只SPAC上市,籌資987.31億美元。

2021年9月2日,新加坡證券交易所(SGX)正式發布了特殊目的收購公司(SPAC)的主板上市規則。2021年12月24日,淡馬錫旗下子公司祥峰投資控股(Vertex Venture Holdings)在开曼群島注冊的特殊目的收購公司(SPAC)——Vertex Technology Acquisition Corporation Ltd(下稱VTAC),已有條件獲得在新加坡交易所主板上市的資格。成爲第一家在新交所上市的SPAC。

中國公司在國際資本市場的敏感度方面從未落後。下面是2個中國企業赴美SPAC兩個經典案例

1、香港前財政司司長梁錦松旗下的新風天域連同復星醫藥收購和睦家,

SPAC公司(和睦家)

•上市時間2018.6.28

•並購時間2019.7.30

•新代碼:NFH

•募資規模2.875億美元

2、A股的公關和營銷公司藍色光標,美國SPAC算是失敗了,SPAC公司(Legacy)

•上市時間2017.11

•並購時間2019.8.23

•代碼:LGC

•募資規模3億美元

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:香港SPAC「Ace Eight 」再次遞表港交所,聚焦亞洲生物技術及TMT企業

地址:https://www.breakthing.com/post/37567.html