關於網格、定投、套利等一些臨時策略內容會在傻饅大天才上發,屆時會再分享些平時在做轉債的相關數據和分析,具體情況會根據自己的時間做安排。小夥伴們記得標星關注。

文章來源:傻饅大天才

……

最近新股多多,最的濠景和花房都沒中,沒中也罷,兩只一只跌一只漲,算是省了交易費,美皓也了,暗盤微跌,我還沒看輝立,感覺這一手6%的中籤率大概率是沒中了。

果然當前的港股打新市場還是偏雞肋,熱度越高的票越是擺爛給大家看,所以也就小賭怡情吧。

1

上美股份:

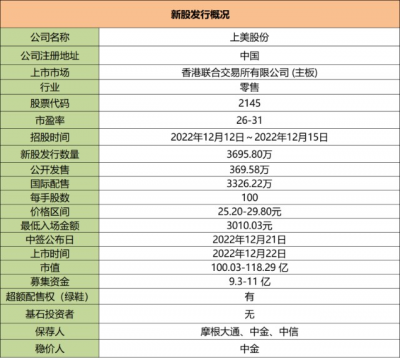

基本概況:

無基石。

公司簡介:

一家多品牌化妝品公司,專注於護膚品及母嬰護理產品的开發、制造及銷售,已成功在中國推出多個面向大衆市場的化妝品品牌。

該公司成功打造了多個受歡迎化妝品品牌,包括韓束、一葉子及紅色小象等多個家喻戶曉的品牌。

根據弗若斯特沙利文報告,2021年是唯一擁有兩個護膚品牌年零售額均超過人民幣15億元的國貨化妝品公司。

此外,紅色小象於2021年零售額已超過人民幣18億元,在中國市場國貨品牌母嬰護理產品中居首。自2015年至2021年連續七年按零售額計位列國貨化妝品公司前五名。

2021年的零售額爲人民幣75.56億元,於國貨化妝品市場的市場份額爲1.7%,在國貨化妝品市場排名第四;於中國整體化妝品市場排名第十四,市場份額爲0.8%。

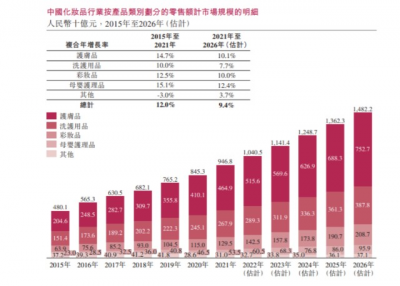

行業概況:

根據弗若斯特沙利文報告,按零售額計,2021年中國化妝品市場的市場規模達到人民幣9468億元,預計2026年將達人民幣14822億元,2021年至2026年的復合年增長率爲9.4%,大幅高於同期全球市場3.8%的復合年增長率。

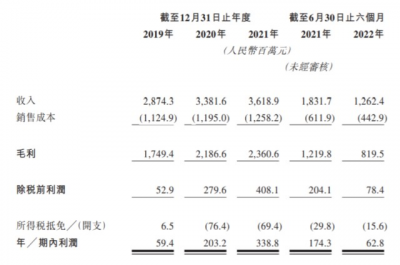

財務數據:

公司收入由2019年的人民幣28.743億元穩定增加17.6%至2020年的33.816億元,並進一步增加7.0%至2021年的36.189億元。

年內利潤由2019年的人民幣0.594億元大幅增加至2020年的2.032億元,並進一步增加66.7%至2021年的3.388億元。

並由截至2021年前六個月的人民幣1.743億元減少64.0%至2022年同期的0.628億元。

風險因素:

1、公司業務及未來增長前景取決於消費者對公司產品的需求;

2、公司業務取決於品牌的市場認知度;

3、產品或化妝品行業相關的任何質量問題均可能導致客戶及銷售損失;

4、未必能成功研發、推出及推廣新品牌和產品,以及將品牌和產品組合多元化。

中籤率預估:

公开發行總計369.58萬股,每手100股,公开發行總計36958手,當前超購0.21倍,假設3000人申購,一手中籤率100%。

綜合評估:

作爲一家多品牌化妝品公司,旗下擁有韓束、一葉子、紅色小象知名品牌,於中國國貨化妝品市場排名第四。

公司2019至2021年營收利潤均穩定增加,22年前6個月淨利潤卻同比下滑64.0%。

化妝品行業競爭激烈,國貨這幾年快速崛起,市佔率逐年增高,未來中國化妝品行業市場規模保持相對穩定增長。公司上市募集資金9.3-11億元,在港股市場也算是略大的IPO了,股東限售12個月,感覺上市漲幅空間有限。

個人操作:貨太多,放棄。

2

思派健康:

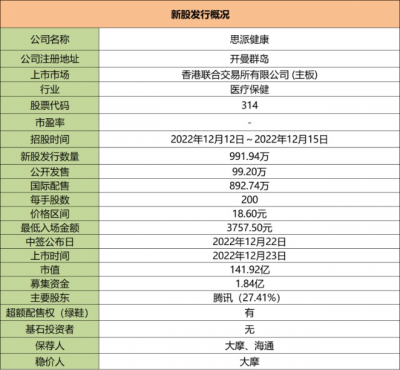

基本概況:

無基石。

公司簡介:

該公司通過自有的技術平台及數據賦能的營運能力,將中國醫療健康系統的患者、醫生、醫療機構、制藥公司及支付方聯系起來。

目前經營三條業務线,包括特藥藥房業務、醫生研究協助、健康保險服務。

按2021年的收入計算,公司的特藥藥房業務經營着最大的私營特藥藥房,醫生研究協助經營着最大的腫瘤現場管理組織。截至2022年6月30日,健康保險服務通過連接中國150多個主要城市的醫院、全科醫生及專家的健康服務提供商網絡服務爲0.239億名會員提供服務。

其中,特藥藥房業務线包括特藥藥房及增值專業藥劑師服務,專注於治療腫瘤及其他危重疾病的特藥。患者可以從該公司取得創新藥物,並獲得藥劑師服務,例如用藥指導、AE咨詢及藥品配送。

三條業務线之間的關聯及相互作用:

行業概況:

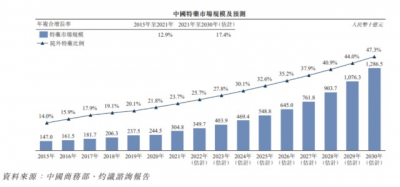

2021年,按銷售收入計,特藥佔整個藥品市場(除傳統中藥材外)約15%。

根據灼識咨詢報告,中國特藥市場於過去數年穩步增長,由2015年的人民幣1470億元增加至2021年的人民幣3048億元,年復合增長率爲12.9%。尤其是2021年,腫瘤特藥成爲中國特藥市場最大份額的特藥,佔總市場份額63.5%。

預期於2030年中國特藥市場將進一步達到人民幣12865億元,2021年至2030年的年復合增長率爲17.4%。

中國特藥藥房行業市場規模由2015年的人民幣245億元增加至2021年的人民幣820億元,年復合增長率爲22.3%,並預期於2030年達至人民幣6112億元,年復合增長率爲25.0%。

中國特藥藥房行業處於早期階段,市場集中度相對較低。2021年,按特藥收入計算,該公司爲中國最大的私營特藥藥房,佔中國整體特藥藥房市場及私營特藥藥房市場的市場份額分別約爲3.5%及7.0%。在所有私營特藥藥房運營商當中,也是擁有最多具備“醫保雙通道資質”的特藥藥房。

財務數據:

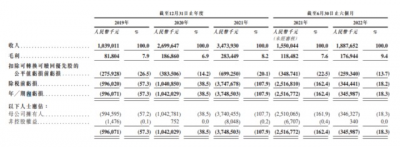

公司總收入由2019年的人民幣10.39億元增加159.8%至2020年的26.996億元,並進一步增加28.7%至2021年的34.739億元。

並由截至2021年前六個月的人民幣15.5億元增加21.8%至2022年同期的18.877億元。

2019年、2020年及2021年以及截至2022年前六個月,除稅前虧損人民幣5.96億元、10.409億元、37.477億元及3.44億元。

剔除可轉換可贖回優先股的公平值變動、以股份爲基礎支付的薪酬、上市开支及發行可轉換可贖回優先股的交易成本的影響,則公司於2019年、2020年及2021年以及截至2022年前六個月的經調整虧損分別爲人民幣2.542億元、2.586億元、3.651億元及1.431億元。

公司競爭優勢:

1、一體化健康管理網絡改變中國醫療健康行業;

2、具有強大協同效應的共生自我強化生態系統;

3、行業參與者的賦能者,創造難以效仿的競爭優勢;

4、以專有數據及技術引領數字化轉型;

5、多元化變現策略推動持續增長。

風險因素:

1、過往曾產生淨虧損,且可能無法持續實現或維持盈利能力;

2、公司提供的部分醫藥產品須遵守並將繼續遵守中國的集中採購政策。

3、可能無法採用新技術或調整產品或服務以適應不斷變化的客戶要求或新興行業標准,且公司投資开發新技術的努力可能不成功或無效。

首次公开發售前投資:

首次公开發售前已進行多輪融資,2021年6月最後一輪融資後估值17.2億美元。

中籤率預估:

綜合評估:

公司經營三條業務线,通過強大的技術平台及數據,將特藥藥房業務、醫生研究協助、健康保險服務高度協同。

公司的主要收入來自於特藥藥房業務,佔總收入80%以上。於2019至2022公司營收逐年增加,但仍舊處於虧損狀態,毛利率8%左右。

中國特藥藥房行業處於早期階段,市場集中度相對較低。未來隨著癌症等重大疾病在中國日益普遍,人們對創新療法及藥物的需求持續上升以及專業特藥藥房提供的專業藥劑師服務的需求不斷增加。公司作爲中國最大的私營特藥藥房具有較大的競爭優勢。

此次發行市值142億港元較去年最後一輪融資後估值133.6億港無太大增幅。公司最大股東爲騰訊,無基石。

個人操作:一手3700多,最後再看情況否2手吧。

風險提示:以上觀點僅爲個人看法,所涉標的不作推薦,投資有風險,入市需謹慎。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:上美股份、思派健康申購分析

地址:https://www.breakthing.com/post/37824.html