不斷漲價的“水果自由”吶喊,爲何沒法衝破盈利魔咒。

鯨商原創 作者 | 王曉萱

兩年內三次三地(港交所—紐交所—深交所)衝刺上市,屢战屢敗、屢敗屢战,終於在第四次迎來了IPO通關。

2023年1月16日,百果園將在港交所掛牌上市,這也是繼去年9月,洪九果品(HK:06689) 在港上市後,第二家生鮮水果零售企業成功登陸資本市場。兩家剛過百億規模的水果“商販”,從市場競爭邁入資本市場角逐的新階段。

不管從何角度看,賣生鮮水果這項“大自然的搬運工”工作,並不算什么高科技、高利潤的行業,但從洪九果品上市後的這4個多月來看,1月6日收盤股價已較去年上市時增長了132%,市值達到485億港元,值得注意的是其35.78倍市盈率,比特斯拉(31.14)、蘋果(19.93)還高,爲何資本市場對生鮮水果生意的熱情,比高科技還高?百果園上市後,還會延續着股資本熱捧的態勢?

深耕线下的頭部“水果攤”在資本市場成功上岸,但那些以生鮮大類目爲切入點的社區團購平台們卻沒有這么幸運,到去年幾乎紛紛倒下,只剩下頭部互聯網平台的公司還在繼續鏖战。

過去幾年,隨着生鮮市場的普遍漲價,“水果自由”成爲不少人內心的吶喊,特別是近段時間隨着疫情开放,大部分人爲提高免疫,加大了對水果消費的需求,導致果品漲價現象仍在持續,這門“接地氣”的傳統生意,透過頭部上市品牌,讓我們看看生鮮水果行業未來將走向何方。

低利潤“枷鎖”,難以衝破

主打中高端水果的百果園,成立於2001年。歷經二十多年發展,如今終於要迎來資本市場的“洗禮”。

百果園於11月份向港交所遞交招股書,近日通過了聆訊,摩根士丹利爲獨家保薦人。據弗若斯特沙利文,按2021年水果零售額計,百果園是中國規模領先的水果零售商,擁有1%的市場份額。

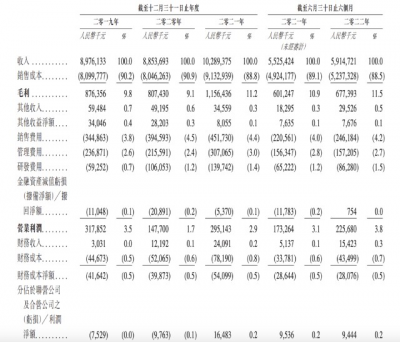

百果園招股書透露,2019年到2022年上半年,百果園分別實現營業收入89.76億元、88.54億元、102.89億元、59.15億元;同期淨利潤分別爲2.48億元、4565.8萬元、2.26億元、1.9億元。

取得這份成績,離不开百果園對於產品和渠道的深耕。

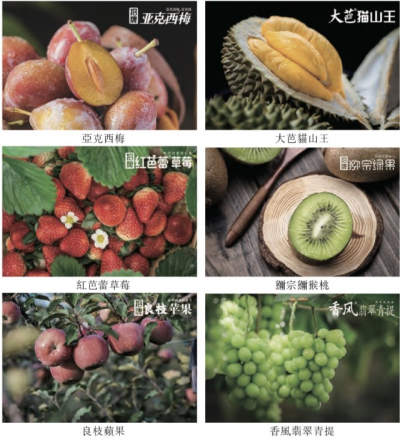

百果園推出的紅芭蕾草莓、獼宗獼猴桃、良枝蘋果等售價較高、獨家經銷的品牌水果頗受消費者歡迎,這類水果在2021年貢獻了10億元銷售額,佔總銷售額的比例約8%以上。從總收入來看,往年新鮮水果也能貢獻超過95%的營收。

而百果園除了銷售鮮果,還在2019年實施“大生鮮战略”,推出果幹及果汁等果制品,大生鮮產品主要包括雞蛋、蔬菜、肉類及海鮮、糧油及乳制品。由於大生鮮類起步較晚,收入貢獻較低,2022年上半年爲2.7%。

依靠豐富的產品布局、多元的渠道布局、數字化管理體系等優勢,百果園拿下破百億的營收。然而,其報告期內的淨利潤竟然都在2.5億元以內。不少人質疑,百果園一頓操作猛如虎,結果賺得只是辛苦費。

這主要因爲水果採購成本居高不下。水果從種植、採摘、分揀、物流運輸到層層分銷,每個環節都至關重要,水果本身具有保鮮期短、易折損、難運輸等特點,所以水果零售行業的淨利率普遍不高。

招股書中體現明顯,2019年-2022年上半年,百果園銷售成本佔總收入的比重分別爲90.2%、90.9%、88.8%和88.5%。其中,水果採購成本的存貨銷售成本均在95%以上,運輸費用佔銷售成本2%左右。

這就形成了水果消費市場的現狀:消費者嫌水果越賣越貴,果農和果販也沒多賺錢。百果園這類水果中介,忙忙碌碌幹一年,淨利潤只有不到5%。

百果園的競爭對手洪九果品也有類似的情況。2019年至2021年,洪九果品的銷售成本佔總營收分別爲81.1%、83.4%、84.3%和86.51%。雖低於百果園,但其毛利率也從18.9%下滑至15.7%。這主要是受新冠疫情影響,例如火龍果運輸成本提升,櫻桃因出現負面新聞導致需求下降,以及存貯、損耗等問題。

雙方都在尋求降低損耗和存儲成本的方式。2021年,洪九果品的損耗率爲1.3%,處於1%-5%行業平均損耗率之中。較低損耗背後,是洪九果品在供應鏈結構和數字化賦能上下了大功夫。

百果園也放棄業內主流的第三方冷鏈,轉而花大量投入自建物流體系。此外,百果園還建立自己的果品標准體系,並優化採購、配送、安全、運營等流程。

找到多渠道加盟管理的“溢出效應”

百果園不僅擁有最高的市佔率,還擁有我國水果行業最大的分銷網絡。在國內的大街小巷,都能看到百果園的身影。

與衆多零售品牌一樣,百果園也有“萬店之夢”。早在2015年,百果園創始人余惠勇曾說,要在2020年开到1萬家店、年銷售規模達400億元。此番豪言壯志,如今看來,還有些遙遠。

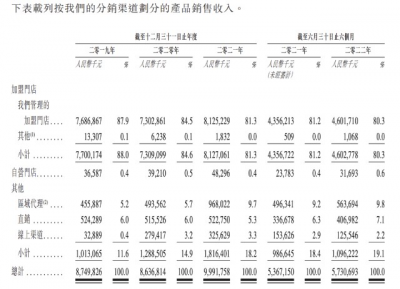

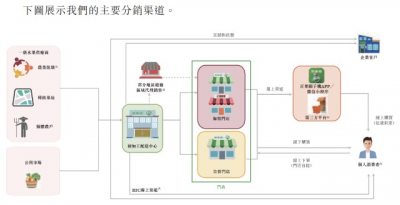

截至2022上半年,受到疫情和线下經濟萎靡的影響,百果園已有线下門店5643家,其中加盟門店5624家,自營門店19家。在加盟門店中,4575家由公司管理,1049家由區域代理管理。

加盟店一直是百果園營收的“主力軍”。2019年-2022年上半年,這些公司管理的加盟門店貢獻收入佔比分別約爲87.9%、84.6%、81.3%和80.3%。

之所以鐘情於加盟模式,是爲了快速擴張。像絕味鴨脖、蜜雪冰城,都通過加盟連鎖快速跑馬圈地。在此期間,百果園總部還能賺加盟費、特許經營費等,並通過爲加盟門店提供財務支持,獲得利息收入。

不過,這也讓衆多加盟門店毛利率,遠低於自營門店。2019年到2021年年底,百果園加盟商的毛利率分別爲6.8%、7.1%、9.2%;自營門店毛利率分別爲27.2%、27.6%、27.3%。

並且,加盟更多是一種合同關系,加盟店與百果園品牌總部是相互獨立的,百果園對5000多家加盟商的管理也存在較大挑战。

比如,加盟店的利潤目標與總部的利潤目標並不完全一致,部分加盟商爲了擴大利潤率,會在某些環節偷工減料。尤其在百果園於2018年首开特許加盟業務後,隨着大批加盟商的湧入,門店規模與銷售額均實現高速增長,但帶來的問題愈加明顯。

不少加盟商利用變質水果做果切、售賣隔夜果切水果等亂象被曝出,引起社會輿論。母公司百果園不得不連夜調查、道歉。

另外,水果买賣是重线下的生意。在2019年~2021年,百果園线上業務貢獻的收入分別爲0.3億元、2.8億元、3.3億元,佔總收入的比重爲0.4%、3.2%、3.2%。

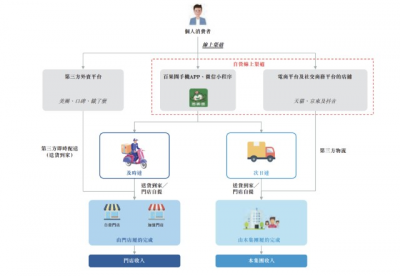

爲了促進线上线下一體化,百果園通過手機APP、微信小程序,天貓、京東、抖音等平台的店鋪以及美團、餓了么等外賣平台的店鋪爲消費者提供线上選擇。

2021年,百果園的總訂單數超過2.9億單,其中各线上渠道的訂單佔比約爲23%。

可以看出,百果園在努力擁抱新零售與數字化。正如2017年余惠勇提出的百果園擁抱新零售的重要性:“未來百果園的業務,线上线下比例在三七开是比較合理的,如果不擁抱新零售肯定會被淘汰。“

反觀洪九果品的經營模式相對簡單,其自身定位爲供應鏈公司,爲端與端進行對接。洪九果品客戶主要是B端批發商、新興零售商、傳統大型商超等。這樣既能提高銷售效率,也便於提升品牌的利潤空間。

2021年,洪九果品營收的53.3%來自終端批發商,20.7%來自生鮮電商、社區團購等新興零售商,14.2%賣到了商超,11.8%是直銷。2022年上半年,洪九果品淨利率12.01%,是百果園近4倍。

不過,隨着洪九果品對接的端口越來越多,加上B端生意有账期長的特點。洪九果品的貿易應收款項周轉天數爲106.9 天、87.6 天和103天,保持在三個月的高位。其2021年應收款項高達37.1億元,是百果園的3倍之多。

規模增長背後的“失控”風險

百果園、洪九果品等品牌的經營模式各有優缺點。

更值得注意的是,近年來的水果市場一直備受資本關注。據弗若斯特沙利文統計,按零售額計,2021年我國水果零售市場規模已超過1.2萬億元,預計將保持7.6%的復合年增長率,到2026年將進一步增長至1.7萬億元以上。

百果園此次上市,擬募資3.95億港元至4.89億港元,也是爲了彌補短板。其計劃將部分募資用於改善運營和供應鏈體系,對外收購發展聯盟,提高種植、保鮮等方面的研發能力,孵化自主品牌的產品等。

改善運營和供應鏈能力的確是百果園迫在眉睫的事。畢竟毛利和淨利過低的事實讓百果園倍感壓力。

並且,在黑貓投訴中,有關“百果園”的投訴高達1932條,問題集中在售賣劣質水果、產品異物、虛假發貨、虛假宣傳等。這些負面信息也需要靠完善加盟商管理、提高研發能力逐步解決。

此外,百果園積極打造自有品牌,獲取增量。其最近推出的“良枝蘋果”就是自有品牌之一。百果園旗下的渠道品牌“果多美”,也需要借助更強的資金實力來推廣產品、拓展渠道。

在產品生產上,百果園持續加大研發投入,其中打造的三個零蔬菜,引進日本BLOF生態和諧型種植技術,不使用化學肥料、化學農藥以及化學激素的高品質品牌蔬菜,受到市場矚目。

另一方面,洪九果品也沒有止步不前。其爲了進一步拓寬市場,便於面向更爲分散的終端經銷商,截至2022年5月31日,洪九果品已在全國27個城市建立198個銷售檔口,平均建築面積爲68平米,用來冷藏、裝貨和展示。

在整個供應鏈環節,洪九果品通過自主研發“洪九星橋”全球供應鏈管理系統,利用大數據收集和可視化分析,實現採、運、銷全業務鏈路數字化集成管控。

現在,國內水果市場正隨着疫情开放緩緩復蘇,百果園、洪九果品等上市玩家如何加強流量轉化、推出更多爆款產品、提升毛利率,又要回到綜合實力的比拼了。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“薄利寡命”百果園將上市,與洪九果品資本角逐

地址:https://www.breakthing.com/post/39041.html