最近有個消息,說亞太股市將進入技術性牛市。所長去拉了一下數據,MSCI亞太指數從10月24日觸底以來,已經反彈了19個百分點。根據技術性牛市20%的漲幅標准,確實已經非常接近。

這時有人會問了:

雖說A股今年开門紅了,但也沒有說的漲那么多啊

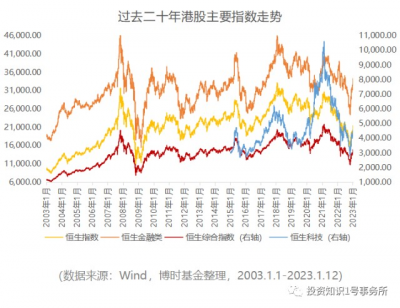

其實,這一輪亞太行情背後,港股發揮了至關重要的作用。從10月24日觸底以來,恆生科技指數反彈幅度已經到達60%,恆生指數、恆生綜合指數漲幅均爲42%,恆生金融漲幅36%。

爲什么港股能強勢反彈?

港股作爲一個相對特殊的市場,不僅有內生因素的影響,同時也受到海內外多重因素的刺激。

其一,海外加息路徑放緩,流動性放松預期升溫。2022年歐美地區通脹高企,开啓加息步伐。而隨着通脹迎來拐點,未來海外加息節奏或將放緩,釋放出更多的流動性,吸引資金回流港股市場,有助於港股估值回升。

其二,國內防疫政策優化,地產利好政策頻出。防疫政策優化將有助於國內經濟基本面的修復,提振市場的預期及風險偏好。而在港股市場中,地產、科技股都佔據較大的權重地位。近來地產不斷迎來支持政策,平台經濟的表態也出現轉變,進一步推動兩類行業預期的修復。

其三,港股前期積累的跌幅較大。拉長周期來看,從2021年2月开始,港股下行區間已有近兩年。在10月末反彈之前,恆生指數已經累計下跌了52%,恆生科技指數更是跌破70%。

在反彈之前,多數的港股指數已經到達歷史估值的底部區間。因此,本輪反彈既是有海內外因素催動,同時也有估值基本面作爲支撐。

港股漲勢能否持續?

短期來看,當前時點,市場對於海外流動性放松路徑以及國內防疫、地產等政策優化的預期已經有了較爲充分的反應。經過這一輪反彈,前期處於估值低位的這些港股指數也已經有所修復。

未來一個季度,在疫情發酵仍具不確定性、盈利磨底的背景下,港股估值再提振的空間將會比較有限,未來更有可能呈現波動上行態勢。需要等待二季度企業盈利觸底反彈,以及海外停止加息,流動性進一步寬松的共振出現時,港股行情才會更有確定性。

2023年港股如何布局?

從中長期的角度,前期刺激港股反彈的這些要素,未來還會有持續的反饋,港股的投資機會仍然值得看好。

從結構上,我們可以關注2023年預期盈利改善靠前的方向。主要包括四類:

1、受益於美元流動性轉向的黃金與小金屬。短期市場的寬松預期出現搶跑,23年Q1~Q2美國進入衰退、停止加息後此類板塊彈性更大;

2、主要依賴國內經濟改善,同時在全球流動性轉寬背景下,分母端壓力有所釋放的泛消費(包括互聯網)、醫藥板塊。在二季度盈利觸底反彈、疫情形勢更爲明朗時,機會將更爲確定;

3、政策預期驅動的房地產,中期困境反轉預期強,但短期交易過於擁擠,適合調整完後再布局;

4、有中長期能源轉型邏輯支撐,同時自身景氣能夠困境反轉的電力行業。

總的來說,短期港股的漲幅確實誘人,但行情過後又到了可能會出現波動的時候。

但從中長期看,2023年港股各項基本面改善的空間是更大的,當預期有了更明確的落地後,市場的彈性也將會有更好的表現。保留信心,保持謹慎。

(轉自:投資知識1號事務所)

風險提示:投資有風險,投資需謹慎。基金管理人承諾以誠實信用、勤勉盡責的原則管理和運用基金資產,但不保證本基金一定盈利,也不保證最低收益。本基金的過往業績及其淨值高低並不預示其未來業績表現,基金管理人管理的其他基金的業績並不構成對本基金業績表現的保證。【基金管理人/基金銷售機構】提醒您基金投資的“买者自負”原則,在做出投資決策後,基金運營狀況與基金淨值變化引致的投資風險,由您自行負擔。基金管理人、基金托管人、基金銷售機構及相關機構不對基金投資收益做出任何承諾或保證。

您在做出投資決策之前,請仔細閱讀基金合同、基金招募說明書和基金產品資料概要等產品法律文件和風險揭示書,充分認識本基金的風險收益特徵和產品特性,認真考慮本基金存在的各項風險因素,並根據自身的投資目的、投資期限、投資經驗、資產狀況等因素充分考慮自身的風險承受能力,在了解產品情況及銷售適當性意見的基礎上,理性判斷並謹慎做出投資決策。

@天天精華君 @問答君

$博時軍工主題股票A(OTCFUND|004698)$

$博時穩健回報債券(LOF)A(OTCFUND|160513)$

$博時科技創新混合A(OTCFUND|009057)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股开始翻盤?

地址:https://www.breakthing.com/post/41140.html