我們要先回顧一下英國2022年的國債危機。

9月23日英國發布的稅收減免政策。2022年以來英美央行都採取了比較激進的策略提升基准利率,這導致各國國債的流動性大幅下降,當英國政府宣布稅收減免政策之後,機構投資者擔憂這會削弱政府的償債能力進而开始拋售英國國債(到2022年6月,英國政府的債務率是102.1%),在國債流動性本身就比較差的情形下這種拋售行動立即導致英債價格暴跌。

這立即導致兩個問題:

第一,國債收益率暴漲,政府負擔急劇加重。

實事求是地說,蘇聯解體之後的三十多年是各國的“褲帶”加速寬松的年代,隨着利率的不斷走低各國政府的借貸行爲越來越隨意,這讓各國政府債務累累。英國也一樣,當債務累累的英國政府宣布減稅政策之後,政府就面臨赤字急劇擴大、財政收支更難以平衡的問題,國債收益率的暴漲、國債利息支出的飆升就會直接將政府推入債務違約的境地。

第二,在國債市場中有大量的金融衍生品,國債收益率暴漲之後,有些金融衍生品就需要追繳保證金。

當英國國債價格暴跌之後,英國養老金利率衍生品持倉出現巨額浮虧,就陷入了保證金和抵押品追繳危機。如果不能按時繳納保證金,這些衍生品就會被強制平倉,這將威脅到整個養老金體系,就會演變爲整個國家的危機。

在上述兩種因素的逼迫之下,英國央行宣布立即入市購买國債,穩定國債價格。

但按下了葫蘆就浮起了瓢。

1971年8月15日尼克松宣布停止美元與黃金的兌換關系之前,黃金是美元的發行保證金。由於美元又是非美貨幣的發行保證金,所以,黃金也是非美貨幣的發行保證金。

美元與黃金解除了兌換關系之後,美國國債(以及其它發達國家的國債)成爲貨幣的發行保證金,其原理是,人們認爲國債不會違約(七十年代各國的的債務率非常低,美國政府的債務率低於40%,當然不會違約),而從長期來看國債收益可以給通脹造成的美元購买力損失提供補償,這就讓國債等同於黃金,即:包含國債收益率在內的購买力保持不變,永遠不會違約。

可是,當政府債務率超過80%尤其是超過100%之後,就意味着政府隨時可能出現債務違約,國債代替黃金充當貨幣發行准備金的第一個條件就不具備了,同時,爲了避免政府違約,央行就只能進場收購國債來刻意壓制國債收益率(降低政府的償債壓力),就意味着國債收益無法再補償通脹帶來的購买力損失,國債代替黃金充當貨幣發行准備金的第二個條件就不具備了。即國債無法再像黃金那樣充當貨幣發行的保證金,就意味着依托國債發行的貨幣貶值速度將加快,這就是英國央行進場購买國債,按下了葫蘆之後浮起的那個瓢。

但英國央行的做法還無法嚴重影響到全世界,源於英鎊在世界金融市場上的地位已經大幅下降了。

現在我們看看美元,它才是全球貨幣市場的老大。

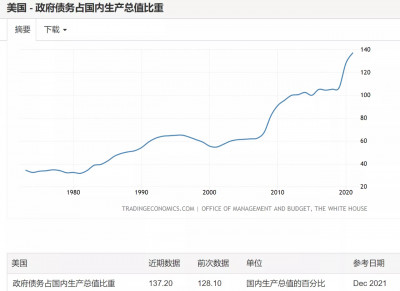

在政府“強制”央行購买財政赤字這件事上,美國政府是很典型的“模範生”,這是美國政府的債務率上升的速度越來越快的根源,見下圖。七十年代美國政府的債務率還低於40%,2008年之前的20年間一直在60%上下浮動,但次貸危機之後的13年間就已經迅速飆升到了137%!美國政府的債務率上升速度可能是地球上最恐怖的一件事,這反應的是美聯儲購买美國國債之瘋狂和美國政府之貪婪。

未來,美國政府追趕的第一個目標當然是意大利(2022年9月是147.2%),第二個目標當然就是希臘(2022年6月是183.5%),債務危機隨時都可能爆發,可參考歐債危機。(在這裏不要與日本相比,這已經不是金融問題,而是民族特徵問題)

無疑,如果以這樣的趨勢飆升下去,美元就會追趕當初蘇聯盧布的腳步,所以,美國政府債務率上升的趨勢不可持續,而且債務率越高未來的升勢就會越陡峭,危機就越迫在眉睫。

也就是說,美國國會必須壓制債務上限!給美國政府債務安上一個籠頭,必須推動美國政府實現財政收支的再平衡。

本屆美國衆議院議長選舉,經過160多年來最長時間的僵局之後,共和黨人麥卡錫才終於在第15輪投票中成功當選,其最大的阻力恰恰就是債務和財政問題!

爲了打破選舉僵局,麥卡錫對保守派議員做出了多項妥協,據《今日美國報》等多家美媒披露,麥卡錫作出的讓步與承諾主要包括三個方面:一是在控制政府开支問題上加強同民主黨鬥爭,媒體報道的具體要求是將提高債務上限與縮減政府支出聯系在一起,即:如果政府不縮減开支國會就不會同意提升債務上限;二是放寬罷免衆議長的條件;三是同意共和黨保守派人士到衆院各委員會和下設小組任職。而彭博社進一步披露稱,麥卡錫同意將2024財年政府可自由支配支出限制在2022財年水平,並將2024財年國防开支削減約750億美元。

這就觸及了焦點問題。

從上世紀八十年代初期到到2021年10月,美國政府的債務率出現了快速飆升(債務率從40%以下上升至137%)

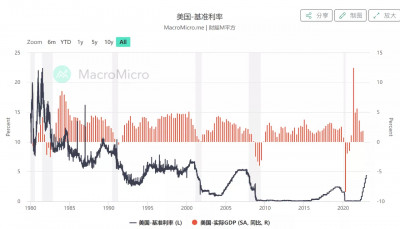

既然政府債務率快速上升,政府在財政收入中用於償還債務利息的比例就應該不斷提高,但事實遠非如此,由於這一時期美國的基准利率是不斷下降的趨勢,這就推動了美國國債收益率的不斷下降,結果美國政府的財政收入中用於償還國債利息的佔比並未出現明顯的改變,甚至還有所下降,2020年大約是13%。

但2022年,這種情形顯然出現了根本性的改變。

在經濟全球化不斷深入的時期,由於產業鏈在全球不斷進行最合理的配置,這就讓全球的生產效率不斷提高,作爲全球最主要儲備貨幣的美元價值就越來越有保證,這是造成美元利率和美國的通脹率自上世紀八十年代初期之後不斷下行的核心原因。

如今,中美對抗愈演愈烈以及俄烏战爭的爆發爲逆全球化打響了發令槍,台積電創始人張仲謀直接說“全球化已經接近死亡”。如今,有兩件事給“全球化已死”蓋棺定論:第一,歐盟舍棄了經濟上更加合理的俄羅斯能源轉而使用經濟上並不合理的波斯灣和美洲能源;第二,美國不再依靠成本更低的台灣與韓國芯片,轉而建設成本更高(大約比台灣高50%)的本土芯片產能。以經濟全球化的眼光來看,這兩件事都是不合理的,但符合國安的要求,國安要求代替經濟要求上升到第一位,直接證明全球化已死!

數據也在佐證“全球化已死”。

從美國基准利率圖形可以明顯看到,從80年代初期到2021年,美國的基准利率高點是一次更比一次低,這就是經濟全球化時期的典型現象,源於全球的生產效率在上升。但現在已經改變,目前的基准利率已經明顯高於2019年的高點(見下圖),說明基准利率的趨勢(國債收益率的趨勢)已經發生了逆轉,反應的是全球化已死。

基准利率隨着逆全球化的到來步入升勢,國債收益率就會步入升勢。現在美國政府的債務率已經來到了極端的高位,就會推動美國政府的債務利息支出快速上升。

2021財年(前一年的10月至當年的9月)美國政府用於債務利息的支出是5609億美元,2022財年是7180億美元,比前一年增長了28%,2023財年肯定會超過1萬億美元,比前一年增長39%以上,美聯儲和歐洲央行行長都已經公开承認,我們再也回不到過去的低利率時代,意味着債務利息支出的上升將成爲常態,但美國衆議院又將提高債務上限和削減政府支出聯系起來,一方面需要削減支出,一方面政府支出不斷膨脹(債務利息支出膨脹,政府投資項目需要補充預算,政府僱員的支出會隨着通脹的上升而增長,對抗時代的到來需要提升軍費,等等),拜登就成了風箱裏的老鼠。

看起來,美國財政已經進入了絕路。

此時只有一條路可走,既可以抑制債務率的上升速度(即壓制債務上限),又可以讓美國政府擺脫財政困境,那就是美聯儲進場收購國債、像日本、英國央行那樣壓制國債收益率。目的有兩個:國債收益率被壓制,美國政府的利息支出增速就被壓制;美聯儲進場收購國債,這會刺激通脹,而通脹處於高位就會推升美國政府的財政收入增速,源於財政收入增速取決於經濟的名義增速(即通脹率加實際增速),就可以滿足美國政府的財政支出要求。

但如此一來,美國國債收益率就無法補償通脹,美債就起不到類似黃金的貨幣發行保證金的職能,這就是人們常說的美元信用破產,美元开啓加速貶值的新時代。

如今,市場上美債、其他發達國家債券都在充當“假黃金”,起到的都是貨幣的職能,當這些“假黃金”(也可以稱呼爲紙黃金)的信用破產之後,包括貴金屬、大宗商品在內的實物貨幣就會被擠兌,類似上世紀七十年代那樣的波瀾壯闊的時代就开啓了。

(注:這只是對2023年局勢的分析與預判,並非投資建議)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲在2023年很可能會重啓量化寬松

地址:https://www.breakthing.com/post/41274.html