國際頂級投資銀行摩根士丹利(MS.US)與高盛(GS.US)幾乎在同一日公布了截至2022年12月31日止的第4財季業績及2022年全年業績。

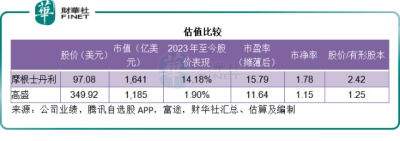

然而,市場對於這兩家頂級投行業績的反應卻是冰火兩重天:公布業績後,摩根士丹利的股價大漲5.91%,當前市值爲1,641億美元,而高盛的股價則下挫6.44%,市值收縮至1,185億美元。

歸其原因主要與業績有關。

盡管摩根士丹利與高盛的第4季及2022年全年利潤均按年下滑,但在投資者心目中,它們的跌幅卻各有不同——摩根士丹利的跌幅沒預期嚴重,而高盛的表現卻遜於預期。

所以,雖然2023年才過了半個月,摩根士丹利2023年以來已累計上漲了14.18%,顯著跑贏高盛的1.90%。從估值來看,大摩的市淨率高達1.78倍,市盈率也有15.79倍,明顯高於高盛的市淨率1.15倍和市盈率11.64倍。

財華社認爲,摩根士丹利的估值更高,主要因爲業績較高盛優勝,相對來說受資本市場回落影響的敏感性沒高盛大,而且回饋股東的力度更大。

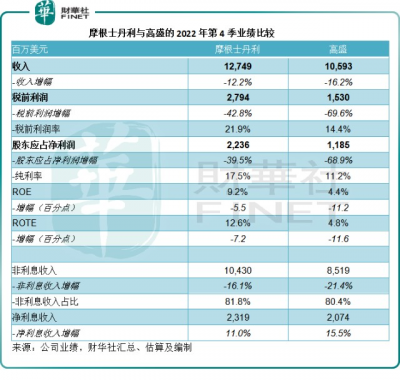

2022年第4季業績比較

就2022年第4季業績而言,高盛與摩根士丹利的收入都出現雙位數跌幅,同時利潤更大跌三成以上,不過從盈利能力來看,大摩仍優於高盛。

2022年第4季,摩根士丹利的季度收入同比下降12.2%,至127.49億美元;高盛的季度收入則按年下滑16.2%,至105.93億美元,主要受期內美聯儲加息拖累美股整體表現,投行業務顯著收縮所影響。

摩根士丹利的季度淨利潤爲22.36億美元,同比下降39.5%,但規模上仍爲高盛的兩倍,高盛的季度淨利潤同比下滑68.9%,至11.85億美元,見下表。

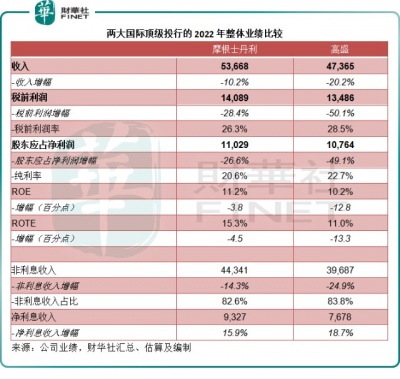

2022年業績比較

平滑季節影響因素,從2022年全年業績來看,高盛的盈利能力依然好於摩根士丹利。

2022年全年,高盛收入同比下滑20.2%,至473.65億美元,主要反映投行業務收入按年下滑47.93%,抵消了其他業務收入的增長;同樣摩根士丹利的投行業務收入也按年下降49.07%,但交易業務按年增長8.73%稍微緩和了此等影響,大摩的全年收入同比下降10.2%,至536.68億美元。

大摩業績好於高盛,祕訣是什么?

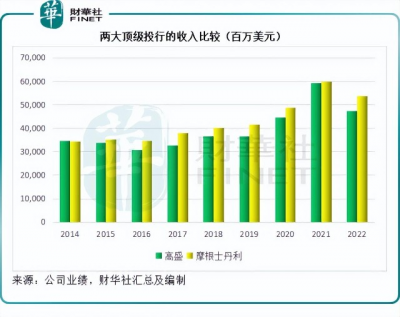

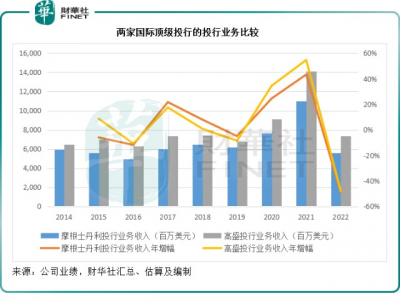

見下圖,從收入規模來看,除了2014年和2021年之外,摩根士丹利的收入規模要顯著大於高盛。

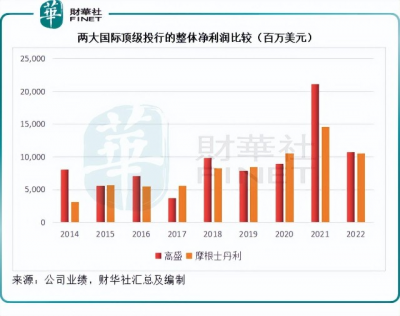

但是,盡管高盛的收入規模明顯不及摩根士丹利,其整體利潤與大摩的差距卻不是那么大,見下圖,2022年高盛的全年淨利潤爲107.64億美元,大致與摩根士丹利的110.29億美元相差不大(至少沒有收入規模的差距大),而在過去的部分年份,高盛的淨利潤規模甚至顯著大於摩根士丹利,例如美股IPO創紀錄而且並購交易活躍的2021年。

這是因爲高盛更專注於投行業務。見下圖,對比於摩根士丹利,高盛的投行業務收入規模一直佔據主要優勢。

美聯儲在2022年累計加息4.25個百分點,同時持續縮減資產負債表,令全球美元流動性收縮,也帶動了美元資產的整體成本上升。在這樣的背景下,資金對於資產的風險回報率要求變得審慎,導致二級市場的資金出走,避到更安全的資產——例如新發行(即計及加息影響)的美元國債以及增長潛力更理想的新興市場,例如A股、港股和中概股。

美股下滑,順帶對一級市場的交易帶來負面影響——既然二級市場估值不佳,企業的上市意愿自然顯著下降,而且因爲估值欠理想,已上市企業再融資活動也不活躍。

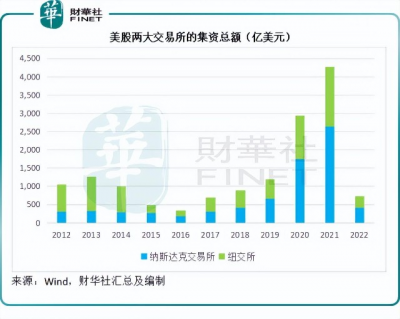

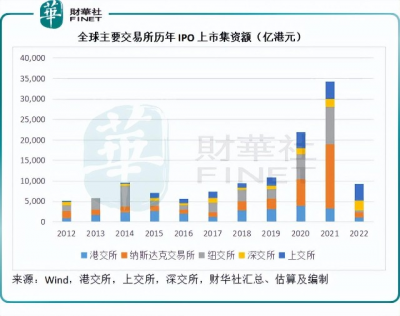

Wind的數據顯示,納斯達克交易所的2022年總集資額只有406億美元,按年下滑84.56%;紐交所的總集資額同比下滑80%,至327億美元,見下表。

其中首次上市集資額收縮的幅度最爲顯著,納斯達克交易所的IPO集資額同比下滑91.72%,至166億美元;紐交所則按年下滑95.45%,至53億美元。見下表,這兩大美國交易所的IPO籌資額顯著低於A股深交所和上交所,而紐交所的集資規模僅相當於港交所的40%左右。

正是因爲上市及上市後集資活動顯著收縮,加上二級和一級市場表現不振,也擱置了衆多並購交易(因估值不佳),美國商業銀行們的投行業務顯著收縮。

對於主營利息業務的商業銀行,因爲美聯儲加息帶來了豐厚利差——資產端提高收益率的可能性增加,其利息業務得以強勁發展,抵消了費用業務(尤其投行)下滑的影響,所以整體是利好的。

例如,利息業務收入佔了五成以上的摩根大通(JPM.US),雖然投行業務收入(僅佔2022年總收入的5.2%)同比下滑48%,但由於淨利息收入同比增長28%,其整體收入按年增長6%。

然而,對於非利息業務佔比較高的頂級投行高盛和摩根士丹利(非利息業務佔比在80%以上)來說,加息對其業務的打擊更大——加息拖累股市表現,導致其主要依賴的費用業務(主要包括交易、股權融資以及投行業務)受挫,也因此它們的收入和利潤跌幅如此顯著。

從利潤表現來看,高盛的純利跌幅比摩根士丹利嚴重。2022年,高盛的普通股股東應佔淨利潤同比下滑49.1%,至107.64億美元,而摩根士丹利的全年淨利潤則按年下滑26.6%,至110.29億美元。

這是因爲相對來說,高盛的非利息業務當中,投行業務的規模要大於摩根士丹利,也因此受到的市場衝擊更大,從上圖可以看出,高盛2022年的投行業務收入規模相當於摩根士丹利的1.31倍。

除了投行業務之外,高盛還專注於交易、資產管理等業務,由於2021年美股表現屢創新高,高盛的投資收益也十分豐厚,但是2022年受加息影響,美股顯著回落,高盛的投資收益也顯著收縮,可見其業績更容易受到股市表現影響。

摩根士丹利則有點不一樣。高盛自詡爲全年並購交易完成數量第一,而摩根士丹利則自詡爲財富和投資管理第一。

並購和投行,屬於“看天喫飯”的業務範疇,股市好,業務自然興旺,這在降息周期尤爲突出,這是因爲利息成本下降,投資者能夠籌借到更多的資金撬動規模更大的交易,而且利率低,投資者也更樂意將資金投入到股市碰運氣,甚至,以賺取更有利的差價(股市上揚能輕松抵消較低的借貸成本),從而帶動上市和再融資活動。

同理,當加息周期來臨,資金成本增加,並購和融資的行爲自然縮減。

然而,理財業務卻不一樣,理財業務與投行等交易一樣,銀行賺取的是手續費收入,但是與投行業務不同的是,投行業務看天喫飯,但理財需求卻一直都存在,而且數百年的財資管理理論與“股神”巴菲特等的現身說法,都論證了長期投資的重要性——股市不行,投債市,債市不行還有商品市場,再不行還有FOF,商品,利率,對衝基金,另類投資,不良貸款……並不會因爲二級市場不好,就沒有其他投資機會。

因此,以財富和投資管理爲特長的摩根士丹利,對比於以投行爲特長的高盛,其對股市下跌的敏感度要弱一點,也因此它的跌幅沒有高盛嚴重。

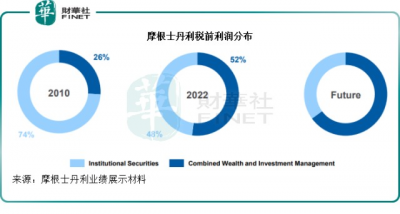

見下圖,在2010年時,摩根士丹利更專注於機構證券(淺藍色),財富和投資管理業務(深藍色)的稅前利潤的佔比只有26%;到2022年,財富和投資管理業務的稅前利潤佔比已達到52%。從下圖或可預見,未來大摩還會繼續拓展財富和投資管理業務的利潤佔比,以進一步降低對機構證券業務的依賴。

至於高盛,其投行優勢無疑是卓越的,而投行的利潤率相對要比其他業務高,因爲這是一項槓杆式的業務,投行做得好,可以帶動客戶後續的財資、財顧、資管等一條龍服務。盡管存在看天喫飯的弊端,高盛在投行的優勢仍可爲其帶來可觀的收益。

只是,正如市場普遍預期的,美聯儲加息到五釐以上的可能性極高,也就是說加息周期不會在短期內結束,投行業務的短期前景仍不佳,高盛亦然,這就是市場暫時不看好高盛的一個主要原因。

大摩派息豐厚

財華社認爲,除了以上的原因外,摩根士丹利估值更高的另一個原因是慷慨回饋股東。

2022年,高盛合共回饋股東67億美元,其中包括35億美元股份回購(以均價346.07美元回購10.1百萬股),32億美元現金股息,相當於其當前市值的5.65%。

摩根士丹利於2022年回購99億美元(以均價87.25美元合共回購1.13億股)。此外,該公司第一季每股派息0.7美元,第2季、第3季及第4季均每股派息0.775美元。按每個季度的期末已發行股份數計算,財華社估計其全年派息金額或達到51.75億美元,加上回購在內,或合共回饋股東150.75億美元,相當於當前市值1,641億美元的9.19%,遠高於高盛。

總結

總括而言,盡管高盛的盈利能力更佳,但由於其投行業務在可預見的將來仍將繼續受到加息周期的影響,短期展望不獲市場看好。

另一方面,這些投行都通過巨額回購和現金派息回饋投資者,以高於市場利率周期目標的回報緩和其股價壓力,或多少能起到支持作用。

不過鑑於金融服務的周期性,高盛的弱勢未必會一直持續,只要美股反彈,投行股也有望見底,此外,它們在新興市場能否把握機遇也將影響到以後的市場號召力,且看看高盛和摩根士丹利,誰能在中國市場做得更好。

毛婷

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:財華洞察|表現再輸大摩,高盛何以墜落神壇?

地址:https://www.breakthing.com/post/41837.html