經歷了2022年10月內外資金的激烈博弈,在中國內地防疫措施優化、投資者情緒回暖、美聯儲加息壓力漸緩等利好因素下,港股开始持續反彈。展望2023年,港股最大的推手將是中國疫情後的經濟重啓

66

港股市場正經歷一場大規模反彈。從過去三年幾乎領跌全球到近期領漲全球,僅用兩個多月時間,恆生指數即實現這一反轉。

從2022年10月底到2023年1月11日,恆生指數上漲46%,創下半年新高;恆生科技指數漲幅達62%;恆生中國企業指數較低點已反彈48%。對於一個全球重要交易所來說,這是個少見的反彈幅度。

反彈之前,港股市場曾一路震蕩下行,從2021年2月到2022年10月底,恆生指數腰斬,跌至2009年以來的最低點位;恆生科技指數從最高11001點跌到2720點,跌去75%。

對於港股市場來說,其發揮着連接中國和世界的橋梁作用,具有“流動性主要看美聯儲,基本面主要看中國經濟”的特徵,來自中國內地的南下資金與想要投資中國資產的海外資本在此匯聚,因此,2022年在復雜的全球環境下,港股度過了動蕩的一年。

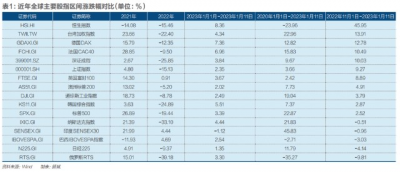

如果與全球資本市場對比的話,港股過去兩個月漲幅領跑全球。在此之前,港股已經有連續近四年在全球主要股指中表現靠後,2022年前十個月,港股同樣領跌全球。

疫情三年中,全球主要股指大多實現上漲,跌幅較高的主要股指爲俄羅斯RTS指數和恆生指數。根據Wind(萬得)數據,自2020年1月1日到2023年1月11日,俄羅斯RTS指數下跌35.3%,恆生指數下跌24.0%。其中,俄羅斯RTS指數在2022年受到俄烏衝突影響,下跌39.2%。

伴隨過去幾年二級市場的下跌,港股IPO(首次公开募股)市場大幅降溫,一些企業在即將走完上市流程之時選擇暫停,希望等待市場回暖時完成發行。

2022年,中國香港IPO累計募資總額約1045.7億港元,爲2021年的三分之一。港股IPO市場年末回暖,12月上市21家新股,創全年最高。據德勤報告顯示,截至2022年12月31日,以IPO募資額排名,港交所位列全球前五大證券交易所第四位,排名和上年持平。

此前,港股市場的持續下跌,也令該市場湧現回購潮。2021年,港股全年回購金額達381億港元,創下十年新高。2022年,港股上市公司回購金額達1029億港元,大幅超越2021年的回購規模。

經歷了2022年10月內外資金的激烈博弈,在國內防疫措施調整優化、投資者情緒回暖、美聯儲加息壓力漸緩等利好因素下,港股开始絕地反擊,互聯網、醫藥、房地產等權重板塊开啓了強勢反彈。

截至2023年1月11日,市場估值尚未修復至2022年起點,恆生指數較2022年1月1日仍下跌8.38%,恆生科技指數較2022年1月1日下跌19.8%。

在經歷一輪大幅反彈後,2023年的港股市場,是否還能繼續領漲全球?在全球經濟衰退預期較高的2023年,從估值、基本面、流動性等方向預測,國內外投資大行紛紛唱多A股和港股。

困境反轉

2022年,夾雜着俄烏緊張局勢、多地疫情反復、中概股監管擔憂、美聯儲加息預期等因素,港股市場恐慌情緒曾一度加劇。

恆生指數在當年3月14日首次擊穿20000點大關,創下2016年以來的新低。當日恆生指數成交額爲2230.5億港元,創下2021年11月末以來新高。

“港股的拋售潮史上最猛烈之一。機構和個人投資者正無選擇地拋售。” 思睿投資集團合夥人、首席經濟學家洪灝在當日發布的報告中寫道。

到了2022年下半年,從8月底开始,港股又出現一輪大幅下跌。一個標志性的事件是,2022年10月31日,恆生指數下跌至2009年以來最低,至14687點。

彼時,香港創業板指數(GEM)從2007年的高點1517.93點跌至2022年10月25日的收盤點位32.21點。金融圈有人稱,“香港創業板跌沒了。”

2022年10月31日,洪灝發表了題爲《“Mai! Mai! Mai!”》的報告,其在報告中描述了中國香港市場上內地與海外資金的巨大分歧,“我們的數據和估測顯示,‘熱錢’,即無法爲經常和金融/資本账戶的變化所解釋的跨境資本流動,正再度流出。我們估計熱錢外流的程度可與2015年中至2016年初中國股市泡沫破裂後的水平等量齊觀。”

洪灝稱,香港金融管理局(下稱“金管局”)正與港元空頭鏖战。香港實際意義上的“央行”爲阻止港元匯價觸及弱方兌換保證水平而進行的市場幹預,是聯系匯率制度自誕生以來金額最大、頻率最高的一次。因此,金管局外匯儲備也以史無前例的規模和速度下行。

而在股票市場,香港外資券商的持倉市值正快速下滑,而內地券商的持倉市值則基本保持穩定。這種分化始於2022年7月之後,並於2022年10月开始加足馬力。同時,指數下挫期間大量資金逆勢买入,規模最大的港股ETF正吸引着多年來最大規模的資金流入,通過互聯互通买入的南向資金規模不斷提升。

這一資金流向,和中金公司的研究結果類似。中金研報認爲,2022年10月17日-21日,南向資金整體流入規模達257億港元,創下自3月中旬以來最大周度流入規模。3月中旬俄烏局勢以及中概股監管等因素影響下導致的港股波動背後,海外主動基金主導的資金流出可能是主因。其認爲,10月的情形可能類似,同樣是海外主動型基金流出爲主。

除資金流向外,港股賣空成交比例也持續走高。根據彭博數據顯示,港股市場賣空成交佔總成交額比例自2022年7月以來呈現逐步攀升的趨勢,自9月底維持在20%左右的高位,10月上旬創下24.5%的單日高點。

高濱告訴《財經》記者,港股市場10月的下跌受到英國養老金崩塌的影響,部分基金管理公司賣出其管理的中國基金導致了港股2022年最後一輪大跌。港股2022年的弱勢表現也受到中美博弈背景下中概股潛在退市的影響。

“2022年初看中的是港股的低估值,但低估值沒有擋住港股的持續下跌。我們低估了美聯儲加息、資金流出對港股流動性的影響。”曾經明確看好港股、並在下跌中逆勢加倉的仁橋資產總經理夏俊傑坦言。

隨着港股一路走低,市場上看好港股的聲音也越來越多。華泰證券對港股牛熊周期研究後認爲,恆生指數、恆生科技分別創近十年、近五年新低,且成交量持續萎縮,具備一定底部特徵。

國信證券也表示,2022年的港股下跌幅度較大,其根據恆生指數歷史最高股息率測算的統計數據顯示,在過去40年的時間中,這種歷史性的“大底”位置僅出現過五次,在該位置上买入持有一年收益率的中位數爲38%,且正收益概率爲100%。故而,國信證券堅定看好港股中長期走勢,並重新上調港股至超配評級。

而中信證券從估值角度分析認爲,港股將迎來估值修復。其在2022年11月表示,近期港股市場的大幅下跌主要由於海外投資者對中國政策的邊際變化存在預期差,從而導致的恐慌性拋售。恆生指數當前的動態市盈率已創下2015年以來的歷史最低水平。而9月以來,港股市場的基本面並無邊際變化,故看好11月起海外風險因素逐步扭轉帶來的港股市場估值修復。

轉機旋即到來。2022年10月底創下階段低點後,港股开啓反彈。11月11日,國務院聯防聯控機制發布“二十條優化措施”,優化防控工作,當日恆生指數大漲7.74%,創下此輪反彈中單日最大漲幅,此後繼續震蕩上行。

對於此輪強勁反彈的原因,摩根資產管理環球市場策略師朱超平對《財經》記者表示,“之前港股估值下行較多,疫情防控優化之後,投資者情緒逐漸改善,2023年整體市場會有所好轉,而估值低的港股應該更加受益。”

“美國經濟表現疲弱,導致投資者重新關注全球投資布局。中國市場穩經濟重新啓動,前景明朗,人民幣匯率近期不斷走強,內需的復蘇、互聯網平台經濟的啓動,也讓科技股有比較好的表現。”博大資本國際總裁溫天納告訴《財經》記者。

權重回暖

對於港股來說,其市值佔比最高的兩個行業分別是金融業和資訊科技業,它們分別是港股的“舊勢力”和“新勢力”的代表。

依照恆生綜合指數的行業分類標准,港股劃分爲十二大板塊。五六年前,金融業無論是總市值還是總利潤都是港股最大的板塊,並遠超其他板塊,接着是房地產行業。近年來,資訊科技行業市值不斷增加,一度反超金融業成爲港股市值最高行業。

從恆生綜合指數行業表現來看,2022年11月以來,主要行業指數多創下較大漲幅。其中,資訊科技業指數上漲70.4%,醫療保健業指數上漲54%。

不過,如果以2022年1月1日爲起點,除能源業上漲21%外,多數行業下跌。其中,兩大權重板塊金融業和資訊科技也分別下跌0.49%和14%。

作爲港股的權重板塊,科技股成爲此輪反彈先鋒。從2022年11月1日到2023年1月11日,嗶哩嗶哩(9626.HK)漲220%、快手(1024.HK)漲137%、騰訊控股(0700.HK)漲91%、阿裏巴巴(9988.HK)漲84%、百度集團(9888.HK)漲78%、京東集團(9618.HK)漲70%。

“從行業上看,之前科技股被打壓得最厲害,現在反彈也是最快的。”朱超平表示,2021年是強監管的一年,2022年投資者也在期待監管靴子何時落地。“2022年底高層對民營經濟支持的政策表態、近期螞蟻集團投票權調整等消息,讓市場上調了對2023年港股科技股盈利的修正,這種預期也推動了科技股的走勢”。

醫藥板塊也是港股主要的反彈板塊,從2022年11月1日到2023年1月11日,阿裏健康(0241.HK)漲131.02%、藥明生物(2269.HK)漲89.86%、泰格醫藥(3347.HK)漲77.88%、京東健康(6618.HK)漲70.27%、百濟神州(6160.HK)漲51.62%。

港股房地產板塊2020年以來持續下跌。2022年11月以來則展开一輪大規模反彈,碧桂園服務(6098.HK)漲202.5%、碧桂園(2007.HK)漲187.1%、龍湖集團(0960.HK)漲165.5%、華潤萬象生活(1209.HK)漲93.9%、貝殼-W(2423.HK)漲82.9%、萬科企業(2202.HK)漲68.7%、華潤置地(1109.HK)漲53.9%。

這得益於國內“穩地產”政策快速加碼。2022年11月11日,央行和銀保監會發布“金融十六條”,由此爲开端,在短短20天內,相關部門先後向房地產業“三支箭”,分別在銀行信貸、債券融資、股權融資等方面給予支持。

在疫情防控政策優化的背景下,餐飲股、旅遊股再度走強,呷哺呷哺(0520.HK)、海底撈(6862.HK)分別上漲115%、94%。

近期港股的保險板塊亦上漲明顯,自2022年11月1日至2023年1月11日,中國太平(0966.HK)近乎翻了一番,中國平安漲幅81%、新華保險上漲81%、中國人壽上漲73%。“2019年時,香港保險公司保單大概一半是內地人去籤的。現在美元和人民幣的利率差理論上會驅動美元保險產品的需求,可能對保險公司利好。”瑞銀投資銀行香港策略師陳至立表示。

朱超平補充了中美之間跨境審計談判的影響,“很多上市科技股在中國香港和美國兩地上市,資金之前對於退市的擔憂消除也是這輪反彈一個很重要的原因”。

“近期主要反彈的是跟出行相關的酒店、高速、旅遊等板塊,以及跟宏觀相關的一些藍籌科技股、消費股等。科技股反彈核心與市場預計對互聯網行業的鼓勵加強有關。”富途投研團隊告訴《財經》記者。

未來何往

大漲兩個月後也面臨回調壓力,不過,多位受訪市場人士均對港股2023年的整體行情持較爲樂觀的態度。

新年伊始,國內外投資機構紛紛唱多A股和港股,配置中國資產似乎已經成爲共識。

高盛近期將2023年中國經濟增速的預測從4.5%上調至5.2%。其分析稱,自2022年11月始,中國股市已出現了一個相對較強勁的牛市信號,得益於供應鏈好轉,中國經濟將在2023年下半年實現強勁增長,將產生一種氣勢如虹的“周期性推動力”。

摩根士丹利繼2022年12月中旬調高恆生指數目標後,近期再度上調恆生指數目標,將目標點位由18200點上調至21200點,將中國股票的評級從“持股觀望”上調至“增持”評級。其同樣上調了對中國2023年經濟的展望,預測中國經濟活動2023年將增長5.4%,其中大部分將在下半年實現。

法國巴黎銀行預測,港股上半年有望挑战23000點水平。該行認爲,港股估值現時仍便宜,以2023年市盈率(PE)計,恆生指數PE不足10倍,加上南向資金勢頭愈趨強勁,由2022年上半年每日僅佔總成交約11%-13%,至四季度佔比已升至16%-18%,參與度上升屬利好指標。

“美聯儲政策轉向是關鍵因素。”朱超平認爲,目前市場普遍認爲美聯儲加息的終端利率在5%左右,在2023年一季度基本就會實現。美聯儲當初給出的加息理由是通脹居高不下,但美國2022年下半年的通脹數據環比增長已經非常弱。按這種勢頭來推斷,很可能在2023年6月之後,美國通脹大幅緩解,加上經濟衰退風險較大,美聯儲很可能要降息支持經濟,對全球投資市場是利好。

在他看來,其他有利因素還包括,中國經濟的恢復,疫情防控優化之後的人員流動;香港服務業、旅遊業的復蘇;國內貨幣和財政政策的寬松空間,都會對港股有一定支持。

陳至立告訴《財經》記者,他看好2023年的港股市場,預測估值有9%-10%的增長。“相對於美國和歐洲的股票,中國香港的股票更有價值,近期漲完後整個恆生指數還是比較低的”。

他進一步分析稱,港股利潤大概有10%-15%的增長,美國、歐洲幾乎是零增長甚至負增長。從全球經濟增長來看,預計2023年上半年放緩甚至衰退,偏保守;但下半年美國降息,整體流動性改善,機會更多一點。

和合首創(香港)執行董事陳達也對港股2023年表現較爲樂觀。他用DCF(現金流折現估值)模型來折算公司估值:分母是折現率,其中包含了美聯儲利率,市場多數人預期這輪美國通脹應該是見頂了,後續加息的可能性不是很大;分子是未來現金流,即國內經濟復蘇預期。

“港股確實熊了太久了,其實公司質地沒那么差。按照歷史估值而言,現在港股估值修復還沒完成。至於修復之後是否能回到2021年1月那種相對比較泡沫化的階段,可能性不是很大。”陳達表示。

陳達還強調了港股跟人民幣的強關聯性,“人民幣是個先行指標,近期持續走強,所以這一波趨勢可能已經形成了”。

在他看來,目前全球市場經濟都不太景氣。“美國2023年衰退的預期很高,美股估值沒有港股低,性價比不夠好。歐洲GDP(國內生產總值)增長預期非常低,存在通脹等問題。日本貨幣政策跟其他國家一直相反,依舊在寬松,維持極低利率或者負利率。這種情況下,中國的投資回報率可能高一些。不管是從產能、供應鏈還是制造業水平各方面,中國世界工廠的地位一時難以被替代”。

近期,香港與內地逐步恢復通關,也被認爲是一大利好。仲量聯行大中華區首席經濟學家龐溟表示,中國內地與香港在商務、公務、旅遊等類別循序漸進、安全有序地逐步恢復通關,可以進一步吸引內地企業赴港开展商務活動與金融領域交流,也會吸引國際企業、外國人士來港开展業務或通過中國香港進入內地,這將會是推動2023年香港金融業與金融市場最大的積極因素。

溫天納提醒,雖然中長线看好港股,但短线可能有震蕩,市場目前還是需要留意到春節前流動性等因素。一季度重點關注經濟基本面以及企業盈利能否支撐股指水平,港股從價值修復上看,還有10%-15%的空間。

從幾乎領跌全球,到強勢反彈,港股後市哪些板塊更具投資機會?

陳至立表示,看好對放开政策敏感的板塊,比如餐廳、航空、博彩等消費股,也包括互聯網科技股,“低估值和監管風向的轉變帶來價值重估的機會”。其同時也看好房地產板塊,“香港這些年面臨人口流出問題。2022年已超過10萬人流出,從2020年7月开始的這兩年半疫情時間,可能有40萬人流出,2023年有人口流入的展望。這得益於香港政府搶人才的政策、在香港买房的稅務優惠政策以及恢復與內地的正常通關”。

“港股的機會不是結構性的,可能是系統性及战略性的。”近日中庚基金副總經理兼首席投資官丘棟榮公开表示。同時,他也提示了港股市場的風險:一是市場本身風險和波動性比較大;二是想要獲得阿爾法或超額收益難度比較高;三是時機上很難抉擇。

文 | 《財經》記者 馮奕瑩 王穎

編輯 | 楊秀紅 陸玲

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股何以領漲全球?|《財經》特稿

地址:https://www.breakthing.com/post/42296.html