過去幾年,寵物行業是投資人眼中的黃金賽道。那么,新瑞鵬就是寵物賽道中最耀眼的“明星”。

在2020年,新瑞鵬一家企業的融資金額能夠佔到整個行業的近7成。當時,新瑞鵬估值300億,是A股寵物龍頭中寵股份市值的4.3倍。從背後的投資方看,新瑞鵬吸引了高瓴、騰訊、雀巢等一衆頂級機構的加持。

新瑞鵬成爲寵物賽道的超級獨角獸也不難理解。寵物行業市場空間巨大,2021年市場規模爲2656 億元,2015年-2021年復合增長率爲18.8%。醫療又是行業中利潤最豐厚的業務,2015年,新瑞鵬在新三板上市時,其淨利率達到15%,而寵物零售龍頭中寵的淨利率不到5%。

但時隔多年,新瑞鵬再次衝擊資本市場時,其過去引以爲傲的盈利能力正在面臨挑战。2020年、2021年以及2022年前三季度,新瑞鵬的淨虧損分別爲10.00億元、13.11億元以及11.09億元。

那么,爲什么寵物醫院不賺錢了呢?未來新瑞鵬能夠打破盈利的瓶頸嗎?

本文持有以下核心觀點:

1、作爲寵物醫療第一股,新瑞鵬的增長越來依靠賣“商品”。新瑞鵬寵物醫療業務增長失速,商品收入保持較高增長,已成爲公司增長的主要動力。但在商品銷售業務中,公司更多作爲渠道價值存在,想象空間有限,真正決定公司價值的依然是醫療業務。

2、規模不經濟造成的人工成本激增,是寵物醫療不賺錢的核心原因。寵物醫療服務非標,新瑞鵬在擴張中,容易出現業務、管理等問題,造成人效下降成本上漲。並且,由於行業存在人才缺口,企業爲留住員工也不得不支付較高工資,加劇人工成本上升。

3、隨着寵物行業逐漸走向成熟,規模不經濟的痛點有望能夠解決。參考美國寵物醫療龍頭VCA的發展,隨着行業成熟,醫療服務流程標准化的提升以及相關人才的批量化供給,寵物醫院的產品與服務將逐步實現標准化與可復制性,行業將由規模不經濟走向規模經濟。

/ 01 /產品收入佔比近5成,新瑞鵬增長靠賣貨

作爲寵物醫療第一股,新瑞鵬增長越來越依賴“賣商品”。

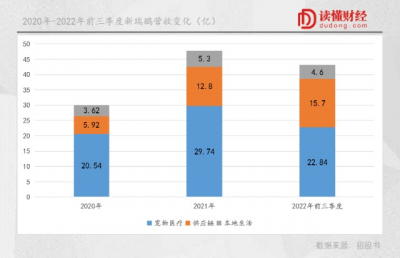

從新瑞鵬的整體營收看,公司仍然保持着較高的增長速度,2020年、2021年、2022年Q1-Q3,其營收分別爲30.08 億元、47.84 億、43.15 億。其中,2021年公司營收同比增長59%,2022年Q1-Q3公司營收同比增長26.9%。

新瑞鵬營收由三大業務構成:一是,寵物護理服務,包括寵物醫療、驅蟲、疫苗接種、體檢、絕育以及專科護理等業務。二是,供應鏈服務,包括向第三方寵物醫院、寵物診所和寵物商店銷售食品、藥品、醫療設備等。三是,本地生活服務,即通過线上平台及线下渠道向個人客戶銷售寵物產品。

三大業務中,寵物醫療服務的增速正在下降。2021年,該業務營收營收爲29.7億,同比增長44.8%。2022年前三季度,該業務營收爲22.8億,同比增長6.4%。

醫療服務業務的增長,主要依賴寵物醫院數量的增加。2021年公司醫院數量1887家,同比增長54.1%。2022年前三季度公司醫院數量1942家,同比增長7.2%。而單醫院收入方面,公司出現下降趨勢,2020年、2021年、2022年前三季度,單醫院創收分別爲167.8萬,157.6萬、117.6萬。

但醫院收入下滑,固然有疫情期間寵物醫療門店被迫停業的原因。但也不能忽視寵物醫院供給過剩的因素。騰訊新聞報道,2022年我國擁有寵物醫院數量已達到2.3萬家,與上一年度相比減少7448家。2022年四季度,新瑞鵬寵物醫院數量減少了92家。放开後,公司寵物醫療業務的後續表現需要重點關注。

寵物醫療業務降速的情況下,公司產品收入接過了增長大旗。公司產品收入合計佔比已近50%,並仍保持着可觀增速。其中,2022年前三季度,公司供應鏈收入實現15.7億,同比增長78.6%,本地服務收入實現4.6億,同比增長23.2%。

產品銷售可看作是新瑞鵬依托醫療資源的業務延伸。公司寵物醫院是國內排名第二至第十醫院的三倍,靠着規模優勢,公司在供應鏈獲得了明顯的成本優勢。通常,新瑞鵬能夠比行業提前六個月到一年確保新產品供應,並獨家獲得優質品牌的熱門產品。靠着供應鏈的穩定以及價格優勢,公司供應鏈業務已經與全國38%的寵物醫院、寵物診所合作。

相比之下,新瑞鵬的本地生活業務依托线上平台與线下門店銷售,競爭更爲激烈,因此業務增速(23.2%)落後於供應鏈業務增速(78.6%)。

不過,好在本地生活直面C端更容易與醫療業務形成協同效應。比如,公司线上平台阿聞不僅提供寵物產品也提供在线醫療服務,兩者可以交叉獲客並增加客戶粘性。2021年公司寵物醫療客戶回購率爲56%,高於行業30-40%的平均水平。

雖然,增長引擎成功切換,但公司必須要直面醫療服務的盈利瓶頸。

/ 02 /人工成本漲超30%,醫療服務陷入“規模陷阱”

商品銷售雖然表現亮眼,但扮演商品經銷商抑或零售商的角色,想象空間有限,即使國內寵物食品龍頭中寵的淨利率也不過5%。決定新瑞鵬價值的依然是寵物醫療服務。

但寵物醫療服務的發展並不如預期般順利。從數據上看,寵物醫療服務已經從過去的高毛利業務變爲低毛利業務。新瑞鵬曾登陸新三板上市,在此期間,公司披露的2015年財務數據顯示,彼時其寵物醫療服務毛利率在30%以上。但2020年、2021年,該業務毛利率均在4%左右。

人工成本上升,是公司毛利率下降的主要原因。從2015年到2022年,公司人工成本佔比從22%增長到52%。並購整合的發展策略,是公司人工成本大增的重要原因,自2019年以來,公司已經收購超過1290家寵物醫院,管理整合挑战必然艱巨,造成人工成本走高。

但參考愛爾眼科,其業務擴張也主要依靠並購實現,但2015年至今,其人工成本佔比也只由25%增長到30%,遠小於同期新瑞鵬人工成本佔比提升30個百分點的增長幅度。

新瑞鵬人工成本佔比激增,是因爲陷入了“規模陷阱”,在寵物醫療行業發展的現階段,寵物醫療具有規模不經濟的特點。

當下,寵物醫療服務非標並且服務品類龐雜,業務覆蓋美容、內科、腫瘤學、眼科、皮膚科和心髒病等等。但凡是非標服務就很容易在擴張中出現人效下降的情況。新瑞鵬也出現了類似情況,從2015年到2021年,新瑞鵬人均創收下降了12%。

此外,寵物醫院雖在部分品類上有一定醫療技術壁壘,但大部分服務門檻較低。較低的行業進入門檻,使供給端寵物醫院急劇增加,但行業醫生缺口較大。中金證券曾測算,我國寵物行業整體人才需求量約爲37萬,但我國執業獸醫僅爲7萬。巨大的人才缺口,醫生資產流失幾乎已經成爲行業通病。行業爲留住醫生也需要付出更高的成本。因此,我們能看到,新瑞鵬的人工成本佔比要遠高於愛爾眼科。

實際上,眼科也存在人才缺口,但愛爾眼科依然能控制住人工成本,是因爲眼科醫院具有供給端壁壘。眼科醫院比寵物醫院門檻更高,對資金、設備、醫生的要求也更高。單以資金門檻來說,投資一家眼科醫院至少需要數千萬,而寵物醫院只需要幾十萬。

較高的行業門檻,更有利於龍頭行業整合,因此愛爾眼科市佔率超過40%,而新瑞鵬不到10%,即使寵物行業已經發展成熟的美國龍頭VCA市佔率也不到20%。由此,愛爾眼科可以憑借較高的市佔率控制人工成本,但新瑞鵬很難復制。

從上述角度看,在寵物醫療行業發展不規範的早期階段,新瑞鵬規模越大,所付出的額外成本越多,越不利於利潤表現。但長期來看,這一局面或許在行業成熟後有所改變。

/ 03 /新瑞鵬需要等時運

關於新瑞鵬的未來,我們可以從全球寵物龍頭VCA的發展中找到一些端倪。

VCA成立於1984年,在2000年之前,隨着規模擴大帶來的經營以及財務風險,公司淨利潤率在-10%到5%之間變化,此時公司並購擴張主要依賴外部輸血。但2000年之後,公司淨利潤率持續爲正,到2010年之後,公司已經能夠通過內生造血支撐業務擴張。

以VCA的發展歷程看,新瑞鵬醫療業務想要走過VCA的發展道路,實現規模擴張與利潤提升的正循環,既需要等待行業成熟,也需要形成自身的醫療技術優勢。

寵物行業獲得規模效應的前提是,寵物醫院的產品與服務具備可標准化與可復制性。這種標准化與復制性既包括診療服務的流程化,也包括人才的批量化供給。

以人才爲例,美國獸醫相關專業培育向社會輸送了大量寵物醫生,從而解決了人才稀缺的痛點,根據美國AVMA披露的數據,與2007年相比,2017年美國獸藥專科醫學專業入學人數增長154%,急診與重症監護醫學專業入學人數增長96%。而批量化的人才供給正是增加寵物醫療服務標准化與可復制性的基礎。

外在行業條件成熟後,企業需要形成自身的競爭力。VCA能夠在美國寵物醫療行業中脫穎而出,很大程度上就是其醫療服務具備高精尖的特點。

與行業絕大部分小型寵物診所只提供疫苗注射、驅蟲、節育等常規服務不同。VCA 主打大型專業連鎖寵物醫院,而 Banfield則主要爲小型連鎖寵物診所。VCA寵物醫院內通常具備 CT、MRI 等專業診療設備,除了提供常規診療服務之外,能夠進行外科手術與重大疾病的專業診療。

舉個例子,當寵物遇到重大疾病後,往往需要借助診斷實驗室,其可以對患有疾病的動物進行快速的檢驗工作,並且實時監測動物發生疾病的情況。但美國大部分寵物醫院依賴第三方實驗室。VCA是行業爲數不多具備自有實驗室的企業,而自有實驗室不僅降低了診斷成本,診斷案例的積累也使公司診療能力持續增強。

在這方面,新瑞鵬較行業具備一定的醫療技術優勢。相比大多數只提供疫苗接種等常規服務的醫院,新瑞鵬醫院布局中包含中心醫院,該類型醫院具全面的檢測、診斷和治療方法,能夠處理診斷、治療和康復方面的疑難病例。至於當下公司在醫療技術的優勢能否保持乃至擴大,將對公司發展產生重要影響。

以長周期的視角看,新瑞鵬的隱憂並不是寵物醫療業務的虧損,而是在行業成熟後,能否依然像VCA一樣保持寵物醫療技術的標杆地位。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:越擴張越賠錢,新瑞鵬困在“時運”中

地址:https://www.breakthing.com/post/43462.html