很多人,缺乏研究數據的能力,也缺乏基本的宏觀經濟學知識,將美聯儲降息和牛市聯系在一起。現在市場的預期就是2023年下半年降息,然後一堆人吹牛市。今天我們來用數據和邏輯說話。

先說結論,美聯儲降息(1)有可能會成爲重大利好讓美股漲,(2)也有可能成爲經濟衰退的體現,也就是亡羊補牢式降息使得美股大幅回撤。但是具體會發生什么情況,需要分類的去討論。

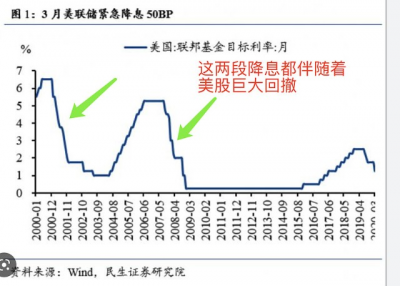

我們研究2001、2008、2018、2020四個降息周期,前兩次降息後美股大幅回撤,那就是著名的互聯網泡沫和次貸,後兩次美股走出牛市。

先說結論:這一次降息和經濟軟着陸之間存在矛盾。如果降息一定是經濟中度程度以上的衰退,當前美股只計價了輕度衰退的軟着陸。

2001和2008:降息後美股跌

2001年2008年美聯儲降息之後,出現了美股的大幅回撤,伴隨着經濟大幅的衰退。這兩次降息都是在經濟已經出現嚴重衰退的情況下進行亡羊補牢,並且前期加到了一個非常高的利率,至少大於5%,高利率引發了債務的和資金的一些問題,從而最終引爆了美國的經濟。同時,在這些加息的過程中,也出現了美債收益率倒掛的情況,因爲美債收益率倒掛的程度是可以預測經濟衰退程度的,而這兩次均引起了美債大幅的倒掛。

2018和2020:降息後牛市

2019年,上一個加息周期是2015年底到2018年底,加息9次,聯邦基金利率提升到2.25%。加息末期,2019年初暗示停止加息,第一波美股反彈开始。2019年5月加息負面作用开始顯現,美國經濟衰退擔憂來襲,3月10年美債收益率倒掛,股市下行,實際利率下行。2019年7月美聯儲降息預防衰退,市場反彈,實現了軟着陸。

2020年,爲了應對新冠,直接快速量化寬松,利率垂直只有落體。在美聯儲量化寬松印鈔機的作用下,全球風險資產走出了超級牛市,無數人封神,當然這些人在加息後,就顯出了裸泳的本質。

討論

綜上所述,聰明的讀者已經發現了美聯儲降息和美股漲跌之間的關系。如果降息後引起了巨大回撤,也就是2001和2008年,滿足的條件是

(1)降息之前利率太高(>5%)

(2)美債收益率倒掛發出警告

那么這一次怎么樣,顯而易見了好吧

#議息會議今晚來襲!美股暴漲還是暴跌?大佬這樣看#

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲議息會議專題:降息和美股漲跌研究

地址:https://www.breakthing.com/post/43984.html