开篇

這個虎年春節,遇上五年最冷以及疫情反復。既沒有春節返鄉潮,也沒有了依靠每年春節假期拉動縣城經濟的年味。

中國處於春節假期,外圍市場卻沒有消停。英國央行本周議息會議宣布加息25個基准點,歐洲央行雖然維持利率不變,但調整了購債規模和計劃,爲未來退出超級寬松貨幣政策做准備。

美國將在3月加息的概率已經高達99.99%,按照鮑威爾的說法,美聯儲甚至可以在3月之後的每一次議息會議進行加息。本周美國非農就業數據令人意外地向上修正了2021年11月與12月的就業數據,並且是大幅修正,爲美聯儲調整貨幣政策提供了更加有力的數據支持。

歐美疫情雖然還在蔓延,但很顯然沒有發生醫療體系擠兌,目前已經度過了疫情峰值。如果接下來沒有出現新的變異病毒,那么這輪疫情將會很快迎來結束。在逐步恢復正常的社會經濟生活之後,歐美央行超級寬松的貨幣政策也將告一段落。

現在美國各項數據確實都在支撐美聯儲調整貨幣政策,關鍵問題不是收緊,而是收緊速度的快慢。

2008年次貸危機之後,美聯儲採用了比較平滑緩慢的收緊速度,加息步伐非常謹慎,一直到2018年的縮表節奏都很慢。因爲次貸危機影響了太多的債務主體,需要很長時間來逐步恢復社會信貸。

這一次情況有點不同。新冠疫情已經持續超過兩年,美聯儲的極限放水不僅僅稀釋了以前的債務,直接發錢的方式還降低了社會信貸成本。

當通脹成爲阻礙經濟恢復的最大因素時,美聯儲可能不會採取2008年緩慢穩定的方式,不排除這一波政策轉向會很激烈、很迅速。鮑威爾關於3月之後每次會議都可以加息的說法恐怕並非說辭而已,甚至目前已經有機構預測美聯儲會在3月直接加息50個基准點。

一旦美聯儲先行,歐洲央行也不會落後很久,6月就有調整貨幣政策的概率了。

外圍面臨加息周期,將如何影響全球金融市場呢?今年年初美股已經呈現劇烈振幅,納指1月下跌超過10%,美國十年期國債收益率逼近2%,直接對科技股和成長股帶來巨大的資金流衝擊。

從1月底到2月初,雖然美股連續出現反彈走勢,但市場波幅巨大。納指期貨每天振幅超過4%,這在過去兩年來說也是很不正常的情況。

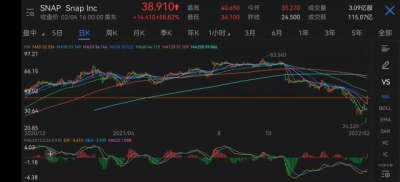

個股方面,繼奈飛一天下跌22%之後,臉書一天也能下跌26%;亞馬遜前一天下跌6%,第二天還能漲12%;SNAP表現更甚,前一個交易日下跌25%,第二個交易日上漲60%。

(上圖:Meta Platforms(FB)).

(上圖:亞馬遜(AMZN))

(上圖:Snap Inc(SNAP))

我們統計歷史數據發現,在每一次加息周期开始的時候,成長股和科技股會因爲資金面的邊際收緊而迎來一波殺估值的價格變動,周期股則會受益於宏觀經濟的改善而表現更好。

在這個階段,市場資金更加看重企業的利潤表現、股息率和債務狀況,從而導致美股科技股的下跌與歐洲銀行股的大幅走強。雖說金融市場與貨幣政策有很大關系,貨幣也會邊際收緊,但是這幾年的貨幣存量巨大,因此保障了金融市場的活躍度。

最近兩周美股的表現可以說明一些問題。市場認定的加息周期的周期股整體波幅偏小,能夠穩定推動回升,而大型科技股則明顯是多空分歧,波幅巨大。市場的分歧源頭來自於貨幣流通性邊際收緊與企業業績增速還不錯的矛盾。在結束一波殺估值之後,目前水平來看,資金對於美股的大型科技股存在分歧。

這種情況也在預期之中。我們曾經反復以2000年附近的道指走勢作爲參考,研究在一個周期轉變中市場如何穩定運行。最終得出結論,先是大振幅地波動下行,再以高振幅拉回來,目前納指的表現很接近這一結論。

不過現在多空雙方貌似都有足夠的理由來推動市場,這個分歧不到3月之後很難決出勝負。如果炒周期,目前歐洲銀行的性價比可能要好於美國金融股。總之,沒有系統性風險,但也沒有好的趨勢利潤。

(上圖:德意志銀行(DB))

(上圖:瑞銀(UBS))

如果歷史可以簡單復制,那也挺不錯,但今年這種環境突變帶來的衝擊,並不會一蹴而就。

在疫情高峰之後,歐美將逐步恢復正常的社會經濟活動,但是經濟增長的動力可以持續嗎?這裏存在巨大的不確定性。

IMF下調了今年全球GDP,全球採購經濟人指數也連續多月沒有繼續擴張,中國目前仍然面臨經濟增速不濟的局面。按照當前情況,很難作出超過一年的預期。

大A跟隨外圍大跌了一個月,在這周春節假期之後能不能有好的表現呢?

有一點我們一直不太理解,A股的核心盈利驅動是什么?如果順着政策對衝方向,市場應該更多地傾向政策引導。如果順着外圍周期做價值,市場就應該更多地關注低估值金融股。但是,這些好像都不是大A的市場利潤。

最終通過統計結果發現,市場博弈才是大A的最強利潤表現。只看着外圍和港股都反彈了就認爲大A會有大動靜,可能還是有點不靠譜。

反過來看,港股的表現可能會更好一些。順着外圍的周期,港股的金融股和高息股是全球估值窪地。科網股雖然沒有推動力,但目前估值水平已經是歷史低位,談不上有更大風險。按照1月的表現,恆生指數明顯跑贏恆生科技指數和國企指數,其中本地銀行和高息股的貢獻最大。

暫時來說,依舊不期待市場會有顯著變化。確定性最好的方向,還是在港股順周期的金融股與高息股。

(上圖:中國移動(00941))

2022.02.06 深圳

- 中國移動(00941)

- Meta Platforms Inc-A(FB)

- 瑞銀集團(UBS)

- 德意志銀行(DB)

- 亞馬遜(AMZN)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲加息速度才是關鍵

地址:https://www.breakthing.com/post/4401.html