2月美聯儲會議官方紀要的措辭已然十分謹慎,但是奈何會議前公布的1月ADP就業和制造業PMI數據“不爭氣”,讓市場有足夠底氣去捕捉任何“鴿”派的信號,例如承認通脹放緩,更加側重金融條件的持續變化而非短期變化。新聞發布會後金融市場迎來“狂歡”,美元大跌,美股轉漲。

不可否認,自2022年12月加息放緩以來,金融市場對於美國經濟的預期從“衰退”漸漸轉向“軟着陸”。對於不聽話的“華爾街”,美聯儲雖更樂見2023年經濟實現“軟着陸”,但可能並不認可當前金融市場對於“軟着陸”的定價。具體而言,本次會議上在如下兩方面的信號值得關注:

仍擔心控通脹力度不夠。會議紀要繼續保持通脹水平“仍高企”的措辭,趨勢能否延續成爲關鍵,美聯儲現在仍擔心在控通脹方面做得不夠,可能還需至少3個月的數據予以驗證。目前看來經濟放緩對於政策影響的權重仍處於次要地位。

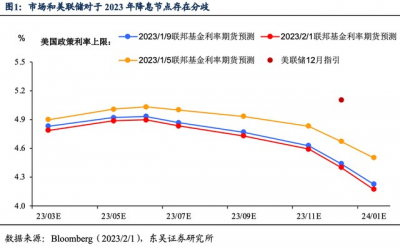

仍有兩次加息的空間,年內降息的可能性有限。這是美聯儲和市場最大的分歧所在,市場依舊認爲本輪加息周期的頂點可能不及5%(這意味着3月之後至多還有一次加息),且下半年將轉向降息,但在美聯儲看來這是偏樂觀的,會議繼續表示2022年12月議息會議對利率峰值的預測(5%-5.25%)是合理的(這意味着還有兩次25bp的加息空間)(圖1)。

爲什么美聯儲並不認可當前市場對於“軟着陸”的定價?我們認爲核心在於市場對於美聯儲2023年降息近50bp的預期上,這與美聯儲的政策框架是相矛盾的。在美聯儲看來,達到2023年降息50bp門檻需要滿足如下兩個條件:一是美國經濟在上半年就陷入衰退;二是美國核心通脹年內回歸至2%。

條件一意味着當前市場應該預期美國經濟“衰退”而不是“軟着陸”;條件二顯然不符合當前美聯儲對於2023年通脹的預測。因此在美聯儲看來,2023年更爲現實的情景是在經濟實現“軟着陸”的同時,核心通脹回歸至3%附近。而在這一情景下,美聯儲更傾向於將利率維持在當前甚至略高的水平,並不急於在2023年降息。因此,比市場定價更偏鷹派的美聯儲意味着短期內美股的上漲並不可持續。

展望後市,爲捕捉美聯儲和市場分歧變化,我們認爲兩個經濟金融指標將是值得持續關注的重點:

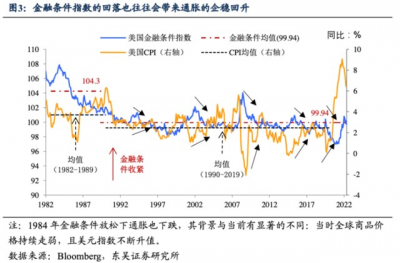

金融條件:“軟着陸”和“再通脹”之間的微妙平衡。我們一直強調金融條件指數是觀測美聯儲政策傳導的重要指標:一方面,持續寬松的金融環境有助於經濟的回升(圖2),但是另一方面,金融條件指數的連續回落也往往意味着通脹的企穩(圖3)。

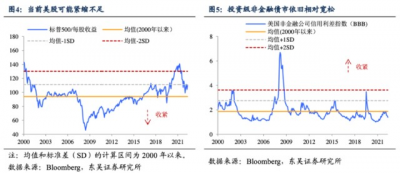

金融條件需要警惕輸入型寬松。2023年的特殊之處在於,中、歐經濟復蘇的預期邏輯下,美元指數將被外部因素驅動走弱,推動金融條件向寬松變動,爲了對衝這一輸入型寬松,除了政策轉向要極其謹慎外,引導相對緊縮不足的股市和信用債市場調整可能是重要的手段(圖4和5)。

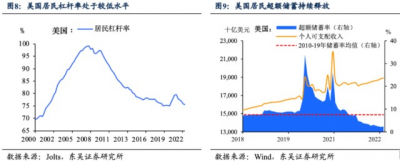

實際薪資上升將增加經濟“軟着陸”的可能性。就業穩健和通脹加速回落,將導致名義工資增速的放緩要明顯慢於通脹,這反而會使得實際工資增速上升(圖6和7)。若實際工資持續增長,疊加居民儲蓄率及槓杆水平較低的支撐下,2023年美國經濟“軟着陸”的概率將大大提升(圖8和9)。

風險提示:投資有風險,選擇需謹慎。本文僅作爲知識分享,不夠成任何投資建議,對內容的准確與完整不做承諾與保障。任何人據此入市做出投資決策,風險自擔。

來源:華爾街見聞

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲:定價“軟着陸”和定價“衰退”誰更靠譜?

地址:https://www.breakthing.com/post/44120.html