美國2022年12月PCE同比增長5.0%,連續第6個月放緩,核心PCE同比增長4.4%,雙雙低於美聯儲前期所發布對2022年底經濟展望的預期,顯示通脹壓力有所減弱;當地時間2月1日,美聯儲聯邦公开市場委員會(FOMC)宣布,將聯邦基金利率目標區間上調25個基點。該結果符合市場預期,但會議聲明表示對通脹風險的高度關注,計劃繼續緊縮,美股下跌;不過,美聯儲主席鮑威爾在會後發布會表示通脹已开始處於緩和的過程,同時對經濟軟着陸表示樂觀,美股三大指數出現反彈;萬得數據顯示,截至當地時間2月1日,道瓊斯指數微漲0.02%,標普500指數上漲1.05%,納斯達克指數大漲2.0%,美元指數跌至100.9左右,美國二年期國債利率下跌至4.09%。美國十年期國債利率下跌至3.39%。

美聯儲本次會議結果及會後鮑威爾發言重點包括了:

一、調升基准利率至4.50%-4.75%,繼去年12月放緩升息至50個基點後,進一步縮小升息幅度至25個基點。本次的升息決策獲得全體委員一致同意。

二、會後聲明指出,委員會正高度關注通脹風險。爲力求達到充分就業,並讓更長期的通脹回到2%,委員會預期繼續調高目標區間將是合適的,以達成足夠限制性的貨幣政策立場。

三、鮑威爾在會後發布會中表示,抑制通脹已取得了進展,通脹已开始處於緩和的過程,但就此認爲得到了勝利還爲時過早,委員會在討論暫停加息前可能再加息幾次。

四、鮑威爾表示對經濟軟着陸和勞動市場的前景保持樂觀,依據目前的經濟形勢,預計美聯儲今年不會降息。另外,他表示本次會議委員會沒有討論暫停加息之後再重新开始加息的可能性。

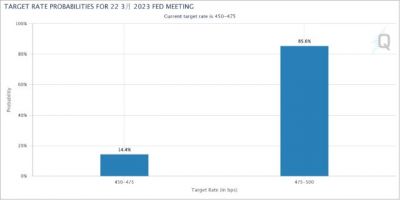

美聯儲2月議息結果發布後,芝商所FedWatch工具顯示,市場預期3月會議不升息的可能性爲14.4%,升息25個基點的可能性爲85.6%;另外,利率期貨反映今年年底的聯邦利率水平爲4.486%。

資料來源:CMEFedWatchTool資料日期:2023/2/2。

資料來源:CMEFedWatchTool資料日期:2023/2/2。

歐美股市今年以來表現不俗,一來是反映了對歐美央行今年內升息見頂,以及中國防疫政策優化後的經濟回暖的雙重預期,二來則是全球主要股指在去年大多呈現較大的回撤,在市場情緒好轉後,出現估值修復的行情。上投摩根基金認爲,展望未來,全球股市或相對分化:在成熟市場方面,一來今年或有經濟衰退的風險,二來相關政策雖然如預期放緩,但升息尚未見頂,仍存在一定的不確定性;另外,美股上市公司進入新一輪財報發布期,彭博數據顯示,截至2月1日,標普500指數成份股已有203家公布最新財報,平均盈利同比增長爲-2.6%,是自2021年一季度以來首次出現負增長,盈利出現下滑或對前期的估值修復行情造成擾動。不過,美國就業相關數據仍然強勁,美國經濟或能實現軟着陸,後續市場表現或更多關注企業的盈利基本面。

在新興市場方面,亞洲整體受通脹的擾動更小,在美聯儲加息放緩之後,未來也有更大的政策空間,可望進入復蘇軌道,預計今年新興亞洲的經濟增長或可引領全球,良好的基本面有利於亞洲市場的企穩,而隨着美聯儲利率政策的放緩,美元的強勁勢頭或开始出現轉向,有助於新興市場吸引資金流入。

在固定收益資產方面,目前利率債收益率水平來到具有吸引力的水平,但升息畢竟尚未見頂,仍可能出現一定波動,投資人可以關注美聯儲下次會議發布的經濟展望及利率點陣圖進行布局;此外,受益於升息放緩、美元走弱,以及全球央行報去年購买量創新高的黃金,還有中國復蘇可望帶動的部分大宗商品,也是投資人可以考慮配置的資產。

上投摩根熱搜

養基加油站 | 陪伴您在養基路上走得更穩更遠

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲會議點評|升息25基點符合預期,美聯儲年內尚無降息計劃

地址:https://www.breakthing.com/post/44264.html